2019年12月12日,國泰君安國際在格隆匯全球投資嘉年華上進行路演,下文整理了現場路演紀要:

主持人:國泰君安國際是優質的財富管理專家,以多元化金融服務為投資者創造價值。下面有請國泰君安國際投資者關係負責人嚴一力先生,為我們帶來精彩的路演。

嚴一力:感謝格隆匯的安排和今天投資者的時間。今年已是公司連續第三年在這裏和大家見面。今天的內容可能比往年更多,我們也請到了集團的CFO,同樣也是越南公司的董事長李光傑先生,為我們簡單介紹新越南公司的發展前景。大家也知道,下半年我們剛剛成為第一家進入越南的中資券商,所以我們直接開始。

國泰君安國際相信不管作為券商,還是上市公司,大家都已經很熟悉。2018年我們提到公司如何從一家傳統經紀券商,發展到現在擁有投資銀行、金融產品和財富管理等幾大塊核心業務。這裏不妨很快回顧去年説的幾個點,然後再深入到上半年的業績情況:

一、投行、財管穩健發展,標普、穆迪重申“投資級”信用評級

2018年,國泰君安國際在格隆匯投資峯會上的業務分享的重點,簡單概括為:

· 財富管理業務起步;

· 在香港投資銀行(財務科目中稱為“企業融資”)的優勢;

· 穩健的平台優勢,風險管理和信用評級;

· 增長點:收購越南的意向。

過了一年時間,在去年基礎上,首先我們看看這幾方面在今年的表現情況:

1. 2019年,財富管理業務繼續保持有條不紊的發展。

我們新的財富管理中心在2018年11月份正式開業,而在2019年年中客户託管的資金(AUM)已經上升到了174億。下半年,大家都知道香港的不確定性事件,影響整體商業氛圍,但公司的財富管理業務的AUM還是穩步攀升的,公司在微觀層面做得非常”到位“。

同時,財富管理為客户推出了更多產品。2019年11月,財富管理中心推出了輪證產品(類似國內權證),在香港發行了阿里和騰訊的Warrant產品,在市場上(兩隻)阿里(窩輪的)成效量排第一和第三,客户對國泰君安國際的產品的認購非常熱烈。所以我們認為,未來的財富管理仍然是一個很大的機會,會繼續加強這一塊的投入和團隊建設。

2. 投資銀行業務,特別是債券市場在一二級市場表現十分穩健。

去年路演過程中,我們分享了公司在中資美元債券市場的競爭優勢。債券一級市場方面,大家都知道,包括今年在內,未來三年都是企業發債的大年,我們上半年在一級市場上的相對錶現還不錯,在彭博的中資美元債市場上排名第二(下圖)。同時這個成績是在我們風險偏好較為謹慎的情況下取得的,為了更好地持續性的發展。

而二級市場方面,公司可以為企業客户債券提供流通性的管理,二級市場指數走向對公司盈利收入也有一定的幫助。2019年,美聯儲已經兩次減息,明年市場預計利率可能維持或還有下降空間,因此債券的二級市場預計相對比較穩定,下右圖可見,從2018年到現在,藍色的是投資級的美元債,橙色的是高收益美元債,從2019年1月到現在也是比較穩定向上的趨勢。今年上半年的牛市也反映在業績中,而下半年整體表現較年中也是穩中有升。

3. 標普、穆迪7月重申評級,評級機構對業務發展充滿期待

去年我們提過,因為國泰君安國際整體的風險管理較為嚴謹,國際評級機構一直給予我們比較高的評級,標普的長期發行人是BBB+,穆迪是Baa2,展望都是穩定。今年7月,標普和穆迪分別重申了對國泰君安國際的投資級信用評級,而且報告中對公司作了高度評價,首先穆迪認可我們金融產品的商業模式,標普對我們財富管理業務的前景也充滿期待。如果有興趣,也可以向穆迪和標普索取有關報告。

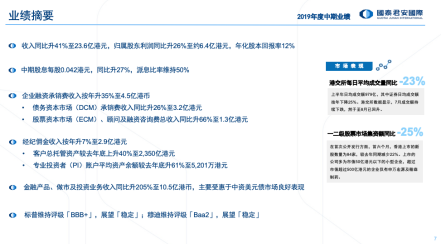

二、2019年中期業績:提前佈局應對“零”佣金競爭,財富管理轉型助收入逆市上升

第二部分,國泰君安國際投關團隊分享了公司業績增長的情況。

1. 2019年上半年的業績:

· 半年收入創歷史新高,淨利潤增長26%至6.4億港元。

· 派息比率維持50%。股息收益率率按今天的股價在6個點左右,而且是現金派發。

2. 驅動業務:“費率類”和“投資類”收入表現不俗

· 作為費率類收入之一的企業融資(投資銀行),收的是承銷費用,整體今年收入上升35%到了4.5億港元。細分看,今年股票和債券一級承銷表現都不錯,債券剛剛提到了一級市場的表現,收入上升了26%至3.2億港元。而股票資本市場業務收入同比升66%至1.3億,整個ECM項目復甦也表明了我們業務的韌性。

· 經紀收入是券商傳統“看家”的業務,上半年整體港股成交量下降23%的情況下,公司收入反而上升7%,當中比較重要的原因之一就是財富管理業務的穩步發展。可以看到國泰君安國際(1788.HK)整體公司的客户總託管資產金額(AUM)較去年年底上升40%到了2350億港元。

· 最後做市和投資,由於剛剛介紹到的中資美元債二級市場的良好表現,今年表現不錯。

3. 財務比率和估值水平:市淨率高於同業,但仍處於歷史地位;槓桿仍有提升空間

截至2019年中期,公司每股淨資產是1.48元,市淨率為0.8倍到0.9倍,對比同行估值相對高,但對公司自身來講是歷史的低點,特別是股息率派分紅還有6%的情況下。

公司槓桿是7.4倍,這是名義上的槓桿,在負債表還有代客持有的資產,剔除後是4.1倍。未來這方面的槓桿還有提升的空間,將進一步拉動公司ROE的提升,今年上半年公司ROE年化是12%,過去五年整個ROE都是10-15%的區間。

4. 收入結構:經紀收入僅佔12%,與美國同業結構相似

第9頁是國泰君安國際的收入分佈的圖,在這裏較公告拆得更細,可以看到每個業務佔比都很平均,除了資管佔1%以外,其他業務收入佔比都是在10%-20%的區間,整體保持平穩。這可能也是為什麼在市場一般的時候,1788的整體還可以上升。

最近,美國的嘉新等金融服務機構已把經紀佣金降為0。很多投資人擔心影響行業發展,不過也有不少報告中提到,美國財富管理公司的佣金收入佔比有限,主要是管理費和利息收入。同樣的,國泰君安國際經紀佔比收入只有12%,這點上和美國同業情況是一致的。

右邊我們將所有這7類分成費率類、利息收入類和投資收入類,現在各佔1/3。我們這裏還要提一下,投資性收入中我們主要來自做市和資產管理,都是為了支持業務的發展而給予支持,但這些主要以債券為主,票息收入佔到一半,實際交易性收入(市場風險)佔總收入的17%,還是比較小的一部分。

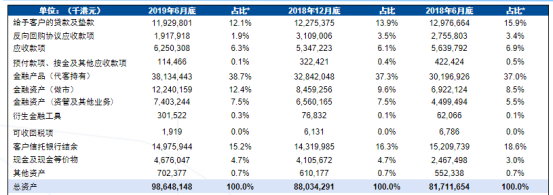

5. 資產負債表情況:做好風險管理,進一步增加優質資產

負債表是金融企業的核心,影響着未來的成本和收入。這裏就不展開了,不過為了大家方便分析,我們將公告中的金融資產分為這些:

· 金融產品(代客持有)共有380億元,客户倉位;

· 金融資產(做市)為122億元,市場風險;

· 金融資產(資管及其他業務)為74億元,這些資產是受到公司業務發展而推動的,未來公司對不同金融資產的風險披露也將更為明細。

債券持倉方面,加起來有200億不到,當中大多數都是固定收益類,也有一些四大國營銀行的優先股。大多數80%以上是有評級的,也包括了一些優質的公司不需要評級的。最後,貸款的LTV在31%也是比較謹慎的。

6. 利潤表(損益表):半年環比增長迅猛,債券交易佣金大幅攀升

由於時間關係,需要的投資者,請在會議過後問我們索取資料。特別指出和往年不太一樣的地方,我們證券經紀分類有個“其他”就是我們財富管理業務由交易債券產生的收入,佔比上半年已有一定規模,超過了美股和滬港通深港通。

三、總結表現,國泰君安國際的越南新賽道

主持人:下面有請國泰君安國際財務總監、越南IVS公司董事長李光傑繼續和大家繼續深入分享:

1. 香港券商行業競爭格局:傳統業務競爭異常激烈

李光傑:今年2019年券商板塊都沒有太大的表現,包括A股和港股,A股的情況是抵押貸款的問題,包括競爭的格局,在國內券商當中沒有找到亮點。回顧過去2000年時,香港中資券商的經營環境遠比現在差,當時基本上是港資加上外資(券商)的壟斷,經過這麼多年的積累。現在,在香港主要的中資券商有60多家,大部分券商只能做經紀等業務,現在更要面臨許多不收佣金的券商(互聯網券商)帶來較大的經營壓力。

(數據來源:市場公開信息披露)

過去一年中資券商表現不好,券商都在消化以前遺留的問題,尤其是在今年11月份,香港證監會要求小的券商公司必須把高風險的孖展業務停止,其實很多小型券商沒有能力接受。不過,作為頭部券商,國泰君安國際早在2017年便着手解決這個問題,第一個進行主動管理該方面風險,持續處理超過10億元規模的業務資產,今年上半年的業績,如果除去主動的壞賬計提,收入和利潤是歷史最好的水平。反過來説,在調整自己的負債表之後,這也意味着今年年底到明年一整年,可以留意香港的中資券商,尤其是“頭部券商”的機會。

2. 公司情況:佣金收入仍逆市上升,但早已不是主要的收入來源

李光傑:説到“佣金戰”,公司剛到香港的時候只涉及經紀(幫客户下單、提供交易系統等),2010年上市時,經紀相關業務收入佔比在70%左右。而現在,在2019年中期業績中,整個佣金收入只佔12%。因此,今年港股交易量同比下降,行業的佣金水平又處於下行,本來有很多業績不好的“藉口”,但這些對1788影響有限。現在,公司的業務目前比較多元化,費率類別佔收入的三分之一。

除了剛提到的經紀佣金收入外,投行承銷業務也是最大的增長亮點。當下,外資行跟我們中資在競爭發債,尤其是高收益中的地產行業,儘管公司的風險管理把控得很好,不過公司仍擁有強勁的競爭力,完成了許多項目的發行。

上半年1788的佣金率仍然保持上漲,收入維持超過7%的增長,這主要得益於之前佈局的財富管理業務。當下,很多中國投資者,包括香港本地和海外華人,他們在海外有非常大的金融資產,國泰君安國際便是看準這個機遇,為這些客户提供安全穩妥的理財產品,債券就是比較好的產品,會獲得非常高的回報。

3. 專注做好產品,客户託管AUM穩步提升

今年上半年,在沒有槓桿的時候,公司的資管部門的債券基金可以獲得8%-15%的年回報,公司有大部分的客户以1-3倍的槓桿做理財,其收益率接近20%的年回報。

現在,國泰君安國際整體評級跟高盛等國際投行評級在一個水平上,因此公司在香港融資成本比國內低很多,這導致公司一個組合在沒有槓桿情況下,便有6-8%年回報,組合很穩定,回報非常高。因此,公司吸納了很多國內的分佈在外資投資大行,包括銀行在內的理財產品,從去年9月份到及今年中期,公司財富管理部門吸納超過200億元的資產,這部資產之前也是在外資私人銀行或者是商業銀行這邊的。

相比佣金,大部分理財客户對利率的敏感更高。中小型券商發債的水平是5-6%,公司對比中資機構發債利率水平有較高優勢,公司面臨的主要競爭對手是外資行。而現在公司擁有的資金成本並不比外資行高,使得公司財富管理的業務增長較為穩定。

4. 國際化新賽道:開户即可投資越南

對於為什麼要佈局新加坡方面,我們認為新加坡的資產管理業務一直以來在亞洲非常發達的,很多世界的大的基金,包括金融理財中心。尤其是今年6月份以後香港的不確定性增加,大型的資產配置轉移到新加坡完成,因此有部分的理財中心放到新加坡,即使有客户想把理財產品放到新加坡,公司便可以在一兩天內安排。

而佈局越南公司方面,主要原因在於,由於過去一兩年的貿易戰的影響,使得很多的大型的製造業都轉移到越南,其中包括很多的手機制造商都已經在越南了,整個國家的人口接近1個億,在全世界人口排名15。人口平均不到30歲,無論從人口紅利,從經濟的發展來講,經濟有60%的增加。

從這個角度看,當下越南非常像80年代深圳的情況。不過需要提醒越南的風險也非常高,整個流動性可能不及香港的股票,因此更需要向專業的投資機構進行了解有關情況,再進行投資。

國泰君安國際在越南搭建平台後,現有的港股客户不用跑到越南開户,用香港的户口可以買越南股票了。此外,還有一個更好的好處是,因為如果到越南託管資金,風險太大,大部分投資者對類似國泰君安國際的大型上市公司更為信任,同時也迎合目前投資者全球化配置的趨勢。今年12月,公司的越南收購動作基本已完成。客户也可以到國泰君安國際開户進行投資。

-完-