機構:廣發證券

評級:買入

核心觀點:

公司披露2020財年中期業績,驗證兩大因素:內銷轉好、盈利改善公司披露2020財年中期業績,報告期內公司實現營業收入55.93億港元(YoY+1.92%),歸母淨利潤7.06億港元(YoY+6.07%)。公司金融資產公允價值變動及匯兑損益產生其他收益7680萬港元,增厚公司淨利潤。分市場來看,中國市場收入為28.95億港元(YoY+11.8%),北美市場收入16.26億港元(YoY-22.9%),歐洲及其他海外市場收入4.32億港元(YoY+10.7%),HomeGroup收入3.55億港元(YoY-10.2%),此外報告期內公司銷售住宅物業等產生額外收入2.84億港元。原材料方面,由於下游鞋革、汽車革等需求相對低迷,因此真皮價格降到歷史低位;而化學品、鋼材等大宗商品,由於全球經濟發展的不確定性,報告期內呈現明顯的回落,預計未來也將持續保持低位。根據公司中期業績披露,真皮、鐵架、化學品平均單位成本下降幅度超10%,包裝材料下降幅度達到27.4%。盈利能力方面,受益於原材料價格同比下降,公司2020H1綜合毛利率為35%(同比-2.8pct)。具體而言,中國市場業務毛利率39.3%(同比+1.4pct),北美市場業務毛利率31.9%(同比+3.8pct)。

下半年核心關注越南產能釋放,對美訂單回升增長轉正

美國功能沙發需求依然大量依賴於我國產能供給,中短期難以找到其他可替代的大規模生產地。敏華控股縱向一體化成本優勢領先,在越南建設產能抵禦衝擊,在貿易格局變化中與中小廠商拉開差距,通過搶佔其他中小廠商份額,有望在出口中取得更高份額。截止報告期末,公司已轉移大半對美產能至越南,預計2020財年末完成絕大部分產能轉移。

盈利預測與投資建議

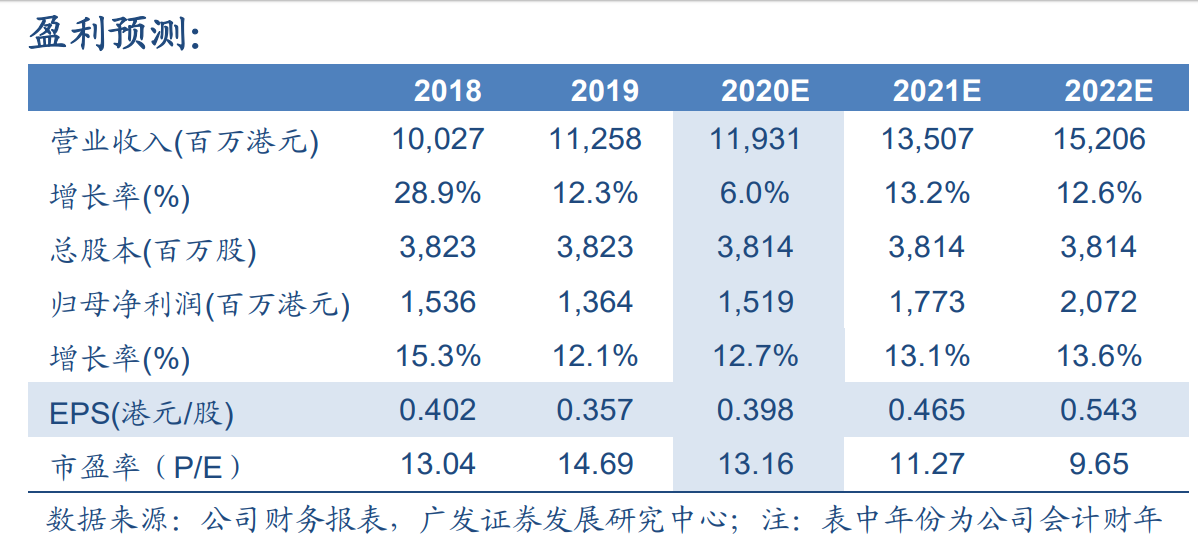

長期看好公司產品的全球競爭力,預計公司2020~2022財年的歸母淨利潤為15.2、17.7、20.7億港元,11月15日最新收盤價對應PE13.2、11.3、9.7倍。公司2020財年各項因素好轉,預計財年末公司對美市場產能基本全部轉移至越南後,估值壓制因素逐步消除,PE倍數逐步向歷史估值方向修復。參考公司歷史估值水平,上調公司合理估值至2020年14倍PE,對應合理價值5.60港元/股,維持公司“買入”評級。

風險提示

匯率大幅波動和原材料價格大幅波動影響公司利潤率的風險;新業務拓展不及預期;貿易爭端演化具有不確定性的風險。