事實證明,經濟發展對人才的巨大需求推動了教育事業的快速發展,也使得教育賽道成為近幾年資本聚焦的“香饃饃”。站在巨頭肩膀上看世界,一直也是中國平安佈局教育的主要路徑之一。據公開資料顯示,2012-2017年中國平安通過旗下投資機構,已在教育領域進行了7次投資。在這7次投資中,就包括了新高教集團(2001.HK)和睿見教育(6068.HK)兩家在港交所的上市公司,分別代表着高等教育與K12教育領域的中堅力量。

作為金融巨頭,中國平安的投資眼光不容小覷,下面以新高教為例。中國平安與新高教的合作最早可追溯到2010年。2016年7月,Advance Vision Investment與新高教集團訂立投資協議,前者以2億元人民幣的代價認購了後者15.5%的股份,股份於後者2017年4月上市後被稀釋至約12.4%(約1.78億股)。按照雙方交易股價及涉及金額計算,Advance Vision支付的每股實際成本僅約為1.13元人民幣(約1.28港元)。

2018年5月,Advance Vision首次減持新高教8,000萬股,並以6.27-7港元的價格小幅折價配售。若以7港元的配售價格計算,Advance Vision的減持在當時最多可以套現高達5.6億港元,意味着不但成功收回成本,還把約2.5億元人民幣的淨利潤落袋為安。同時,Advance Vison仍持有新高教剩餘的9,800萬股,相當於零成本持股投資。在Advance Vision已收回成本的基礎上,為投資者帶來後續拋售可能性的擔憂,不知這顆“定時炸彈”何時會引燃。

11月6日,在前期陸續減持了零星股份後,Advance Vision終於退出了手中新高教最後6.3%的股份,退出的價格約為2.8港元。在Advance Vision低位的大量拋售下,當日新高教盤中最高跌逾7%,惟收跌4.64%,收報3.08港元,遠高於配售價2.8港元。這對於新高教來説是利空信號嗎?回顧前面Advance Vision的套現路徑,答案顯然是否定的,拋售反而為股價的反轉提供支撐。

一方面,新高教長期以來面臨的巨大拋售壓力解除,且Advance Vision的退出價格低於目前場內平均成本,股價進一步下跌的可能性非常低;另一方面,Advance Vision最後在手的股份佔新高教總股數的約6.3%,拋售後使得新高教的流通盤大大增加,晉升為港股高教板塊股票流通性最強的標的。

除了股票技術面得到反轉的支撐外,新高教近期在業務基本面也迎來了關鍵的利好推進。10月21日,公司公佈業務營運最新情況公告。截至公告日期,新高教累計已並表的學校包括雲南學校、貴州學校、東北學校、河南學校、廣西學校以及華中學校,共計6所,只剩新收購的甘肅學院仍在推進中。

公告披露,於最新的2019/2020學年,新高教所有學校的在校人數增加至11.35萬人,同比增加21%。若撇除尚未完成並表的甘肅學院,總在校人數也有10.53萬人,同比增長13%。參考下圖可以得到,新高教總在校生人數於2015/2016至2019/2020學年的年複合增長率高達40%。

新高教學生人數的增長,既有內生增長,也有外延增長。於2018/2019學年,新高教新收購了河南學校和廣西學校,若不考慮該兩所收購及甘肅學院,公司實現在校生的內生增長為15.0%,高於同業平均的個位數水平,內生驅動力強勁,這主要受益於公司的業務主要佈局於毛入學率尚低的區域。

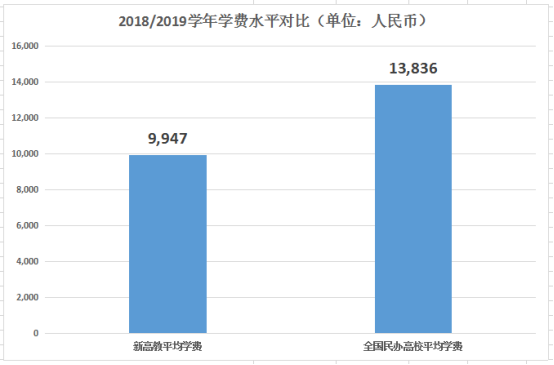

學費方面,新高教所有學校的平均學費於2019/2020學年預期將達10,995元人民幣,同比增長11%。其中,已經併購部分平均學費預期將達10,847元人民幣,同比增長9%。值得注意的是,由於新高教所處的區域發展因素,旗下高等院校的平均學費水平現仍大幅低於全國平均水平。2018/2019學年,新高教的平均收費水平就較全國平均低39.1%。隨着學校內涵建設和質量的不斷提升,後續提價空間充足。

自成立以來,憑藉着對行業趨勢的準確判斷,新高教在市場併購價格較低的時候佔據了先機,優先選擇併購生源多、毛入學率遠低於全國平均水平、優質教育資源匱乏,以及政府教育政策傾斜的地區。據瞭解,公司對河南學校和廣西學校的併購生均成本分別為3.94萬元和3.41萬元人民幣,而目前行業的生均成本幾乎已經翻倍,6-7萬元人民幣都已經很難再見到。

截至2019年6月30日止的6個月,新高教實現中期淨利潤2.26億元人民幣,同比增長50.5%。根據公司管理層早前給出的業績指引,公司經調整歸母淨利潤於2019年度、2020年度、2021年度及2022年度的增長率分別有望達到約30%、30%、20%及20%,意味着未來三年公司將維持着約25%的淨利潤高複合增速。

最後看到新高教目前對應的估值水平能否匹配其的高增速預期。截至11月11日收盤,新高教集團股價對應的PE(TTM)僅為13.5倍,較行業平均值折價近30%,估值明顯“低空飛行”。考慮依靠着低成本的優質資產,新高教已經具備了行業最領先的內生增長力,未來無需依靠政策不確定性高的併購交易來維持增長,業績確定性高。同時,在受到Advance Vision的減持後,新高教拋壓解除,流通性改善。雙重利好信號釋放,公司估值有望逐漸迴歸行業平均以上的合理水平。

市場在恐慌下只看到了股東的拋售。但塞翁失馬,又焉知禍福呢?