机构:国金证券

评级:买入

目标价:398.50港元

基本结论

过去6个月,腾讯股价累计下跌15%,跑输恒生指数7%。然而,我们认为腾讯已经找到了下一个战略增长点——金融科技;在微信小程序的带动下,企业服务、智慧零售等B端业务也将带来惊喜。游戏业务在2020年仍是产品上升周期,在长期也找到了新的突破口。最大的软肋是广告业务,但是并不是致命伤。现在,终于再次到了买入腾讯的时机。

我们对腾讯的金融科技业务进行详尽拆分,从支付GMV、货币化率、非支付业务、成本率等多个角度测算。结论是:腾讯在移动支付市场份额上占据了压倒性优势,有效货币化率正在提升,高利润的理财和贷款业务发展速度很快。2020年,金融科技与企业服务业务将产生收入1406亿元、毛利563亿元(其中毛利全部来自金融科技),成为与游戏并列的支柱业务。

微信是金融科技业务成功的立足点,也是云计算、智慧零售等创新业务的支点。微信小程序不但是腾讯进军电商、线下零售的王牌,还促使腾讯云在PaaS/SaaS业务上取得先手。腾讯广告业务的复苏,归根结底还是要靠微信;我们并不赞成所谓“微信用户时长正在下降”的说法。

2019年是腾讯手游业务的大年,2020年也是——《地下城与勇士》《英雄联盟》将成为“端转手”时代最后的爆款;通过并购和推出热门IP产品,腾讯在欧美游戏市场的影响力不断提升。我们认为,2020年腾讯手游收入的增速完全可以超过2019年。在长期,腾讯积极布局海外、VR/AR和互动影像叙事等战略方向,从而保证在下一个世代继续领跑。

投资建议

从Non-GAAPP/E看,腾讯的估值处于2016年以来的最低水平。受到存款备付金上缴的影响,市场低估了金融科技业务的实际增速,也尚未理解海外游戏市场的进展。市场还没有充分体现腾讯对外投资的实际价值。

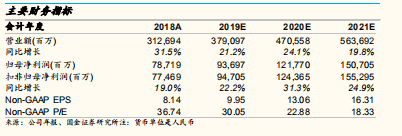

我们估计腾讯2019-21年收入CAGR21.7%,Non-GAAP净利润CAGR26.1%;Non-GAAPEPS分别为人民币9.95/13.06/16.31元。基于SOTP法,我们赋予腾讯核心业务23倍2020年P/E,加上投资公司价值,得到目标价398.50港元。将评级从“中性”上调至“买入”。

风险因素:监管风险,新业务风险,技术替代风险,战略投资风险。