機構:銀河證券

評級:持有

目標價:27.5 港元

■ 國藥控股 2019 年三季度業績基本符合預期。

■ 我們認為公司 2020/2021 年的盈利可見度低於 2019 年,因為其核心藥品分銷業務的收 入增長正面臨更大壓力,且財務成本上升,這些因素也將拖累盈利。

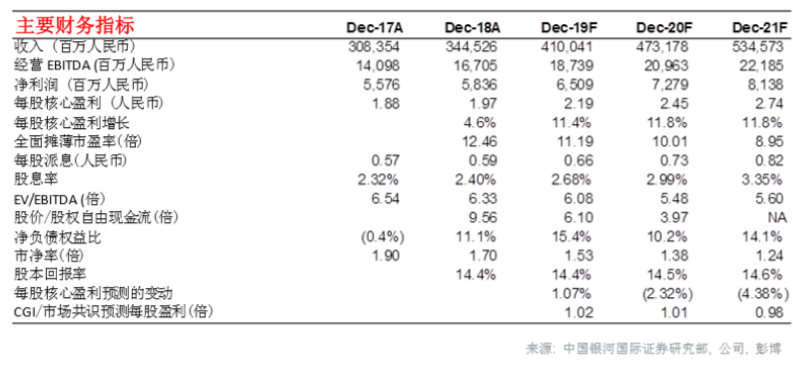

■ 我們將 2019 年淨利潤預測上調了 1.1%以反映三季報數據,我們亦將 2020/2021 年淨利 潤預測下調了 2.3%/4.4%,以反映公司即將面對的壓力。

■ 我們將基準年推移至 2020 年。目標價從 28.9 港元(12 倍 2019 年市盈率)調整為 27.5 港元(10 倍 2020 年市盈率)。下調目標估值是為了反映 2020/2021 年的增長前景較弱 和盈利可見度較低。維持「持有」評級。

2019 年三季度業績符合預期;銷售及行政費用控制相對得宜,但應收賬款 天數延長,負債率增加

從季度數據看,2019 年三季度淨利潤為 16.2 億元人民幣,同比增長 22.8%(一季度: 同比增長 28.4%;二季度:-4%)。2019 年首三季淨利潤佔我們及市場共識對 2019 全年預測的 71.4%/ 72.6%(2018 年首三季:70.6%),即大致符合預期。

此外,我們注意到三季度公司控制銷售及行政費用相對較好,銷售及行政費用/收入比 從 2018 年三季度的 4.3%降至 4.0%。

2019 年三季度的應收賬款天數增加了 10 天( 116 天,對比 2018 年三季度為 106 天), 這是由於公司向醫院的直銷增加所致。截至 2019 年 9 月 30 日,計息負債淨額權益比 為 17.3%(2018 年底:11.1%),部分是由於 2019 年三季度財務成本激增(同比增 長 28%至 11.7 億元人民幣)。

藥品分銷業務收入將受壓

2019 年首三季收入同比增長 24.7%至 3,130 億元人民幣。管理層表示,在 2019 年首九個 月,藥品分銷/零售(包括 DTP 藥房)/醫療設備分銷業務實現了約 22%/28%/40%的同比 收入增長。藥品分銷業務的 22%增長中,有 2–2.5 個百分點是來自併購,其餘約 20 個百分 點(明顯高於行業平均的高單位數增長至低雙位數增長)主要是由於“兩票制”推動行業整 合併導致公司取得份額所產生。但是展望未來,我們預計帶量採購的範圍將擴大,並覆蓋更 多普藥,這將對該細分市場的收入增長構成壓力。

毛利率前景平平

整體毛利率從2018年首三季的9%下降至2019年首三季的8.7%,我們認為這主要是由於: 1)帶量採購對藥品分銷業務利潤率構成壓力;2)直接面向病人(DTP)藥店快速發展(其 平均利潤率僅 5–6%)。我們預計,這兩個因素在未來將繼續拖累公司的毛利率。

2020/2021 年盈利可見度下降

因此適宜給予較低的目標估值 展望未來,我們認為公司的盈利可見度將下降,主要由於:1)醫保報銷標準更為嚴格,且 疾病診斷相關分組(DRG)要求醫生更嚴格地控制處方;2)帶量採購逐步擴大並覆蓋更多 普藥;(3)帶量採購政策推進高價值醫療耗材的發展,這將打擊醫療設備業務的毛利率。