作者 | 特斯

數據支持 | 勾股大數據

中國鐵塔擁有非常好的商業模式,賬期和現金流穩定,所以大部分時間只需要考慮兩個問題:業績增速和估值。

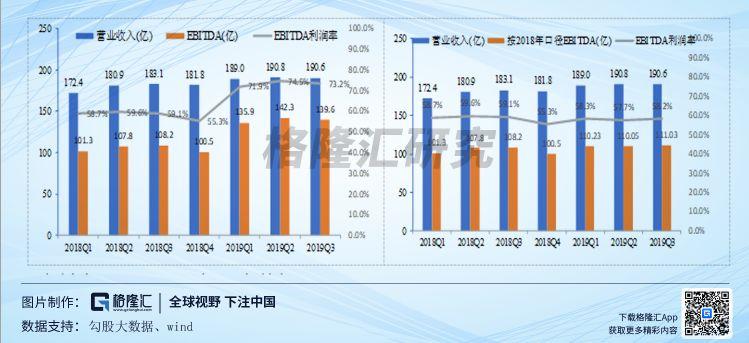

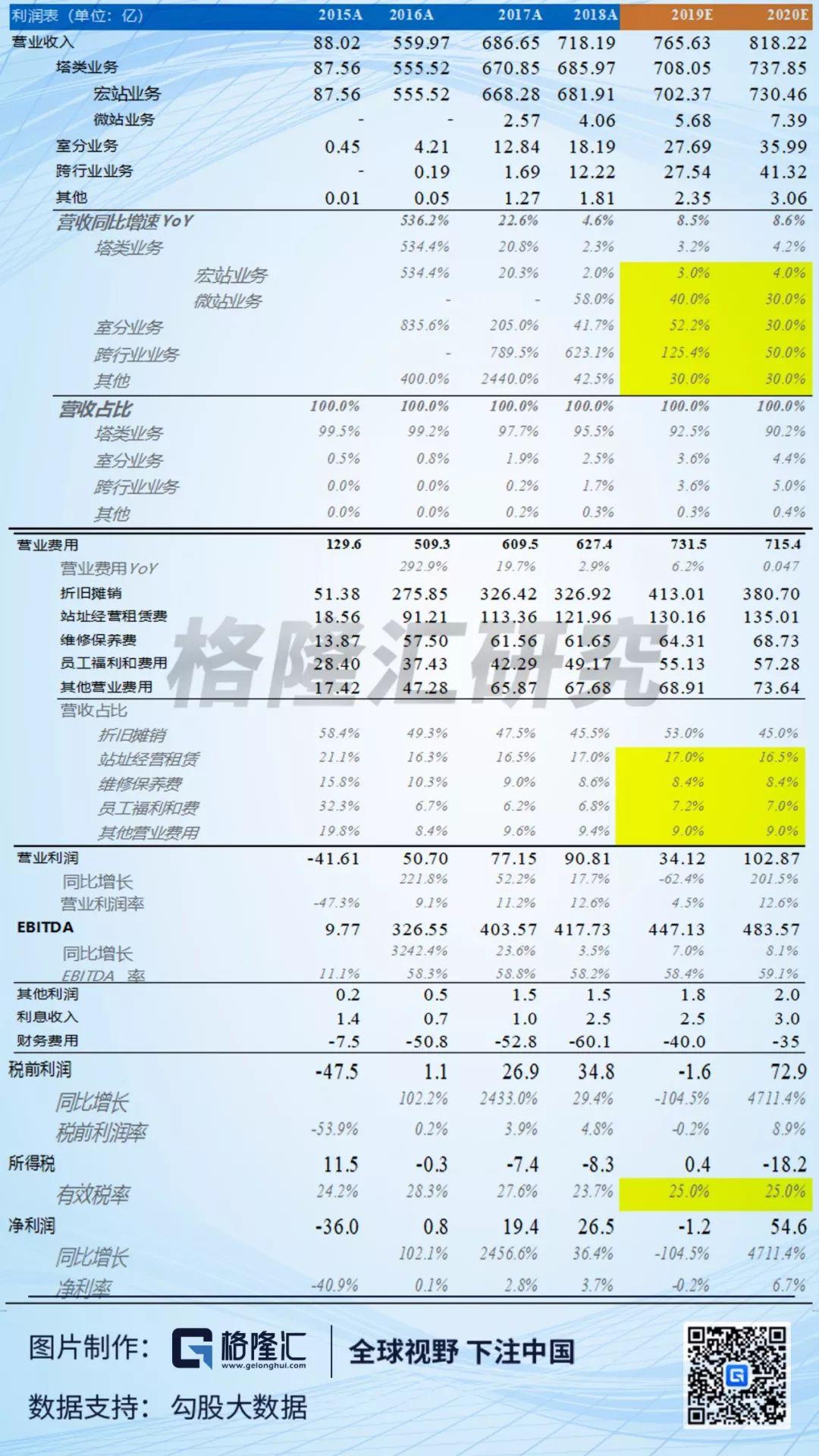

2019前三季度中國鐵塔營收570.41億元,比去年同期上升6.3%;EBITDA為417.74億元,歸母淨利潤為38.73億元,比去年同期上升97.5%。

細拆來看,2019前三季營收分佈情況如下:

1-9月淨利潤增長較多,但無太多實際意義,公司的營收增速的變化比利潤要穩定的多。從單季來看,營收增速已經在下滑,2019Q1營收增速為9.1%,到了2019Q3為4.1%,其中營收佔比最高的塔類業務2019Q3增速下滑到只有2.5%。

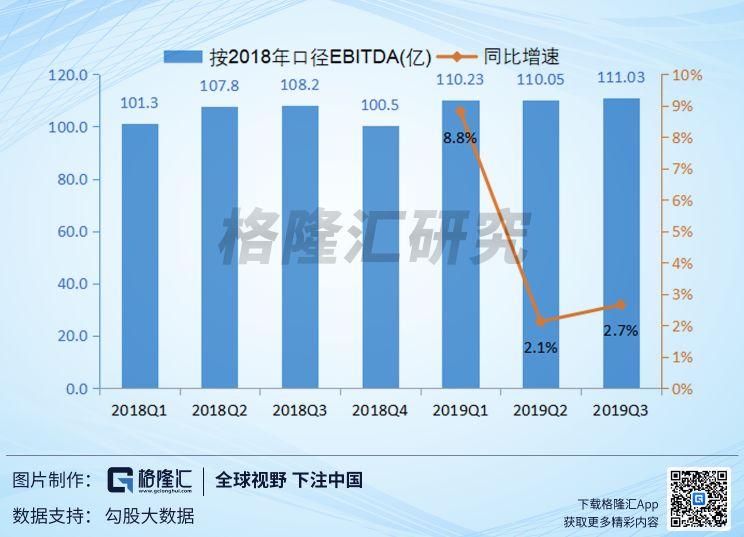

EBITDA利潤增速變化較大主要是會計準則調整,按同口徑EBITDA利潤率是58%,每個季度都相當穩定。同比口徑下EBITDA利潤同比增長單季度同比增長2.7%,對於這種類公用事業公司來説,只能説表現還不錯。

1

中國鐵塔業務模式分析

現在塔類業務還是絕對的核心板塊,所以還是主要看塔類業務邏輯。

塔類業務商業模式本質是商業地產:鐵塔負責給運營商提供基站場地和運營維護,再簡單點説就是”提供杆塔+通電+維護”,至於誰到塔上掛東西都和他們無關,掛東西通了電就要收費,本質上就是包租公模式。

從國外的幾大電塔運營商(美國電塔,SBA通信,冠城國際)來看,一般鐵塔公司都是高負債率、高毛利、高經營性現金流入比率,同時現金流穩定,長期盈利能力很強,時間週期拉長了看都是大牛股。

這個行業商業模式的核心邏輯是:

1)運營商租約5-15年,業務長期可持續;

2)客户現金流穩健,徵信一流;

3)基於以上兩個因素獲得低成本的融資;

4)不同電信運營商複用後持續提高毛利率和ROE;

5)初始投資成本很高,但一旦完成投資運營維護成本很低,後續運營毛利很高。

鐵塔滿足以上所有的特點,同時相對而言中國鐵塔的負債率也比較低,競爭力強(央企牌照),同時三大運營商賬期固定,公司應收賬款週轉天數維持在60天左右,沒有任何壞賬風險。

中國鐵塔的客户主要就是三大運營商,所以其業務體量上限直接受限於三大運營商的資產開支情況,其業績也難大幅上漲或者大幅下跌,是一個極其穩定的REITS。

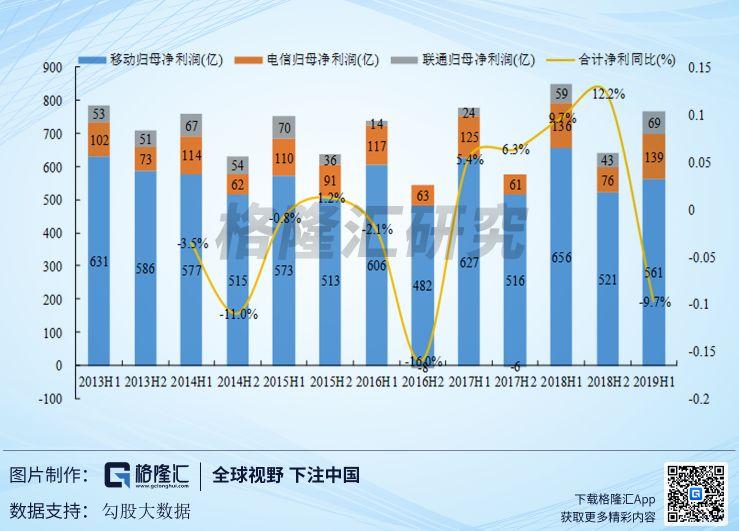

這幾年運營商提速降費,三大運營商的收入同比增速一路下跌,2019年上半年三大運營商營收同比下降1.2%,淨利潤整體跌了9.7%。考慮到國內運營商這兩年降費提速的壓力,鐵塔公司的營收也會受限制於運營商的壓力,對於鐵塔的業績增速需要調低一些。

2

共享模式分析

對於中國鐵塔來説,其模式的收入主要來自租户的租金,使用一個簡化的總量模型來計算:

總收入S=公司總站址數NT*單塔租户數量NU*單塔單租户平均租金R

而因為建設模式的特點,相對應的總成本與站址數量的相關性也很大。想要獲取更多的總收入,直觀來看主要有3種思路:

1、擴大公司總的站址數,

2、在相同的站址上增加新租户,

3、提高租户的平均資金。

考慮增加收入的第1和第2個關鍵點,站址的擴大覆蓋需要資本支出,特別是地面宏站的建立,修建時間長,回本週期慢。

鑑於此原因,中國鐵塔在修建站址的同時,更偏向於在相同的站址上增加新租户,同時在成本端減緩新建塔增速,轉向直接改造現有的現有站址,更多使用“社會塔”,降低資本開資,即在收入端和成本端都實行公司提出的“共享”商業模式,事實上5G的站址數量只靠自建,推行的成本和速度都很難達到運營商的要求。

從收入端看,在同一個站址上增加一個額外租户僅需要對站址進行簡單改造,改造的資本支出遠低於自建站址,所以共享站址是中國鐵塔的重要盈利模式。2015到2019Q3,中國鐵塔的站均租户數由1.28提升至1.60,未來還有提升空間。

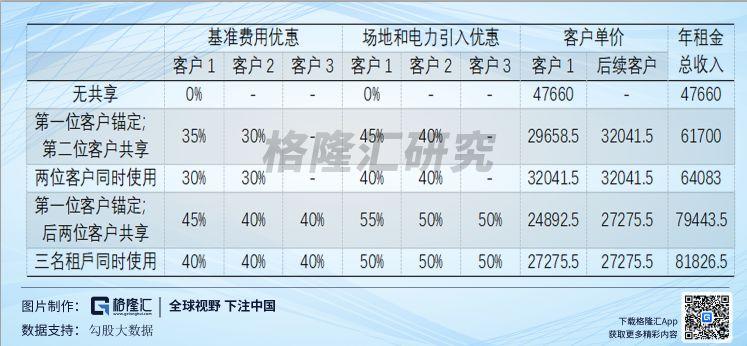

實際上我們可以按不同情況的來計算公司單站址的理論收入,租户每年總價包含每年基準價格、每年場地費包乾價格及每年電力引入費,同時考慮相關共享折扣。以公司的招股説明書的定價案例來計算,基準價格為34455元,場地包乾和電力引入費用合計13205元。

但是實際的數據來看,每站址平均年收入現在和上面的理論計算相差甚遠,還有提升空間。

再考慮增加收入的第3個關鍵點,即提高單塔租户平均租金,這裏主要是指公司的長期的定價和溢價能力,但是中國鐵塔股權結構決定了這個路徑走不太通。

按現有的國際鐵塔巨頭的收費模式,鐵塔合約期內的租金是按每年通貨膨脹進行調整的,但是國內暫時很難做到,因為運營商近幾年“提速降費”成本壓力也很大。

事實上去年公司上市時,鐵塔和三大運營商簽訂《 <商務定價協議> 補充協議》,將塔類產品的基淮價格共享折扣分別由兩家共享優惠20%、三家共享優惠30%,調整為兩家共享優惠30%、三家共享優惠40%,錨定租户額外享受5%共享優惠不變,議補充協議的期限為5年。 同時自建地面塔的折舊年限由10年延長至20年。這個補充協議實際上是給了運營商減輕了成本壓力的,使用新的計算方式,公司2017年的收入從687億下降至646億。所以實際來看提高站址的共享率才是最可行的方式。

這也是中國鐵塔的一個潛在風險點,中國鐵塔定價權在大三股東手上,但是從股權激勵的情況來看,上市時調整收入規則之後,定價規則短期之內應該不會再有大調整。

3

估值與投資機會

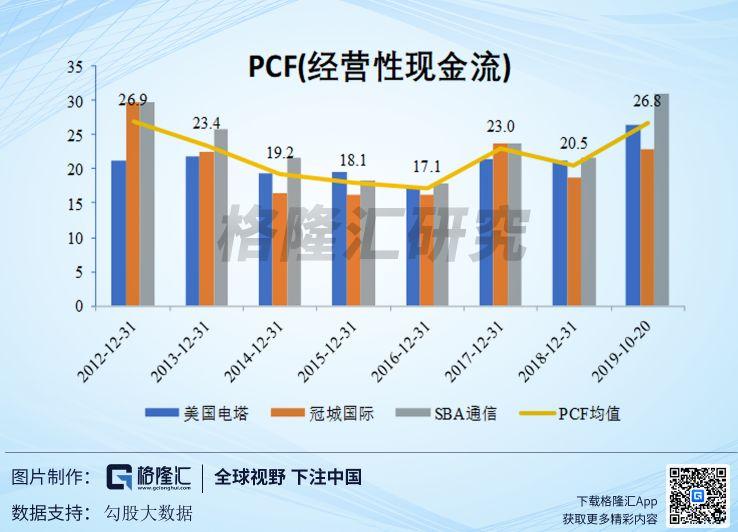

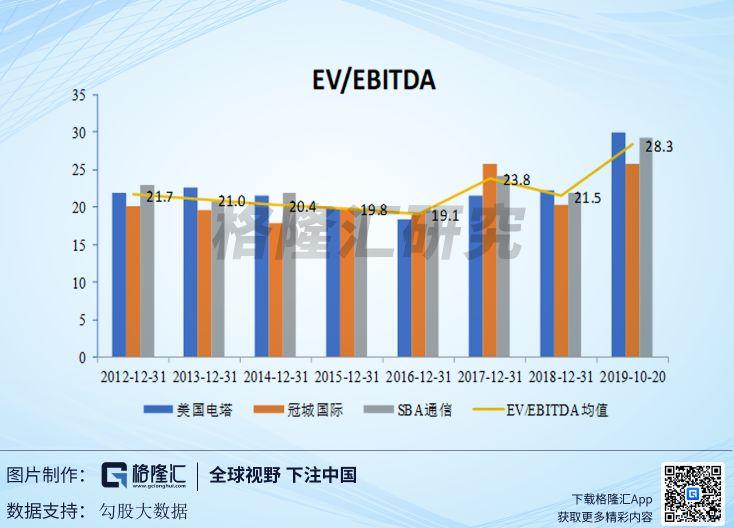

鐵塔公司的折舊費很高,過高的非現金支出造成賬面利潤較低,不適合用PE估值。以美國同業公司的2019年10月20日的估值數據為例,PE(TTM)從69到210波動很大。從實際的業務模式來看,公司使用PB、PCF和EV/EBITDA估值可能更適合些。PB估值一般也要考慮到公司ROE,但是中國鐵塔的淨利潤率還不穩定,對於ROE可能影響較大,所以暫時使用PCF和EV/EBITDA估值方法。

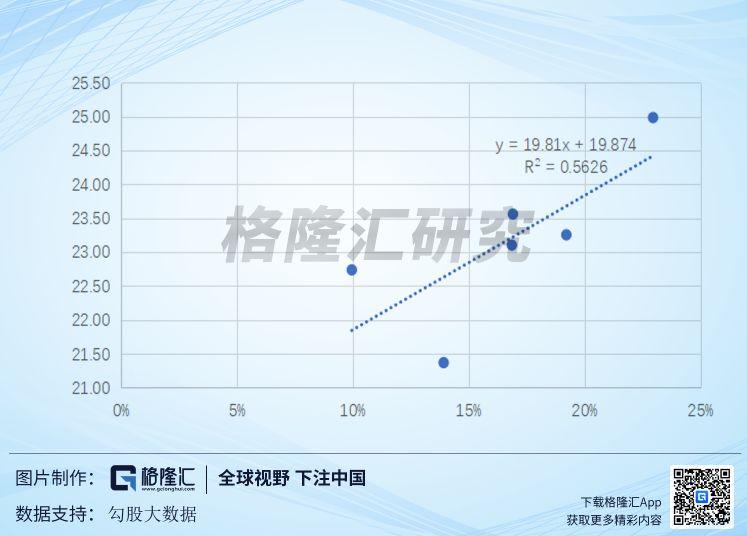

可以看到三家美國鐵塔公司PCF估值5年平均在21左右,EV/EBITDA倍數在22倍左右。參考PEG的概念,使用PCF估值時參考預計的現金流量增速。以美國鐵塔為例,美國鐵塔2012年-2018年經營性現金流同比增速均值維持在17%左右,和自身的平均21倍的PCF維持了較穩定比率關係;EV/EBITDA也同樣如此。

亞洲市場鐵塔公司估值較低,以BhartiInfratel為例,83.40億美元市值,2018A-2020E的EV/EBITDA分別為8.7,9.5,9.0,市盈率分別為23.3/23.4/21,估值水平整體比美國低一半以上,按亞洲估值標準來看,平均EV/EBITDA平均在8-10左右。

通過模型測算,2019H1經營性現金流為207.98億,預計全年420億。按2018年口徑,前三季度EBITDA為331億元,全年預計為447億,同比增長7%,較之前預期下降11億元左右。

預計公司全年經營性現金流增速在5-7%之間,EBITDA增速接下兩年維持在7-8%左右,(較之前預期有所下調),以9倍的中樞EV/EBITDA來算,EV為4023億人民幣,減去有息淨負債1205億,加上年中現金27億+預期半年度現金流入210億,計算得到2019底股權價值為3388億港元,比現價高13%,按2020年底業績計算,股權價值為4225億港元,比現價高40%。

因為鐵塔業績極其穩定,難有大的跌幅,但上漲空間則需要看港股整體市場和科技板塊的表現,預計相對於整個科技板塊,之後並不會有超額收益。對於追求穩定性的資金可以考慮,但對業績波動性和資金體量沒有要求的投資者,可以優先考慮其他科技板塊公司。