機構:招銀國際

評級:買入

我們預期下半年公司表現會較好,同比收入/經調整後淨利潤將達至24%/117%,主要由於(1)小班輔導的收入增長正在回升,以及(2)公司剝離虧損在線網校業務。

2H19E的招生情況令人滿意。受到政府加強監管K12課後培訓行業的影響,小班輔導的收入同比增長速度從2H18的33%下降至1H19的22%。不過,隨着政策影響減弱,我們預計公司收入同比增速將從1H19的20%回升至2H19E的24%,而2H19E的滿班率將較1H19的62.5%有所提高。

剝離虧損在線網校業務。公司一直投放資源於在線小班輔導的研發及廣告宣傳,1H19的開支達到3,400萬元人民幣,侵蝕經營利潤比率4.0個百分點。該業務依賴大量投資來獲得在線用户流量,短期內為公司的財務帶來壓力。公司在8月引入外部投資,其持股比例由60%降至30%,藉此平衡盈利能力。

我們估計2H19E的整體經營利潤比率將顯著改善。

培訓中心擴展計劃不變。儘管1H19的淨新設培訓中心只有18間(主要在大灣區的主要城市),但管理層仍維持在FY19E增加40-50間培訓中心,以及在2018-2020E合共增加150間中心的目標。根據弗若斯特沙利文(Frost&Sullivan)的數據,2018年廣東省參加K12課外輔導的學生人數為550萬,僅佔廣東省接受K12常規教育學生人數的28%,普及率低於2017年一線城市的62.9%。我們認為公司仍有很大空間提高市場滲透率。

1H19税後利潤下跌9%。2019年上半年輔導課時及輔導費用分別增長12%和7%,帶動收入增長20%至8.67億元人民幣。擴展興建新培訓中心、裝修及翻修舊中心導致毛利率下降0.9個百分點至41.4%。税後利潤下降9%至7,500萬元人民幣,主要歸因於在線小班輔導帶來2,600萬元的税後損失、投資公允價值收益減少1,000萬元人民幣,以及自採納新訂國際財務報告準則第16號租賃後衍生的800萬元人民幣費用。

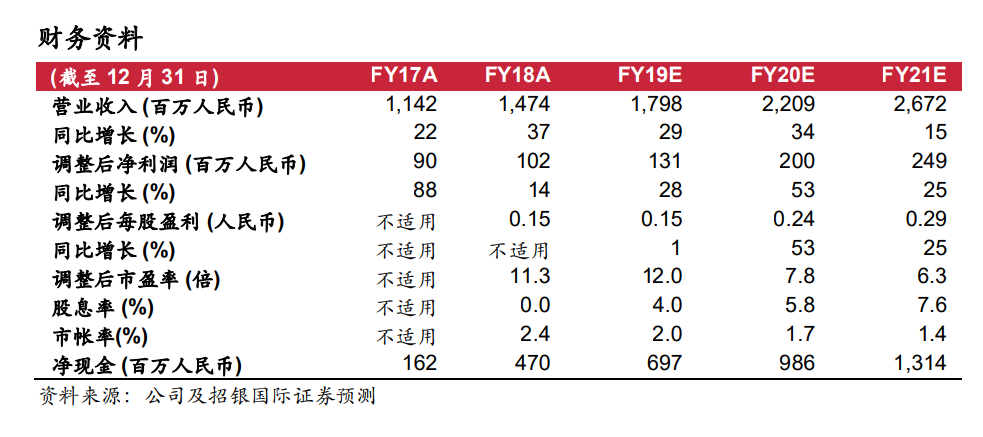

維持買入評級,但下調目標價。我們下調FY19/20/21E經調整後淨利潤21%/5%/3%,以反映學生人數減少、新訂國際財務報告準則第16號租賃的影響,以及在線網校業務的虧損。我們將目標價從3.72港元下調至3.41港元,對應FY20E市盈率13.0倍,維持估值於較行業平均值折讓20%。公司估值偏低,截至2019年6月30日的淨現金和投資金額共11.5億元人民幣,相當於其市值74%。

催化劑:(1)招生率好於預期;(2)併購機會。

風險:(1)競爭激烈;(2)教師成本壓力;(3)政府政策