玖龍紙業(2689.HK):持續推進產業鏈垂直佈局

作者: 榮澤宇

來源:學恆的海外觀察

報告正文

01

噸紙收入下滑,收入利潤如期承壓

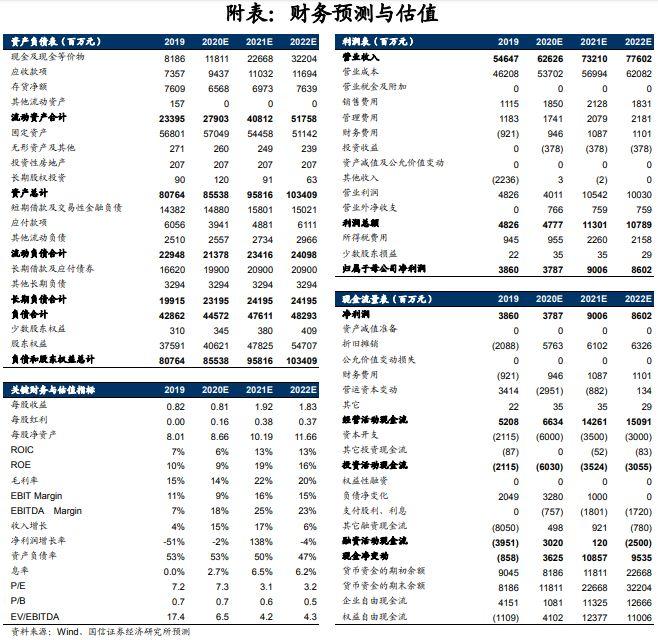

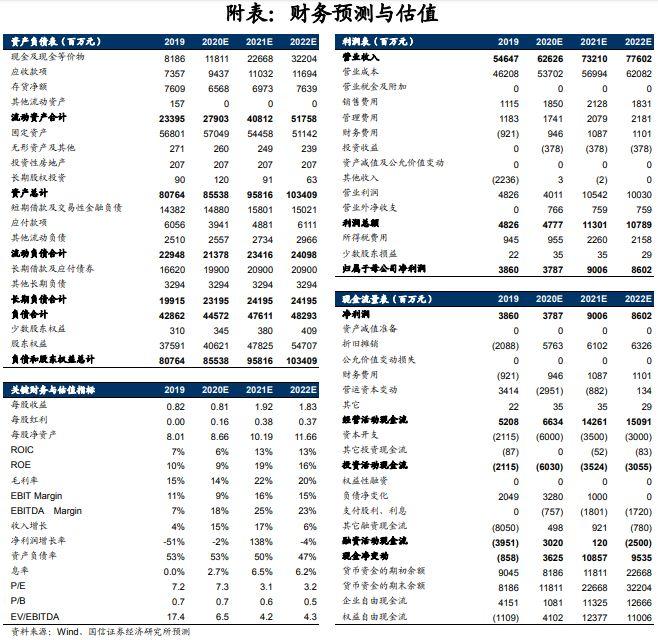

玖龍紙業2019FY實現收入546.47億元,同比增長3.5%;其中銷量1410萬噸,較去年增加8.5%,美國業務貢獻增量較多;噸均售價下降4.6%。公司收入低於我們預期,主要原因為部分紙種銷量和噸均收入較預期偏低。公司2019FY實現淨利潤約38.59億元,不計匯兑虧損的同比降幅為48.9%,好於我們預期的53.1%。

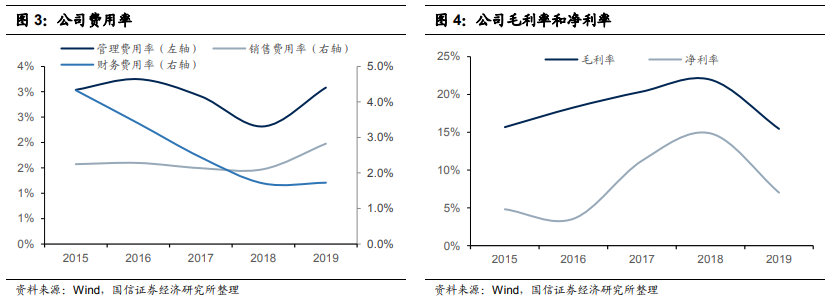

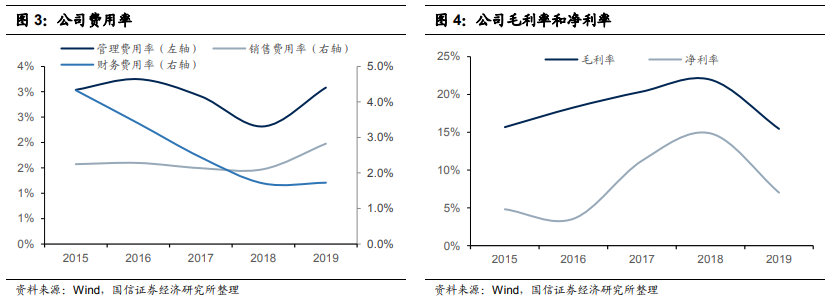

公司2019FY毛利率15.4%,較2018FY的21.9%下降6.5%,主要系產品售價下行和成本提高所致。銷售費用率2.9%,較2018FY提高0.8%,主要系美國業務並表的費用較多。管理費用率3.1%,較2018FY提高0.8%,主要系美國漿紙廠新並表管理費用較多,新紙機和研發投入增加等原因所致。財務費用率1.7%,和2018FY基本持平。

02

國內外產能持續擴張,上下游佈局提速

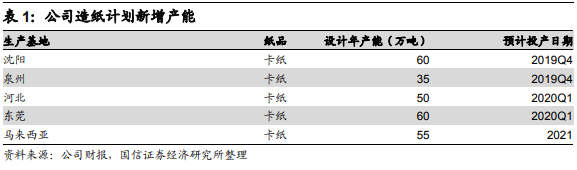

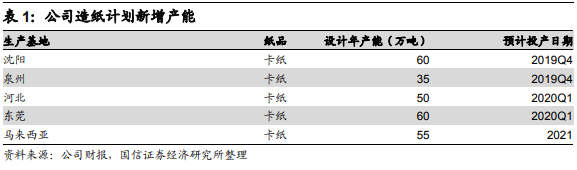

造紙產能方面,業績期內,公司重慶基地新增55萬噸產能。截至2019年6月30日,公司造紙總設計年產能1552萬噸。原計劃於2019Q3投產的205萬噸卡紙產能預計順延至2019Q4-2020Q1。此外,公司計劃於2021年底前於馬來西亞增加55萬噸卡紙產能。若所有新增產能計劃如期進行,2021年底前公司的造紙總產能有望提高到1812萬噸。

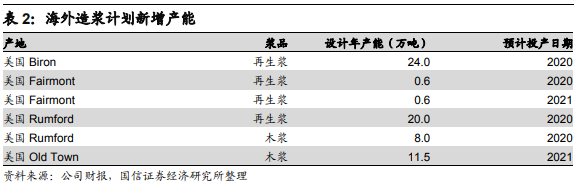

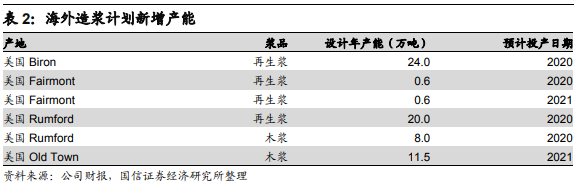

製漿產能方面,公司現有木漿和再生漿總產能37萬噸,其中16萬噸位於美國。公司於9月收購馬來西亞一家公司,新增再生漿產能48萬噸。未來2年內公司將繼續改造和升級美國工廠產線,預期在2021年底將木漿和再生漿產能提高至161萬噸。

公司2019-2021年的資本開支規模整體處於歷史低位,擴產更趨向於結構優化,主要注重三個方面:國內生產基地佈局完善、海外產能擴張、上游資源整合。上述舉措將有助於公司在我國外廢進口下降和國廢緊缺的環境下提高自身原材料供應的穩定性和成本的可控性。

公司在國內外紙、漿產能的多元佈局的同時,開始將業務延伸至下游紙板和紙箱生產。我們認為這是公司向全球化+垂直產業鏈整合的國際化造紙巨頭邁進的重要節點。

03

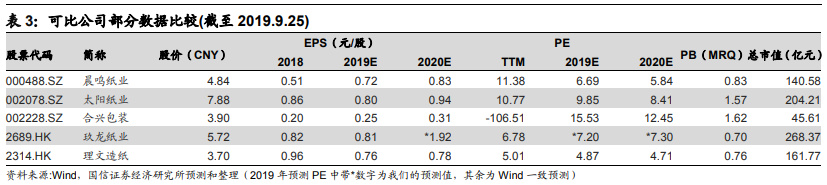

維持盈利預測和“買入”評級

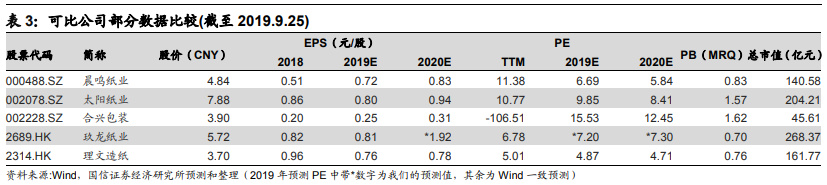

預測公司2020-2022年的收入分別為626.26、732.10和776.02億元,同比增速分別為14.6%、16.9%和6.0%;淨利潤分別為37.87、90.05和86.02億元,同比增速分別為-1.9%、137.8%和-4.5%。2019年9月25日公司收盤價6.34港元對應的預測PB分別為0.64、0.55和0.48倍。

我們認為貿易戰反覆、人民幣匯率波動、行業疲弱等諸多市場擔憂的因素已經在公司股價和業績中有較為充分反映。預期2019Q4到2020年上半年紙價可能仍會維持低位震盪的走勢,行業持續在激烈的市場競爭中進一步出清。

廢紙價格可能會開始隨原紙波動,公司毛利率有望逐漸見底企穩。公司未來仍將持續擴張並進行產業鏈的垂直一體化佈局,不斷拉大和競爭對手的差距。考慮到估值和有息負債率均處於歷史低位,我們維持對玖龍紙業的“買入”評級,和8.77~11.73港元的合理估值區間。

04

風險提示

1.行業供給側收縮幅度不及預期;2.原材料價格劇烈波動。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.