機構:天風證券

評級:買入

目標價:4.32港元

投資建議:人保財險 ROE 可穩定在 13-15%的較高水平,當前壽險、健康險的利潤和 EV 正迎來向上拐點,增長潛力不容小覷。目前人保集團持有的中國財險(2328.HK)的市 值(1281 億)幾乎與人保集團市值一致,可見市場基本未給予壽險、健康險等其他業 務估值,或給予了較大的集團折價,我們判斷人保集團的股價存在嚴重低估。我們同時 判斷中國財險亦存在低估。我們採用分部估值,人保財險估值分別採用市值、1.4 倍動 態 PB 兩種情形,另外,我們對人保壽險、人保健康的 EV 對標主要同業的精算假設進 行了調整,調低了 EV,人保壽險給予 0.8 倍 P/EV(調整後) ,人保健康險給予 0.6 倍 P/EV (調整後)。對兩種情形下的估值取均值,則集團目標價為 4.32 元港幣,較目前價格有 35%的增長空間,給予“買入”評級。

人保壽險、健康險有望成為集團利潤增長的下一個支點。2019H1 壽險及健康險對於集 團的利潤貢獻從 2012 年的 0%提升至 15%。我們判斷,壽險利潤未來幾年或將保持穩定、 較快增長,源自於期交、保障型業務較快增長帶來的剩餘邊際攤銷和剩餘邊際餘額快速 增長,利潤貢獻或將持續提升。

人保壽險及健康險均迎來 EV 增長向上的拐點,我們預計 2019 年 EV 增長分別可達 20%、 21%。2019 年上半年人保壽險及健康險的 EV 較年初分別增長 16.9%、18.7%,快於其他 上市同業,壽險、健康險 NBV 分別同比增長 25.6%、12.2%,亦高於其他同業。我們判 斷人保壽險及健康險 EV 增長的向好趨勢持續性強,主要基於以下理由:1)壽險業務 價值的穩定性提升。2013-2017 年人保壽險 EV 增長受運營偏差、模型及假設變動拖累, 但此負面影響逐步消除,好轉趨勢從 2018 年已開始顯現。2)人保壽險業務結構優化的 紅利最大,NBV 有望保持高增長。人保壽險 2015 年全面開始“轉方式(個險為主)、優 結構(加快 10 年期及以上期交)、換動能(加強個險隊伍建設)”的轉型,個險渠道佔 比、健康險佔比、首年期交佔比均大幅提升。2015-2018 年 NBV 複合增長 28.6%,目前 人保壽險的 NBV margin(2019H 為 9.3%)仍遠低於其他公司,業務結構優化的空間非 常大。3)人保健康保費和淨利潤高速增長,業務多元化發展。2015-2018 年健康險 NBV 複合增長 22.8%,2013-2018 年首年期交保費複合增長 58.0%,2019 年上半年期交保費 同比增長 357.7%,政府委託業務、商業健康保險、健康管理協同發展。

從人保財險和人保集團的市值對比來看,我們判斷目前人保集團存在嚴重低估。截至 9 月 23 日,人保財險(2328.HK)總市值為 1857 億,人保集團持有的市值為 1281 億(持 股比例為 69%),幾乎與人保集團的市值一致(1281 億),可見市場並未給予壽險、健 康險及資管、再保險等其他業務估值,或給予了較大的集團折價。壽險、健康險的利潤 和 EV 均迎來轉型成長時期,增長潛力不容小覷,我們判斷人保集團存在嚴重低估。並 且,人保財險亦存在顯著低估, PB(MRQ)僅為 1.17 倍,處於歷史低位,而人保財險 業務呈改善趨勢,ROE 在去年觸底後趨勢向上。主要得益於以下長期利好:1)費改深 化+“報行合一”,手續費率顯著下降,龍頭險企優勢凸顯;2)具有政府背景+優質企業 資源優勢,農險、責任險等非車險發展潛力大;3)受已已賺保費形成率提升影響,綜 合成本率有望下半年迎來下降拐點。

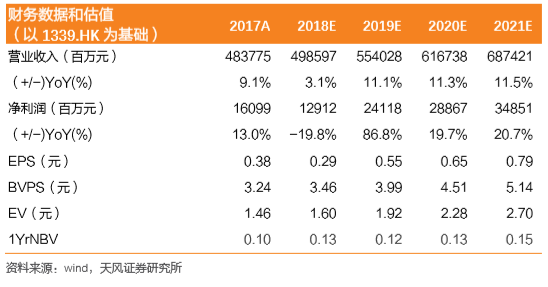

估值:我們應用分部估值法對人保集團進行估值,在審慎情形下,人保財險業務按照市 值給予估值,人保壽險和人保健康險使用 PEV 估值,我們將其 EV 的假設進行了更為審 慎的調整:風險貼現率從 10%調整至 11%,投資收益率從 5.25%調整至 5%。由於人保壽 險的 EV 成長性高於新華和國壽(NBV/期初 EV 高於新華、國壽),我們給予 0.8 倍 P/EV, 人保健康給予 0.6 倍 P/EV,其他業務 1 倍 PB。同時,整體給予 20%的集團化折價,分 部估值法下人保集團的目標價格為 4.07 港元。如考慮到人保財險市值存在低估的情況, 基於其 ROE 改善的趨勢,給予其 1.4 倍 PB(MRQ),其他分部估值不變,則目標價為 4.58 港元,我們選取兩種情況的均值,則最終目標價為 4.32 港元,較目前股價有 35%的增 長空間,給予“買入”評級。

風險提示:1)行業保費增速低於預期;2)商車費改使行業承保利潤持續承壓;3)股 票市場大跌。