作者:張澤宇

來源:新浪科技

隨着支付業務趨於穩定,微信支付已經悄悄構建了金融領域佈局版圖,而最近,正在內部孵化的信用支付產品“分付”(暫定名)遭到曝光,也讓微信支付的野心進一步展露。

此前,微信支付已經擁有了支付、理財等一系列金融服務,今年1月還推出了與芝麻信用類似的微信支付分,不過目前支付上僅支持餘額支付和銀行卡支付,在信用卡還款需要收費的情況下,微信支付需要一款更加可控的信用支付產品。

不同於花唄白條,背靠阿里京東兩大巨頭,擁有購物的流量導入,微信支付入局有何優勢?各家早已有類似產品,“分付”又能分得多大蛋糕?

微信支付的野心

微信支付誕生於2013年,彼時財付通已經運營8年時間,仍無太大突破,第三方支付市場被支付寶獨霸,無人能想象如今的雙雄爭霸格局。

突圍之戰打響於2014年春節。當年騰訊推出了“新年紅包”,用户只要關注賬號就可以向好友發送或領取紅包。這個員工用業餘時間做出來的“小項目”,瞬間社交網絡中蔓延開來。春節期間,達到了458萬用户參與,收發紅包數量達1600萬。

這場突襲被馬雲比作“偷襲珍珠港”,一時間網絡中各種消息紛至,甚至有分析直稱微信支付將超越支付寶,不過在當時,對於擁有3億實名用户的支付寶來説,微信支付還只是襁褓中的孩子,但引得馬雲發文迴應,的確也説明了阿里的重視。

不過讓市場格局進一步改變的還是2015年春晚與微信的合作,伴隨着春晚主持人的口播提示,全國網民搖一搖互動總量達110億次,峯值達8.1億次/分鐘,瞬間讓微信支付用户量達到億級。

運營方面的成功,讓微信支付逐漸走入人們的生活之中,正如騰訊集團總裁劉熾平曾經説的那樣,騰訊做金融最大的優勢還是社交,這成為了用户接觸場景裏最重要的元素。

他當時表示,做互聯網金融不是要建立一個大而全的金融服務,更多的是在有選擇的領域裏選擇符合騰訊自身的定位和核心能力,並把它推向極致。

隨着支付業務發展迅猛,微信支付開始逐步構建起理財、保險、信用等金融領域體系,甚至已經成為騰訊財報的亮點之一。

2019年第二季度,騰訊金融科技及企業服務收入為人民幣229億元,同比增長37%。截至第二季末,騰訊的財富管理平台理財通的總客户資產超過人民幣8000億元。

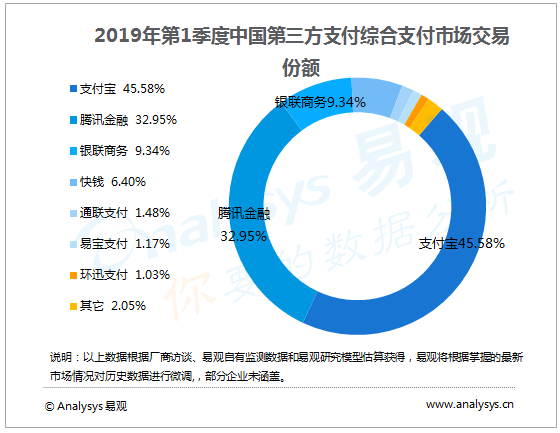

與此同時,微信支付的市場份額也直追支付寶。艾瑞諮詢報告顯示,2019年第一季度,支付寶佔據中國第三方支付市場53.8%的市場份額,財付通佔比則達到39.9%。易觀的數據也大致相同,第一季度,支付寶、騰訊金融和銀聯商務分別以45.58%、32.95%和9.34%的市場份額位居前三位。雙方的市場份額差距維持在13%左右。

微信支付顯然不會滿足於這一狀況,而推出信用支付產品,或許是進一步覆蓋市場的其中一步。

“分付”將至?

騰訊為何要做信用支付?這對於日均總交易量超過10億次的微信支付,是一個全新的戰場。

“支付筆數和覆蓋面已經不是團隊追求的最終目標”。今年8月,騰訊微信事業羣副總裁耿志軍表示,移動支付幾乎已經覆蓋用户生活的各個角落, “團隊不要整天想着改變世界,也不需要考慮KPI,更不一定要打敗誰。”

在這個時候,微信支付團隊提出了一個詞:温暖,應該“做出有温度的產品”。於是開始在信用方面發力,在年初正式上線,3個月內,就已為用户節省押金超過百億。

除了賦能合作企業,對於用户的支付方式,微信支付也試圖通過信用去擴充消費力,更加豐富支付渠道。

實際上,這並不是騰訊金融團隊第一次嘗試分期支付類產品。早在2014年,微信方面就試圖與中信銀行合作推出虛擬信用卡,但額度最低只有50元。幾乎同一時間,支付寶也宣佈入局。

兩大巨頭搶灘登陸也引發了監管關注,央行下發緊急文件叫停支付寶、騰訊的虛擬信用卡產品,要求全面評估合規性和安全性。

監管中斷了微信的計劃,後來騰訊虛擬信用卡的原班人馬投進去做微粒貸,與微眾銀行合作,轉向更為直接的互聯網小額貸款。

當時就有分析師表示,在推出虛擬信用卡之前,中國的互聯網金融只是站在市場的負債端參與定價,並沒有真正進入資產端,“電子信用卡的推出是互聯網金融邁出信用管理的第一步。”

時隔5年,微信再度嘗試分期支付,這一次官方則選擇了低調處理。對於“分付”的相關消息,微信方面既沒有給出肯定答案,也沒有進行否認。

但據自媒體爆料稱,“分付”預計在今年四季度上線,由微信支付團隊運營,目前處在與部分銀行、持牌消費金融公司洽談合作的階段。

不過令人擔心的是,缺少電商基因的騰訊,究竟能靠社交場景拿下怎樣的市場份額。

互聯網巨頭大戰信用支付

巨頭中最先推出信用分期產品的是京東,早在2014年2月,白條就已在京東商城上線。對於以3C產品起家的京東,為用户在購物時提供“先消費,後付款”的服務,提升了用户的消費能力。截至2018年末,白條應收賬款餘額為344.49億元,但增速已放緩。

螞蟻金服則一年之後上線花唄,憑藉着淘寶天貓的購物導流,以及支付寶用户的增長,花唄的貸款餘額在2017年上半年就已達到992億元,遠遠超過對手。

除了兩家電商公司,各互聯網巨頭也紛紛發力支付領域。2015年9月,小米貸款上線。同年11月,蘇寧消費金融推出了“隨借隨還”業務,近些日子,美團還上線了一款新型信用付產品“買單”,紛紛試圖分得一杯羹。

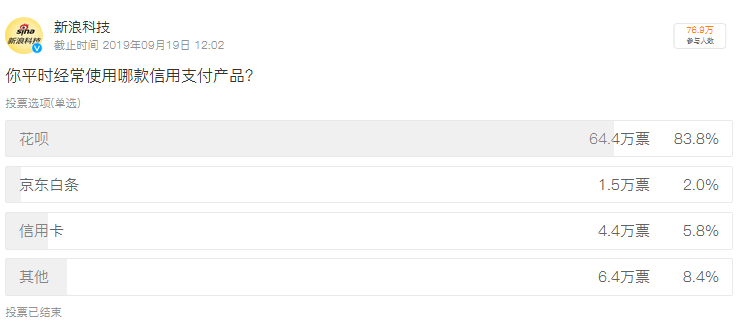

新浪科技在微博發起的調查顯示,在超過76萬的參與投票用户中,83.8%的人最常使用的信用支付產品是花唄,信用卡佔到了5.8%,而京東白條僅有2%。這也在一定程度上説明了花唄在該市場的霸主地位。

騰訊支付此時入局信用支付市場有何優勢?中國互聯網協會新媒體創業導師樑湘認為,“如果順利推出,必將是殺手級的產品應用。畢竟微信在小朋友和老年人羣中的普及率是比支付寶高得多的。”

作為信用卡和花唄的用户,孫女士表示更加看重安全性,“如果購買金額較大的產品還是會選擇信用卡,小件商品或者淘寶購物則會考慮花唄。”對於“分付”上線的消息,孫女士則表示想象不到太多的使用場景,“線下支付通常金額較小,分期支付並不是首選”。

網友們也在微博中表達了一些擔憂。有網友表示,“出個事都找不到客服,不敢用,也不會用”,另外也有商家擔心受到影響,稱“要是扣手續費就太嚇人了”。

作為還在孵化之中的新產品,微信方面目前沒有公佈有關“分付”的任何消息,通過消息的熱度來看,網友們對於產品抱有很大期待,但如過無法解決用户提出的問題,這項新業務就難言成功。

中國金融學會副祕書長楊再平表示,我國消費金融市場空間巨大,預計未來幾年年複合增長率會在15%以上,到2020年市場規模有望達50萬億元。

面對如此巨大的市場,騰訊自然也不想錯過,不過對於還在襁褓之中的分付,該如何與花唄抗衡,分得更大的蛋糕,顯然還有很長一段路要走。