週五,華爾街“砸盤小能手”又開始搞事了,特朗普威脅對歐盟和蘋果加税,直接嚇崩美股。

標普連續四日下跌,蘋果領跌科技七巨頭,錄得八連跌;避險情緒重回上風,美債價格走高、黃金大反彈;美元指數單週下跌2%,創4月“對等關税”以來最大跌幅……

特朗普這頭嘴炮要對歐盟徵收50%的關税,那邊財政部長貝森特立刻上電視安撫市場,稱關税威脅是促歐盟提速,接下來就會宣佈幾筆貿易交易。

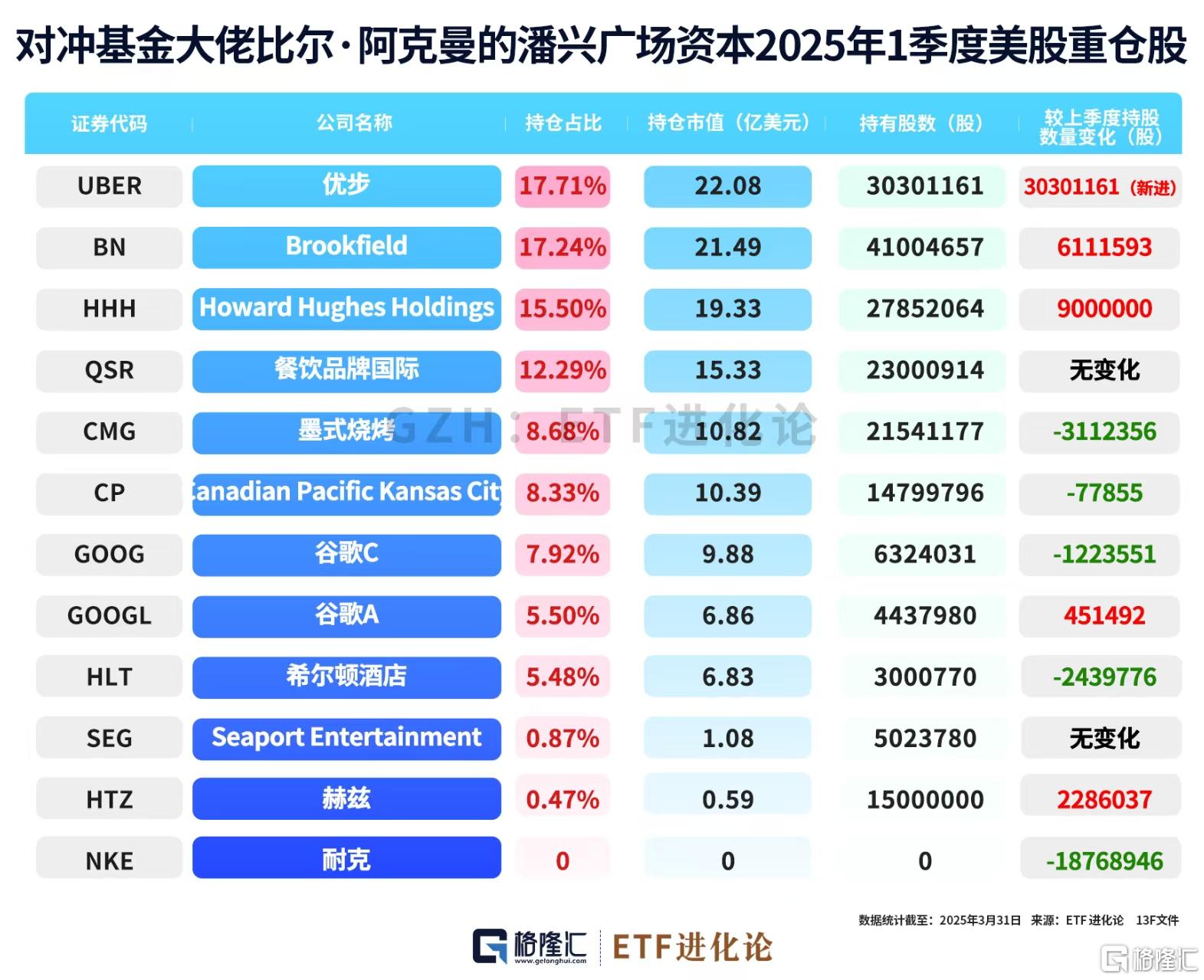

就在整個美股市場因特朗普一張嘴而上躥下跳之際,有“戰神”之稱的對沖基金大佬阿克曼,出手抄底了!

在亞馬遜股價因“對等關税”腰斬三分之一斬後,對沖基金大佬Bill Ackman(阿克曼)掌舵的潘興廣場資本管理,看準時機大舉買入!

該公司首席投資官Ryan Israel在週四電話會議上表示,由於對AI熱潮和關税的擔憂,亞馬遜股價截至4月21日暴跌31%,之後該公司抄底了該股,較4月低點反彈約20%。

支撐該團隊觀點的理由有兩點:

雲計算業務韌性:亞馬遜網絡服務(AWS)才是公司利潤核心,即便面臨短期增速放緩,仍能通過客户結構優化維持現金流;

關税對零售業務盈利影響有限:亞馬遜自營商品中進口占比不足15%。

“我們看到的是一家 2 萬億美元市值的企業被情緒低估,而非基本面惡化。” Israel在電話會議中強調。

之所以要關注阿克曼投資的最新動態,是因為他本身是一個極具傳奇色彩的基金經理。

在2007年預測次貸危機以及2020年疫情肆虐中,阿克曼通過精準做空、做多合計獲利超50億美元,尤其是在2020年3月用2700萬美元一個月實現100倍回報,一戰成名,被譽為“疫情戰神”。

本次耐人尋味的是,阿克曼在抄底亞馬遜前,在“對等關税”前精準清倉耐克,令人不得不驚呼:“出手時機過於精準了。”

問題是,去年四季度才新進的耐克,號稱要學習巴菲特的阿克曼今年一季度就毫不留戀全部清倉了,正好趕在4月2日前的“對等關税”宣佈前,還同步建倉Uber和赫茲。

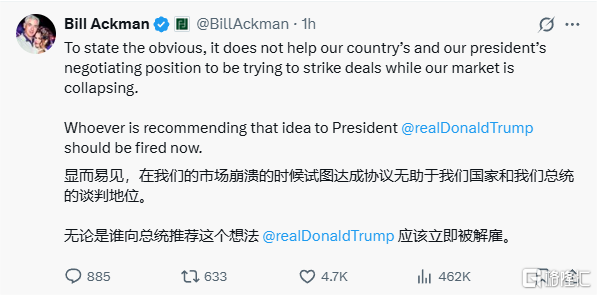

作為特朗普競選中的“大金主”,阿克曼還是社交媒體上第一個建議特朗普暫停關税90天的人。

國內另一位傳奇基金經理,素有“良心基金經理”之稱的楊東,四月調倉也有大變化!

楊東掌舵的寧泉資產的報吿顯示,4月對投資組合進行了兩個方向的調整:

大幅度減持此前看好的轉債資產,大手筆增持電力股、地產物管股、光伏股、化工龍頭股等,其中部分標的為港股。

最引人矚目的是,楊東大手筆增持地產股,直接加倉成為投資組合的第一大重倉行業,佔比超過10%。

對此,寧泉資產的月報提及其中的理由:

“我們在投資上側重於內需增長來佈局,這其中促進房地產市場的企穩與活躍是無論如何都繞不過去的關鍵環節。今年實現穩房市、穩股市應該是大概率的事情。”

其實早在今年2月,楊東就表現出對地產股投資的傾向。

港交所披露易最新信息顯示,2月14日,楊東掌舵的寧泉資產增持90萬股碧桂園服務,斥資約461.7萬港元,持股比例突破5%。

同時寧泉資產2月增持了信義能源、大唐新能源、中國通號、中糧家佳康、新特能源、萬科企業等多隻股票。

楊東4月末參加的一場圓桌會議,也透露了其對未來權益投資的最新觀點略。

楊東在會上直言:“當前股票仍是普通人較為理想的投資選擇。”

他給出兩個關鍵邏輯:

1、收益碾壓固收:“國債、存款、銀行理財的年化收益普遍低於3%,而A股只要合理佈局,長期跑贏這些資產並不難。”

2、政策紅利蓄勢待發:“政府拉動內需的政策即將密集出台,消費、醫療、新基建等領域會湧現大量結構性機會,這些正是股市的‘政策底牌’。”

談到宏觀環境,楊東擲地有聲道:“未來10年,世界格局的演變才是投資的核心命題。”同時強調:最終決定投資成敗的,仍是微觀層面的精準把握。

他直言,投資者不必糾結於預測黑天鵝,而應聚焦兩點:

1、內需主線:“政策扶持的消費升級、醫療健康、銀髮經濟(老齡化)領域,會誕生下一批十倍股。”

2、安全邊際:“哪怕再看好一個行業,也要等估值跌到合理區間再出手,2021年追高核心資產的人,現在還沒解套!”

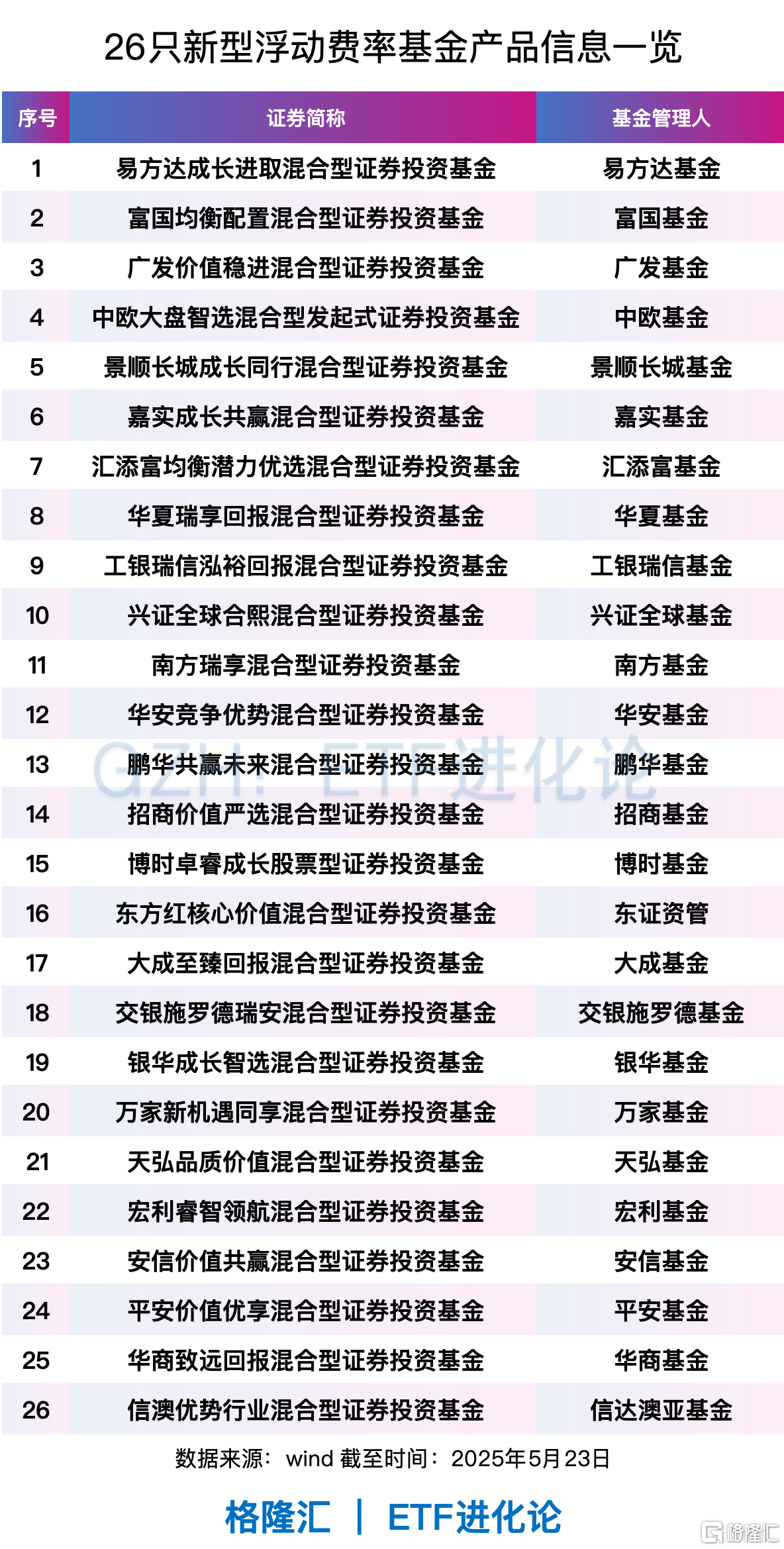

僅相隔4個交易日,新模式浮動費率基金火速獲批。

繼5月16日申報後,5月19日均獲受理,4天后的5月23日,這26只首批新型浮動費率基金正式獲批,預計5月底啟動發行,6月底前完成募集。

這距離《推動公募基金高質量發展行動方案》僅過去16天,體現了監管的高度重視。

首批產品均為全市場選股的基金,業績比較基準主要對標滬深300、中證A500、中證500或者中證800等主流寬基指數,並部分參與港股和債券投資。

最引人關注的是新型浮動費率基金的收費方式,與業績表現強綁定的三檔費率:

基金管理費與持有期限、超額收益雙重掛鈎,設置三檔費率:

基準檔:1.2%(年化收益與業績比較基準基本持平);

升檔:1.5%(年化超額收益超基準6%且收益為正);

降檔:0.6%(年化超額收益跑輸基準3%及以上)。

注:若持有期限不足1年,統一按基準檔1.2%收費。

同時費率計算細化至“單客户、單份額”維度,根據每筆投資的持有時間和收益分檔收取,避免“大鍋飯”式收費。

例如,投資者A持有某基金2年後贖回,若年化收益跑贏基準7%,則適用1.5%費率;若跑輸4%,則適用0.6%費率。

首批新浮動費率基金火速上線的背後,對公募基金行業而言,是倒逼提升主動管理能力,打破旱澇保收模式。

同時浮動費率將管理費與業績掛鈎,促使基金經理更注重長期超額收益,減少風格漂移。

對基金投資者而言面,業績不佳時管理費降低,減少投資者損失;業績優異時雖管理費上升,但超額收益可覆蓋成本,形成良性循環,加深了基金公司利益綁定與投資者綁定。

引導長期投資的導向,浮動費率基金需要持有滿1年才能享受費率浮動,鼓勵投資者減少短期投機,提升盈利概率。

風起於青萍之末,若干年後回頭來看,這份《推動公募基金高質量發展行動方案》定會對公募行業以及居民財富管理產生舉足輕重的影響。