本文來自格隆匯專欄:中金研究;作者:郭朝輝 李林惠

摘要

年初以來全球石油市場延續寬鬆,4月OPEC+意外再度減產,成為供應過剩中的第一腳“剎車”,但由於海外需求下行壓力仍存,我們曾提示基本面趨於過剩“油門”或也難言放鬆。IEA近期下修1Q23 OECD石油需求同比增速至-0.8%,海外需求走弱再超市場預期,國際油價回吐減產溢價,需求前景擔憂更在美國銀行業風險再起和債務上限問題臨近之際進一步升温。短期而言,我們認為油價主導因素或仍為海外需求預期能否驗證,當前來看,已計價的悲觀預期或尚未能得到實際數據的支撐,若後續基本面未進一步惡化,油價偏弱態勢或難以延續。此外,1Q23中國油品消費的恢復式增長和印度油品消費的內生性增長均已兑現,我們小幅上調2023年國內“小油品”需求預測15萬桶/天,雖難以在短期內扭轉海外需求的偏弱預期,但於中長期視角而言,全球石油需求或有望於今年實現驅動東移,整體一邊倒式坍塌的概率或相對較低,往前看,我們維持供應短缺溢價可能在2H23推升油價中樞的判斷。

從消費走弱到預期惡化,海外需求擔憂再壓油價

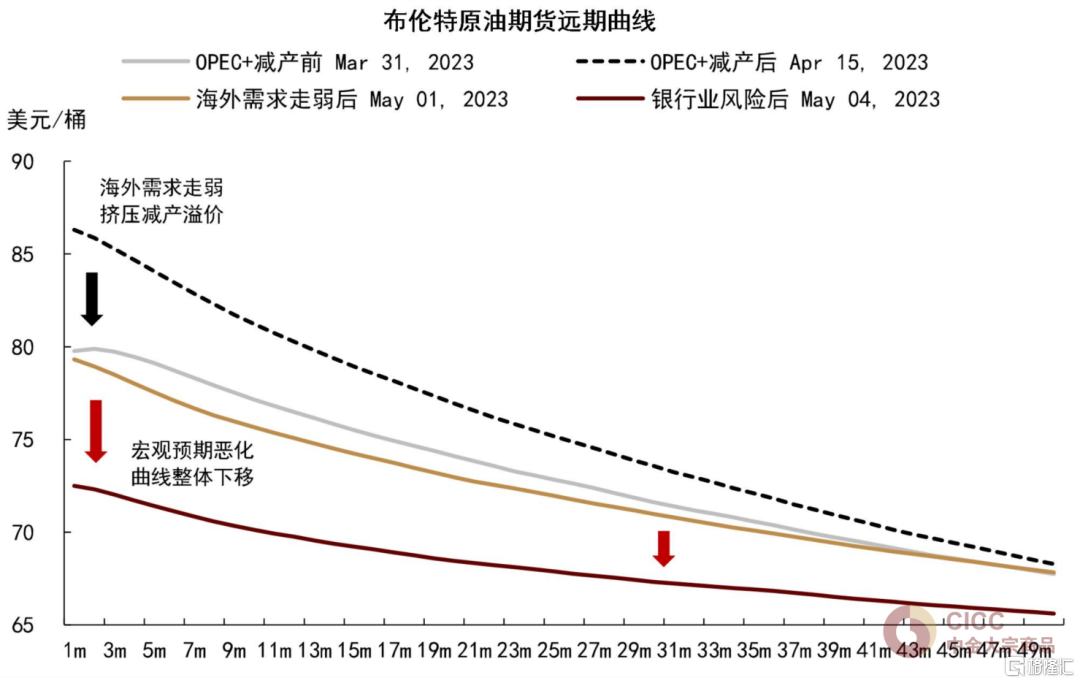

4月國際油價先起後落,月初OPEC+減產意外加碼,布倫特油價攀升至85美元/桶上方,遠期曲線趨於陡峭,交易數據顯示市場或已在定價2Q23全球石油市場小幅短缺、庫存面臨超季節性消耗的可能。而自4月中以來,國際油價持續回落,於月末回吐OPEC+減產後的升幅,在5月首周再度大跌。一方面,1Q23 OECD油品需求超預期同比下滑0.8%,其中以柴油為主的工業用油疲態顯現,汽油、煤油等出行油品需求支撐仍存。市場在對前期需求減量進行線性外推後,出清了OPEC+減產帶來的供應溢價,表現為遠期曲線斜率放緩,布倫特油價於4月末回落至80美元/桶附近。另一方面,從歐美銀行業風險重燃、到美國債務上限問題臨近,5月初海外宏觀預期再度轉弱,與3月中旬流動性風險突發時的情況類似,需求悲觀預期再度重壓油價,表現為原油期貨遠期結構進一步趨於平坦的同時,曲線出現整體下移。

國內需求恢復進行時,“小油品”表現小幅超預期

OECD石油需求偏弱之際,非OECD國家油品消費增量如期兑現,1Q23我國油品表觀消費同比+1.9%,其中“小油品”表現超預期,貢獻了同比增速中的1.4%,背後既有航運恢復對船燃用油需求的拉昇,也有消費回暖對化工品終端需求的提振,或並非近期油價表現較弱的原因。由於一季度以消費為主的經濟內生動能改善較好,中金宏觀組近期上調2023年中國GDP同比增速至6%,我們更新2023年國內石油需求同比增量預測至95萬桶/天,相比此前預測小幅上調15萬桶/天。其中,維持“大油品”需求同比增加約54萬桶/天的預測,主要源於汽油、航空煤油等出行油品的消費缺口修復;隨着低基數階段到來,我們預計同比增量有望於2-3Q23進一步顯現。需求增長上調主要來源於年初以來表現超預期的石腦油、石油焦和燃料油等“小油品”,並維持基建實物工作量釋放將對瀝青消費同比擴張形成支撐的判斷。

往前看,驅動東移難解近憂,悲觀預期仍待驗證

基於市場交易數據,我們測算前期跌至75美元/桶以下的布倫特原油價格中或已計入了2Q23全球基本面延續一季度過剩幅度的預期。相較之下,年初以來國內油品需求增量基本如期兑現,以“小油品”為主導需求預測上調或難以在短期扭轉海外需求的悲觀預期。因而我們認為,油價於低位繼續停留或需要當前已經完成計價的悲觀預期在現貨市場中進一步得到驗證,而當前海外宏觀數據和高頻微觀數據尚未對其形成支撐,並已對市場預期形成一定修正,例如在4月偏強的美國非農數據公佈後,布倫特油價已回升至75美元/桶附近,EIA周度數據也顯示4月以來美國商業原油庫存延續去化。因此短期而言,若市場對海外石油需求的悲觀預期未能企穩,我們判斷原油價格或將有所回彈。

而除去短時宏觀利空因素的影響,因為線性外推一季度OECD需求偏弱表現而回吐了OPEC+減產溢價後的原油價格中仍然計入了相對偏弱的需求預期。中長期而言,在石油需求迴歸內生增長驅動之際,我們維持對OECD油品需求或在2023年小幅收縮的判斷。但從全球視角來看,我們預期在非OECD需求增量如期兑現之際,整體需求一邊倒坍塌的可能性或相對較低。疊加近期油價再度趨弱,已接近邊際成本支撐,4月OPEC原油產出環比下滑約31萬桶/天,新一輪減產計劃將於5月正式執行;俄羅斯原油供應缺口當前維持在50萬桶/天左右,在地緣局勢持續之際也存在進一步擴大的風險。往前看,我們提示2H23全球石油基本面緊缺風險仍存,維持供應短缺溢價或推動油價中樞上移的判斷。

正文

從消費走弱到預期惡化,海外需求擔憂再壓油價

4月國際原油價格先起後落,月初OPEC+減產意外加碼,成為過剩中的第一腳“剎車”,布倫特油價攀升至85美元/桶上方,遠期曲線趨於陡峭,投機頭寸顯示市場或已在定價2Q23全球石油市場或陷入小幅短缺、原油庫存面臨超季節性消耗的風險。而自4月中以來,國際油價持續回落,於月末回吐OPEC+減產溢價之後,在5月首周再度大跌。從利空驅動來看,我們認為既有市場在海外油品需求意外走弱後進行的線性外推,也有歐美宏觀風險發酵下的預期進一步惡化,表現為油價回落的過程中,遠期曲線從斜率放緩轉變為整體下移。

圖表1:遠期曲線變化反映油價利空因素轉變:從線性外推需求疲弱到需求預期再度惡化

資料來源:彭博資訊,中金公司研究部

歐美需求不及預期,減產溢價未能停留

歐美油品需求不及預期或為4月下旬原油供應溢價出清的主要驅動。IEA於4月下修一季度OECD油品需求同比增速至-0.8%,同比下滑約39萬桶/天,美國、OECD歐洲地區石油消費均步入收縮區間,低於市場此前預期。

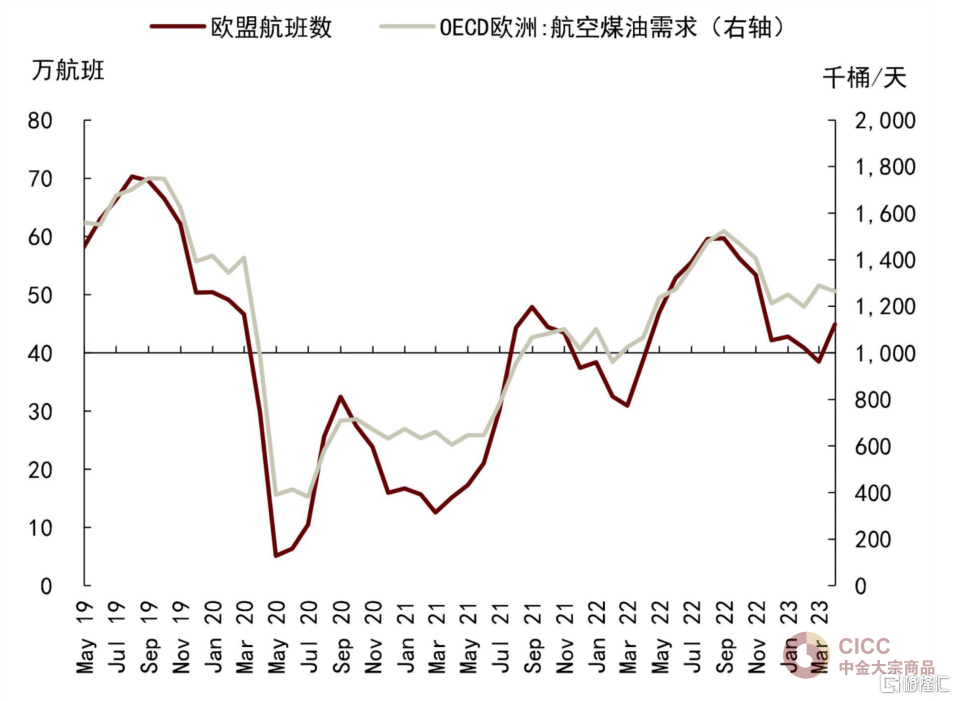

分油品來看,歐美出行用油需求支撐仍存。1Q23 OECD煤油需求同比+12.6%,對應美國TSA安檢人數同比+20.5%、歐盟航班執行數同比+21.4%;汽油需求同比+1.4%,對應美國機動車行駛里程(1-2月合計)同比+2.8%。相較之下,柴油為代表的工業用油表現相對疲弱,1Q23 OECD柴油需求同比-3.8%,對應美國重卡淨訂單同比-1.7%,歐美製造業PMI持續位於收縮區間,3月美國ISM製造業PMI降至46.3、4月小幅回升至47.1,歐元區製造業PMI降至47.3、4月初值下探45.5,歐美柴油裂解價差也在年初以來累計回落約60%。

圖表2:美國機動車出行需求同比支撐延續

資料來源:Haver,IEA,中金公司研究部

圖表3:歐盟航班出行仍在恢復

資料來源:歐盟統計局,IEA,中金公司研究部

圖表4:柴油拖累1Q23歐美油品需求同比收縮

資料來源:彭博資訊,中金公司研究部

圖表5:歐美製造業PMI延續收縮,服務業相對較好

資料來源:彭博資訊,中金公司研究部

減產溢價計入卻在需求壓力下未能停留,成為4月原油市場供需預期和價格先起後落的主導因素。從原油期貨遠期結構來看,表現為遠期曲線斜率變化主導近月價格波動,而遠月價格相對穩定。基於市場交易數據,截至4月末,我們測算市場已在計入2Q23全球石油市場延續寬鬆的預期,但過剩幅度或從一季度的70萬桶/天收窄至15萬桶/天左右,相較於市場在4月OPEC+減產後對於2Q23石油或面臨25萬桶/天左右小幅短缺的預期,對於供需平衡大概40萬桶/天的調整基本與一季度OECD石油需求同比減量相對應,即市場在前期需求超預期走弱後進行了線性外推。

圖表6:從減產溢價到需求疲弱,原油期貨近月升水變動主導4月價格波動

資料來源:彭博資訊,中金公司研究部

圖表7:截至4月末,市場已在計入2Q23全球石油市場延續過剩、但幅度收窄的預期

資料來源:彭博資訊,中金公司研究部

海外宏觀風險發酵,悲觀預期再壓油價

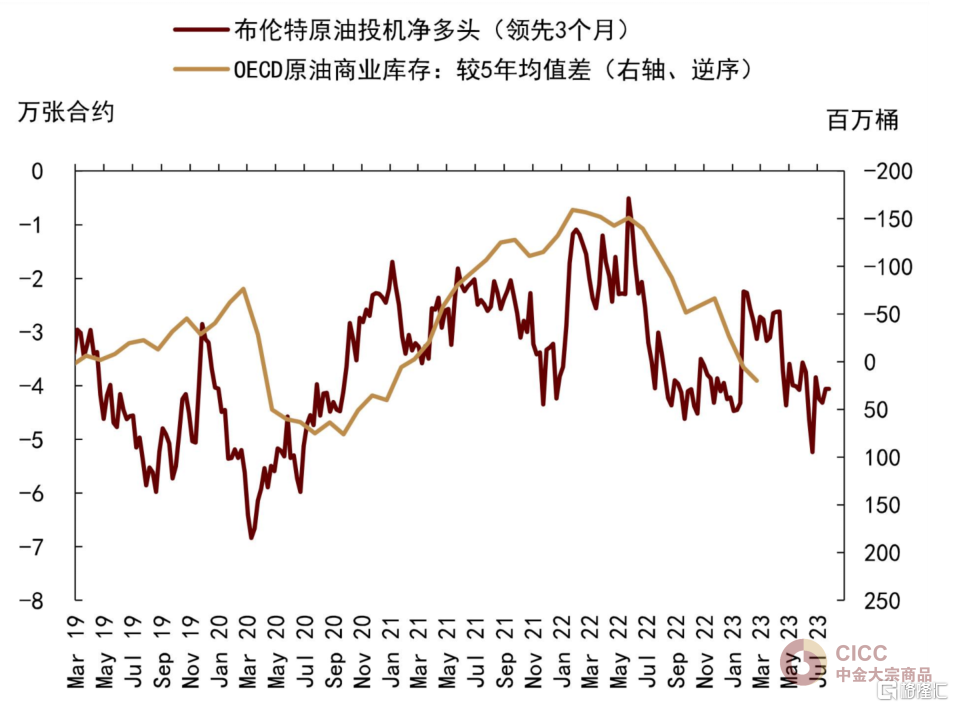

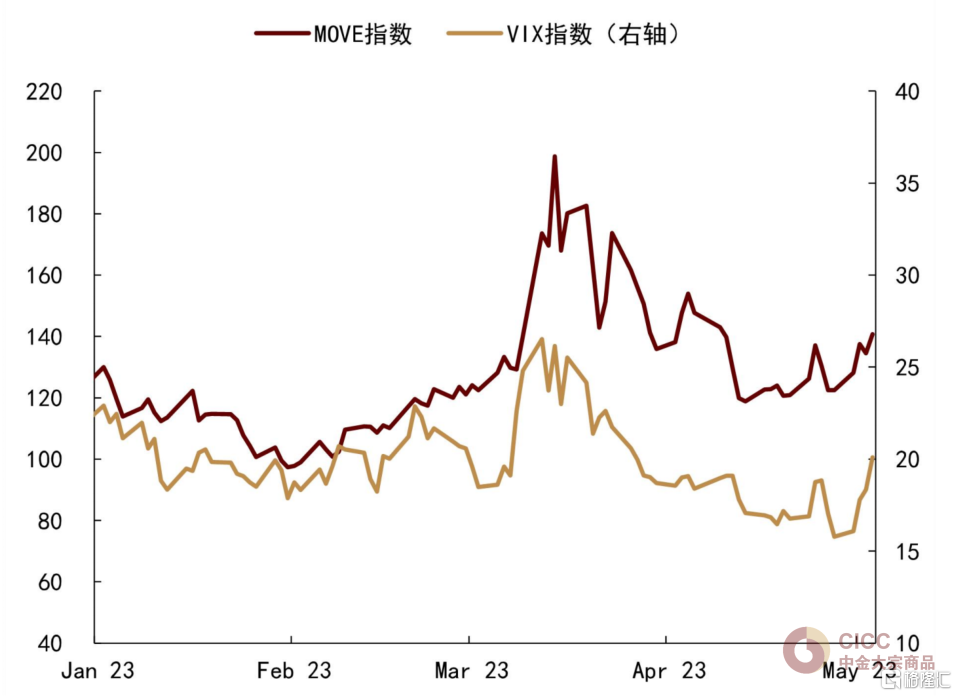

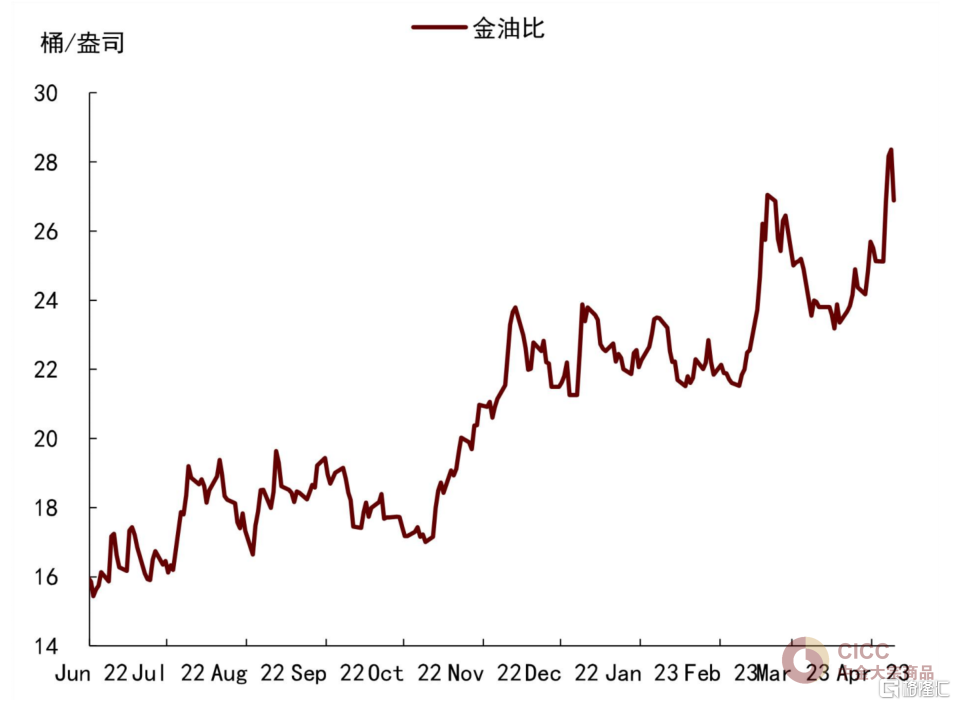

市場風險偏好惡化成為5月初油價繼續下探的主因。歐美銀行業風險再次發酵,第一共和銀行財報顯示存款超預期流失,引發市場擔憂,5月1-4日,FRA-OIS利差累計走闊21%,MOVE指數累計攀升15%,VIX指數累計走高27%。雖然市場情緒惡化程度較3月中旬歐美銀行風險首次出現時相對温和,由於臨近5月FOMC會議,市場預期加息終點或至,疊加美國債務上限壓力延續,商品市場資金傾向於流向避險資產,金油比價再度偏離,宏觀預期惡化再度壓制油價,表現為原油期貨遠期結構進一步趨於平坦的同時,曲線出現整體下移;從期限結構來看,我們測算75美元/桶下方的布倫特油價中或已計入了2Q23全球石油基本面的過剩幅度與1Q23基本相當的判斷,即在計入了前期偏弱的需求表現後,市場預期進一步惡化。

圖表8:5月初市場風險偏好有所惡化

資料來源:彭博資訊,中金公司研究部

圖表9:金油比價攀升,恐慌情緒交易重演

資料來源:彭博資訊,中金公司研究部

國內需求恢復進行時,“小油品”表現小幅超預期

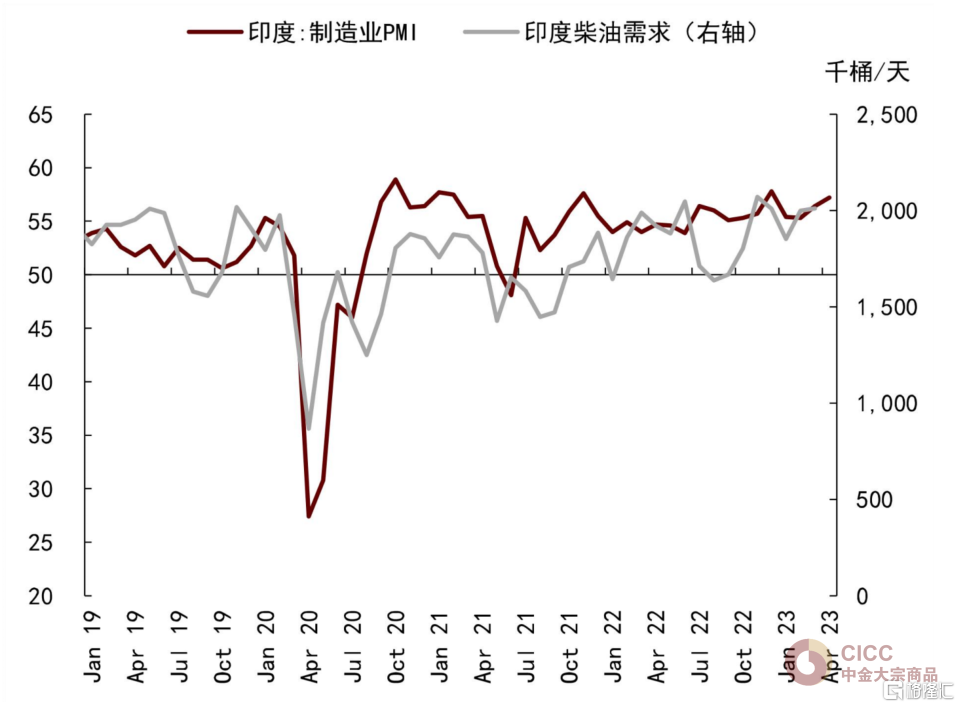

在2023年度展望報吿中,我們提出在歐美經濟下行大背景下,OECD石油需求或在今年難免小幅收縮,而中國油品消費的恢復式增長和印度油品消費的內生性增長或得以對沖歐美需求減量,全球石油需求或呈現驅動東移、彈性偏低的整體特徵。在海外油品消費疲態顯露之際,驅動東移下的需求支撐是否兑現,或將成為市場較為關注的問題。

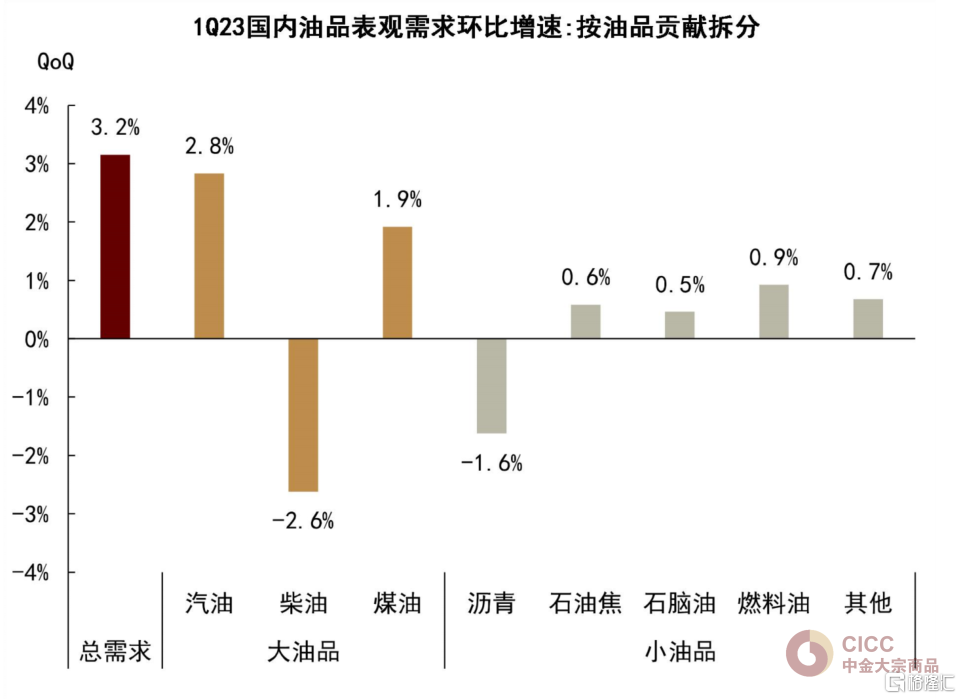

就一季度而言,我們認為非OECD國家的需求增量已如期兑現。1Q23非OECD國家油品需求同比+2.2%,其中,印度油品需求受經濟增長內生動能驅動,同比+3.5%,基本符合預期。1Q23我國油品表觀消費同比+1.9%,以石腦油、燃料油、石油焦為代表的“小油品”表現偏強,合計貢獻了約1.4%的同比增速,背後既有航運恢復對船燃用油的拉昇,也有消費回暖對化工品終端需求的提振。相較之下,以“大油品”為主導的恢復式增長已在環比變動中有所體現,我們預期後續或將隨着低基數時期到來而在同比增量中進一步顯現。

圖表10:一季度非OECD油品需求同比擴張

資料來源:IEA,中金公司研究部

圖表11:印度油品需求內生性增長兑現

資料來源:Haver,中金公司研究部

圖表12:我國需求恢復式增長特徵在環比增速上體現

資料來源:國家統計局,海關總署,中金公司研究部

圖表13:一季度我國“小油品”同比表現超預期

注:部分油品需求同比增速經下游指標模型調整 資料來源:國家統計局,海關總署,Mysteel,Wind,iFinD,中金公司研究部

恢復式增長進行時,國內“大油品”同比增量仍待兑現

在2023年2月19日發佈的研究報吿《中國石油需求:恢復式增長進行時》中,我們提出居民用油缺口修復或成為今年國內石油需求增長空間的核心支撐,從一季度的實際表現來看,恢復式的增長特徵已在環比增量中有所顯現。1Q23我國油品表觀消費錄得1380萬桶/天,環比4Q22增加3.2%,其中汽油、煤油消費分別環比增加15%、72%,對應1Q23我國公路旅客週轉量環比+41%、民航客運週轉量環比+181%。

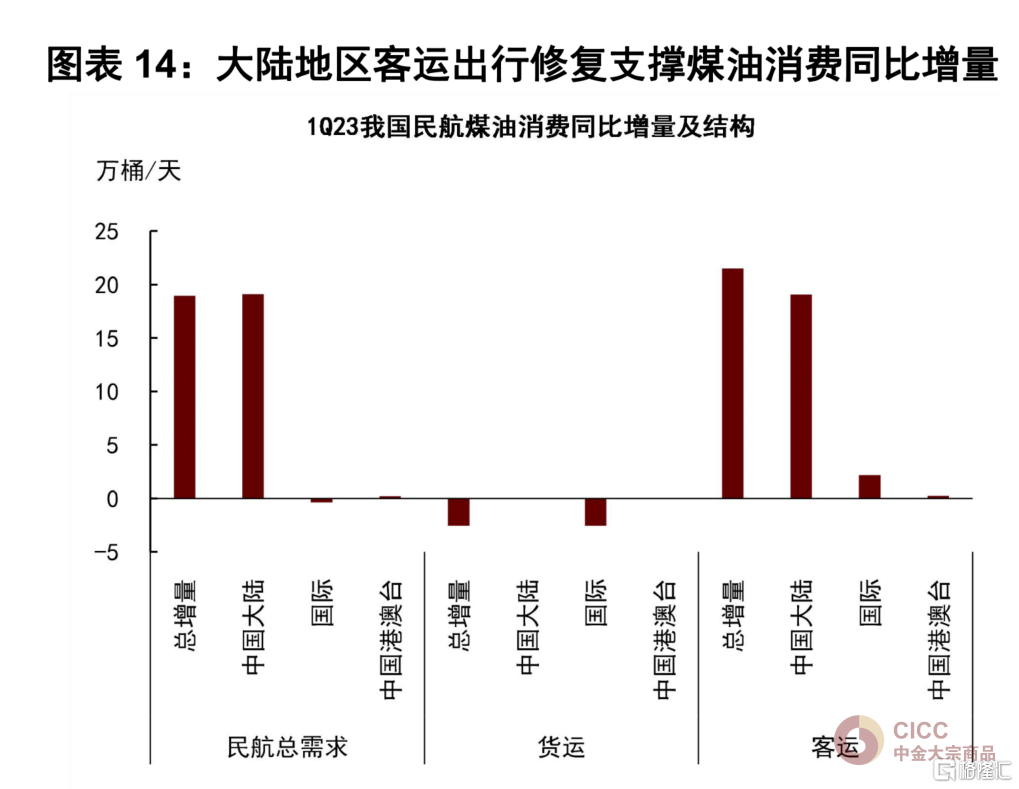

相較之下,年初以來我國汽油、煤油表觀需求的同比增長空間相對有限。1Q23國內煤油表觀需求同比+5.9%,相較於民航週轉量數據或有所低估。一季度我國民航總週轉量同比+40%、其中客運週轉量同比+76%,大陸地區民航客運需求復甦為煤油消費同比增量的主要來源。1Q23我國汽油表觀消費不及去年同期,同比收縮約5%至294萬桶/天,主要表現為國內煉廠汽油產量下滑,但絕對消費量與我們預期的基本一致,即在出行需求缺口一次性修復後,我國汽油消費的內生增長動力相對有限。新能源汽車的長期替代趨勢也擠壓了一部分的需求空間,1Q23我國汽油乘用車銷量同比-16.8%、新能源乘用車銷量同比+20.1%。

圖表14:大陸地區客運出行修復支撐煤油消費同比增量

資料來源:民航局,中金公司研究部

圖表15:國內煉廠汽油產出率下滑

資料來源:隆眾石化,中金公司研究部

往前看,我們預期隨着低基數階段到來,出行需求復甦主導的“大油品”需求恢復式增長或有望在2-3Q於同比增量上進一步兑現。我們維持2023年我國“大油品”需求同比增加約54萬桶/天的預測。

一方面,隨着步入低基數階段,我們預期汽油、煤油等出行用油消費有望在2-3Q錄得更為可觀的同比增量。我們維持2023年煤油消費或達77萬桶/天,同比+80%,同比增量約為34萬桶/天的預測;汽油消費水平或維持於年初以來的300萬桶/天左右,後續受益於去年同期低基數,全年同比+8.7%,同比增量約為24萬桶/天。

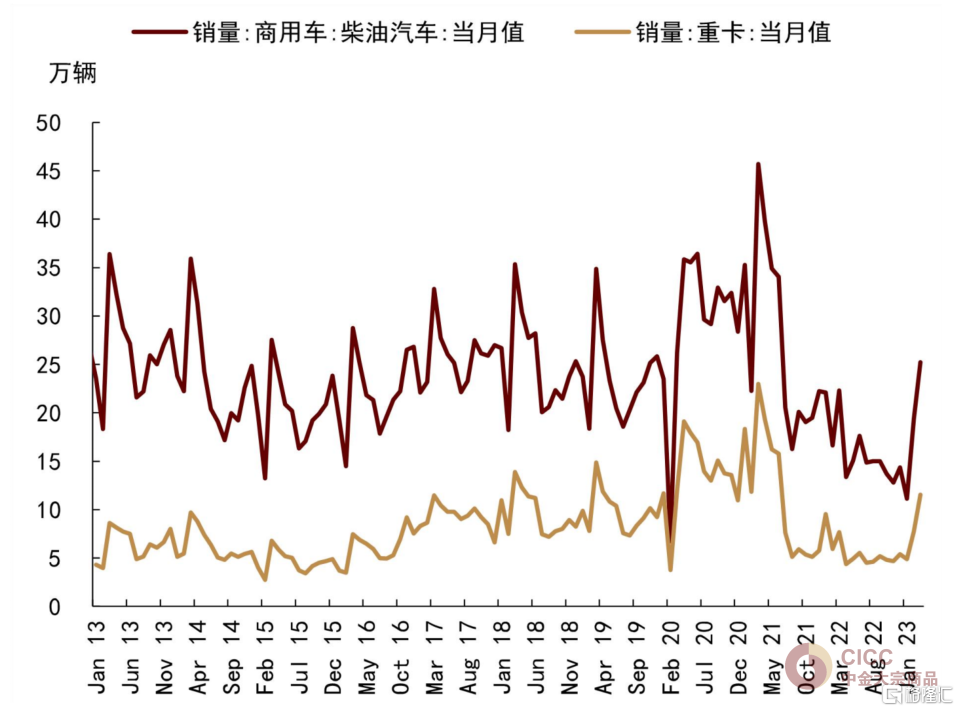

另一方面,一季度我國柴油消費偏強,表觀需求錄得430萬桶/天,同比+4.5%,對應國內公路貨物週轉量同比+4.2%,挖掘機開工小時數同比+1.9%,下游工程開工需求復甦支撐2-3月我國柴油商用車銷量同比+14.7%。往前看,我們預期年內柴油需求仍有望受益於工程開工和物流景氣回暖,但由於恢復空間相對有限,疊加2H22表需基數較高,全年而言或難以避免小幅收縮。

圖表16:我國汽油需求即將步入低基數階段…

資料來源:國家統計局,海關總署,中金公司研究部

圖表17:…煤油需求亦然,同比增量或更可觀

資料來源:國家統計局,海關總署,中金公司研究部

圖表18:我國柴油商用車和重卡銷量反彈

資料來源:中汽協,Wind,中金公司研究部

圖表19:柴油同比增量空間或相對有限

資料來源:國家統計局,海關總署,中金公司研究部

“小油品”表現強於預期,小幅上調2023年需求預測

相較之下,以石腦油、燃料油、石油焦為代表的“小油品”年初以來表現偏強,成為我國油品需求同比增長的主要支撐。由於一季度以消費為主的經濟內生動能改善較好,近期中金宏觀組上調2023年中國GDP同比增速至6%,我們也上調今年國內石油需求預期15萬桶/天,額外增量主要在“小油品”市場,具體來看:

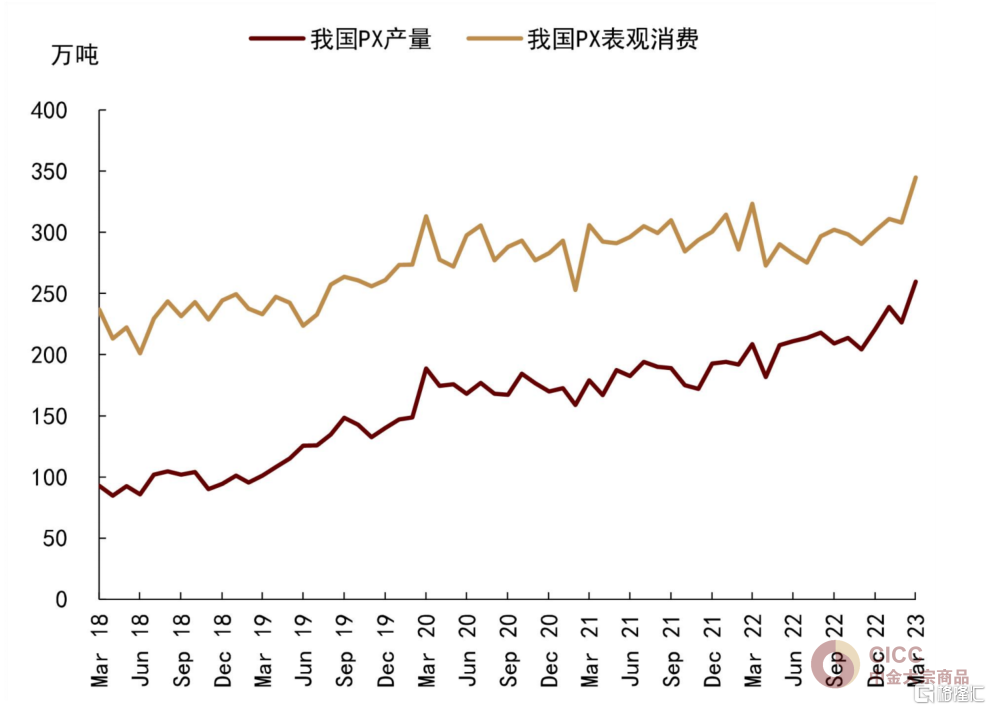

► 消費回暖提振化工輕油需求。1Q23我國石腦油表觀消費錄得210萬桶/天,同比+22.3%;我們的下游指標模型顯示1Q23我國石腦油消費同比約+8.4%,對應國內乙烯產量同比+6.4%,PX產量同比+21.9%,同樣高於我們此前預期。今年我國乙烯產能進一步擴張,2月海南煉化、廣東石化已分別上線100萬噸/年、120萬噸/年的石腦油制乙烯產能。聚乙烯、聚酯等下游需求也受益於消費復甦,產能亦有增量,2023年我國聚乙烯產能或增加500萬噸、同比+15.5%,年初以來PX表觀消費同比+4.3%、價格累計攀升14.5%。往前看,消費回暖對化工品需求的支撐或有望在年內延續,我們上調2023年石腦油需求同比增速至8.3%、同比增量約為14.6萬桶/天,成為“小油品”中需求增長的主要來源。

圖表20:乙烯產量增加支撐石腦油需求

資料來源:國家統計局,海關總署,中金公司研究部

圖表21:我國PX產量和表觀消費同比擴張

資料來源:隆眾石化,海關總署,中金公司研究部

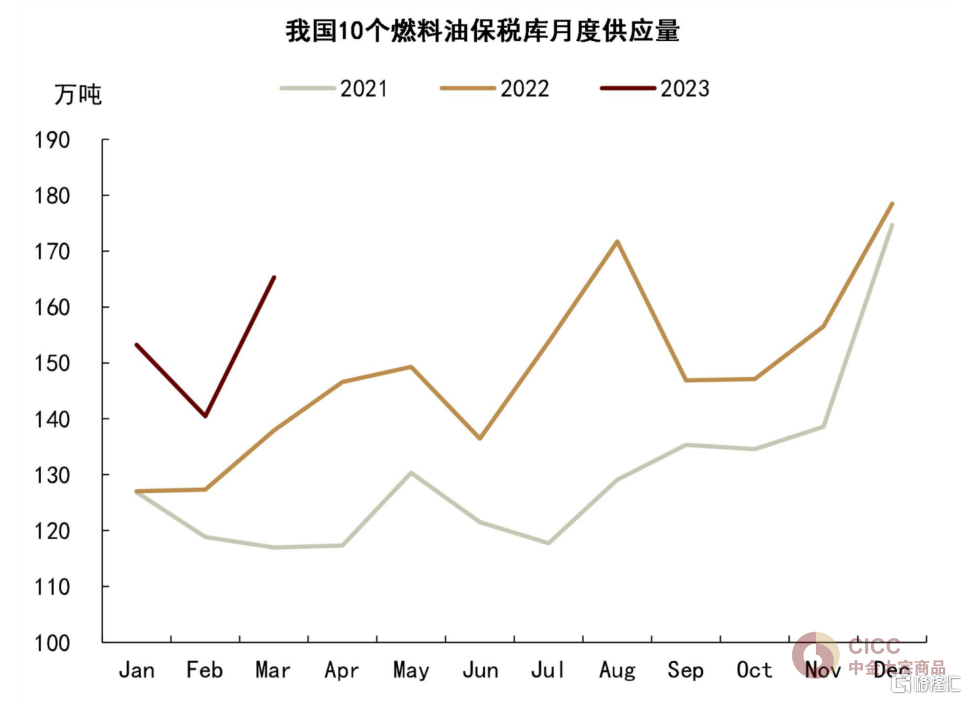

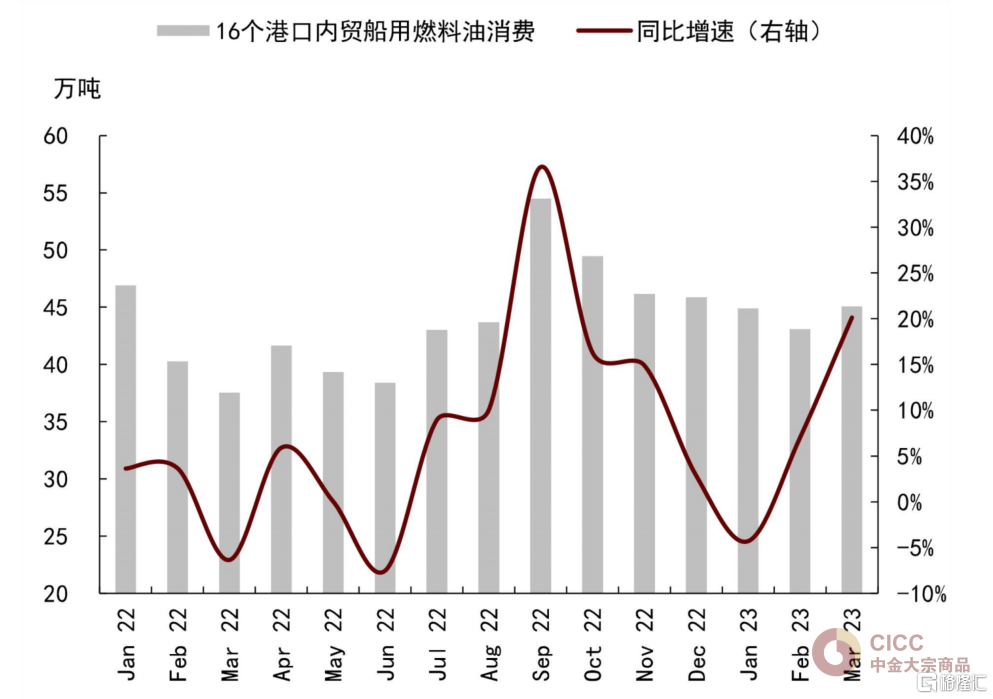

► 船燃需求表現超出預期。1Q23我國燃料油表觀消費錄得133萬桶/天、同比+48%;自有產量及進口齊增,從下游指標來看,船燃需求同比+15%左右。其中,保税船燃或為終端消費的主要增量來源,一季度我國累計出口集裝箱船30艘、為去年同期2倍,舟山港等10個保税庫燃料油供應量同比+17%;內貿船燃需求恢復,國內16個港口內貿燃料油消費同比+7%。往前看,我們預期國際海運及內貿恢復將繼續成為燃料油需求的主要支撐,預計2023年燃料油需求同比增長10%、同比增量約為10.3萬桶/天。

圖表22:保税船燃需求同比增加

資料來源:隆眾石化,中金公司研究部

圖表23:內貿船燃需求同比增加

資料來源:隆眾石化,中金公司研究部

► 石油焦的傳統和新興需求均存增長空間。1Q23我國石油焦表觀消費錄得127萬桶/天,同比+34.9%;考慮到進口同比大增106%,石油焦港口庫存累計增加約40%,結合下游需求表現,我們測算1Q23我國石油焦需求同比約+3.6%。往前看,我們預期石油焦需求增量或有望於年內延續,全年同比增速或為3.7%、同比增量約為4萬桶/天。其中,預焙陽極的傳統需求或受益於電解鋁產量釋放,我們預計2023年我國電解鋁產量有望同比+3.1%;負極材料等新興需求亦有望對石腦油消費提供支撐,1Q23我國負極材料產量已同比+45%。

圖表24:國內電解鋁增產支撐預焙陽極和石油焦需求

資料來源:國家統計局,中金公司研究部

圖表25:負極材料成為石油焦下游需求的新增長點

資料來源:隆眾石化,中金公司研究部

► 瀝青需求同比增量有待兑現。2022年基建項目開工受到局部疫情影響,使得我國瀝青需求和相關機械銷量與公路建設投資規模脱鈎,表現為“資金強度”遠高於“實物強度”。隨着年初以來工程開工恢復,1Q23我國瀝青表觀需求與公路建設投資的相關性有所修復,較瀝青需求具備一定領先性的瀝青混凝土攤鋪機、壓路機等機械銷量也隨着需求預期回暖而有所反彈。雖然1Q23我國瀝青表觀需求同比下滑約16.1%,我們仍維持全年有望實現同比擴張的判斷,近期中金宏觀組小幅下調2023年基建投資同比增速至9%左右,綜合考慮在低基數影響下“實物強度”或有望高於“資金強度”,我們預期2023年瀝青需求同比增速或在12%、同比增量約為12.4萬桶/天。

圖表26:瀝青需求與公路建設投資的相關性恢復

資料來源:國家統計局,海關總署,中金公司研究部

圖表27:壓路機銷量反彈或顯示瀝青需求有望回升

資料來源:國家統計局,海關總署,Wind,中金公司研究部

綜合以上分析,以中國、印度為代表的非OECD國家油品需求增量在1Q23如期兑現,國內“小油品”需求錄得超預期表現,或並非近期油價表現較弱的原因。往前看,我們將2023年國內石油需求同比增量從80萬桶/天小幅上調至95萬桶/天,同比增速從6.2%上調至7.3%,其中15萬桶/天的新增同比增長主要來源於石腦油、石油焦和燃料油等“小油品”;全年來看,煤油、汽油、以及瀝青等油品需求的缺口修復仍為同比增量的主要來源,恢復式增長特徵未變。此外,印度油品需求的內生性增長或有望延續,我們維持年度展望中對2023年印度油品需求同比增長5.5%的判斷。

往前看,驅動東移難解近憂,悲觀預期仍待驗證

前期主導油價下行的海外需求或仍為短期內價格走勢的核心驅動

基於市場交易數據,我們測算前期跌至75美元/桶以下的布倫特原油價格中或已計入了2Q23全球基本面延續一季度過剩幅度的預期,即在對1Q23海外需求減量進行線性外推之後(對應布倫特油價於4月末降至 80美元/桶附近),需求預期受到宏觀情緒影響而再度惡化,與基本面實際數據有所脱離。相較之下,一季度國內油品需求增量基本如期兑現,但以“小油品”為主導需求預測上調或難以在短期扭轉海外需求的悲觀預期。

因而我們認為,油價於低位繼續停留或需要當前已經完成計價的悲觀預期在現貨市場中得到進一步的驗證,而當前海外宏觀數據和高頻微觀數據尚未對其形成支撐,並已對市場預期形成一定修正:

► 宏觀數據方面,4月美國密歇根大學消費者信心指數環比回升至63.5,1Q23美國GDP環比折年率整體下降至1.1%,但消費分項表現亮眼,環比貢獻率達2.48%。4月美國非農就業數據超預期強勁,季調後新增非農就業人數錄得25.3萬人、遠超18萬人的預期,失業率從上月的3.5%降至3.4%、低於3.6%的預期。非農數據公佈後,市場情緒回暖驅動風險資產反彈、避險資產回落,布倫特油價重返75美元/桶附近。歐洲方面,4月歐元區服務業PMI進一步擴張至56.2,德國經濟景氣指數錄得2022年8月以來新高。

圖表28:1Q23美國GDP環比折年率中消費表現亮眼

資料來源:彭博資訊,中金公司研究部

圖表29:4月美國非農就業數據超預期強勁

資料來源:彭博資訊,中金公司研究部

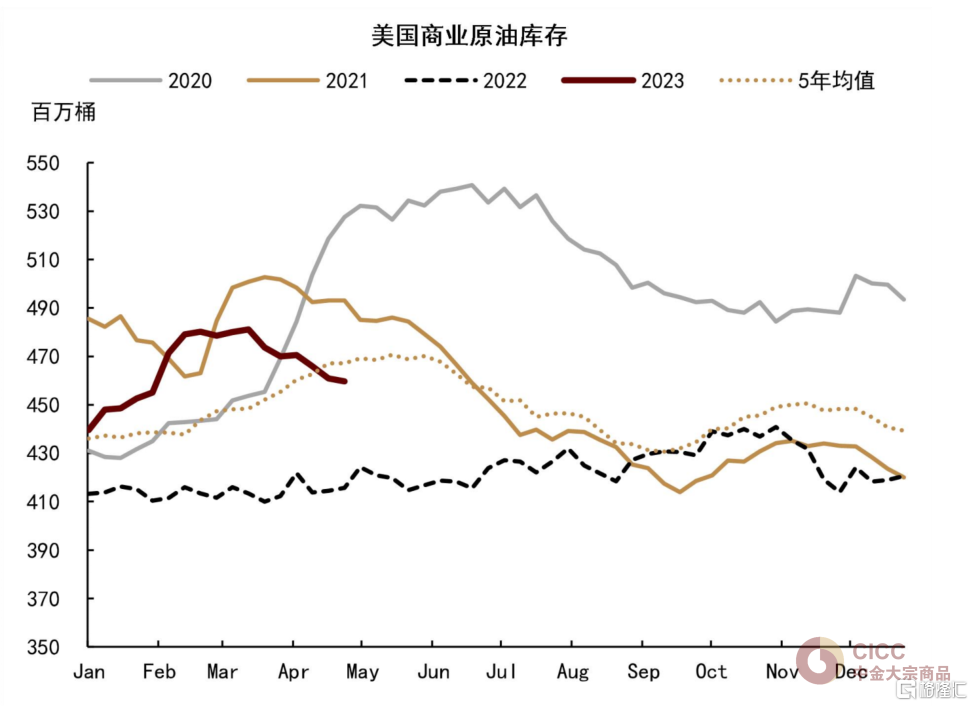

► 實際需求方面,據EIA數據,4月美國成品油需求或同比增加約1.1%,其中汽油需求為主要支撐,同比+1.6%、同比增速貢獻約為0.7%;航空煤油延續擴張,同比+2.2%、同比增速貢獻約為0.2%,對應4月TSA安檢人數同比+11%;餾分燃料油扭轉同比收縮趨勢,同比+0.9%、同比增速貢獻約為0.2%。EIA原油庫存周度數據也顯示,隨着煉廠檢修結束,4月以來美國商業原油庫存延續去化,當前已降至5年均值下方。

圖表30:高頻數據顯示美國石油需求並未進一步惡化

資料來源:EIA,中金公司研究部

圖表31:美國商業原油庫存延續去化

資料來源:EIA,中金公司研究部

往前看,若當前已經計價的、由於宏觀風險事件引發的海外需求悲觀預期未得到基本面數據的驗證,我們預期原油價格或在短期存在回彈空間。

中長期視角而言,海內外需求一增一減,實際彈性或仍偏低

而除去短時宏觀因素的影響,因為線性外推一季度OECD需求偏弱表現而回吐了OPEC+減產溢價後的原油價格中仍然計入了相對偏弱的需求預期。中長期而言,在全球石油需求迴歸內生增長驅動之際,我們預期海外經濟增長逆風對柴油等工業用油需求的拖累或將繼續,相較之下,出行用油需求或相對穩定,夏季駕駛旺季和歐美航空出行恢復或為汽油、煤油等油品需求形成支撐,我們維持對OECD油品需求或在2023年小幅收縮的判斷。

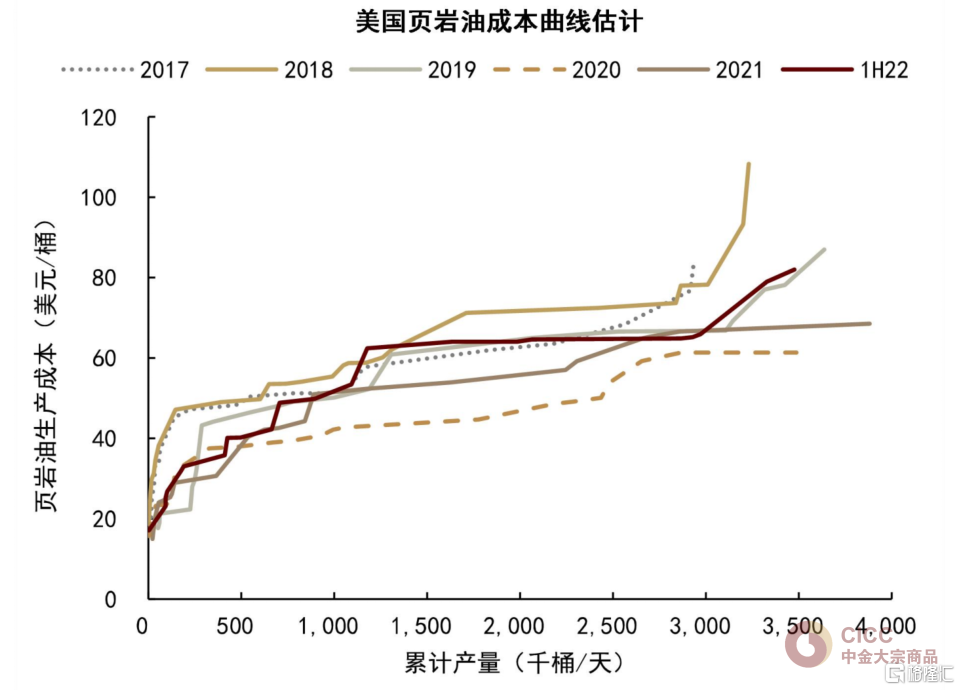

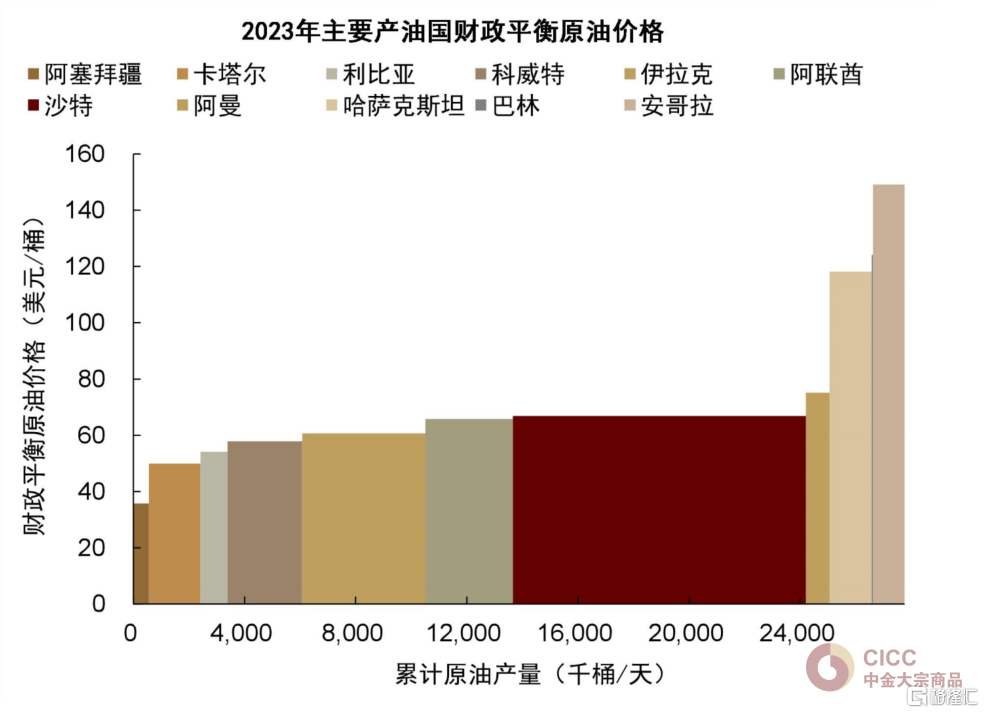

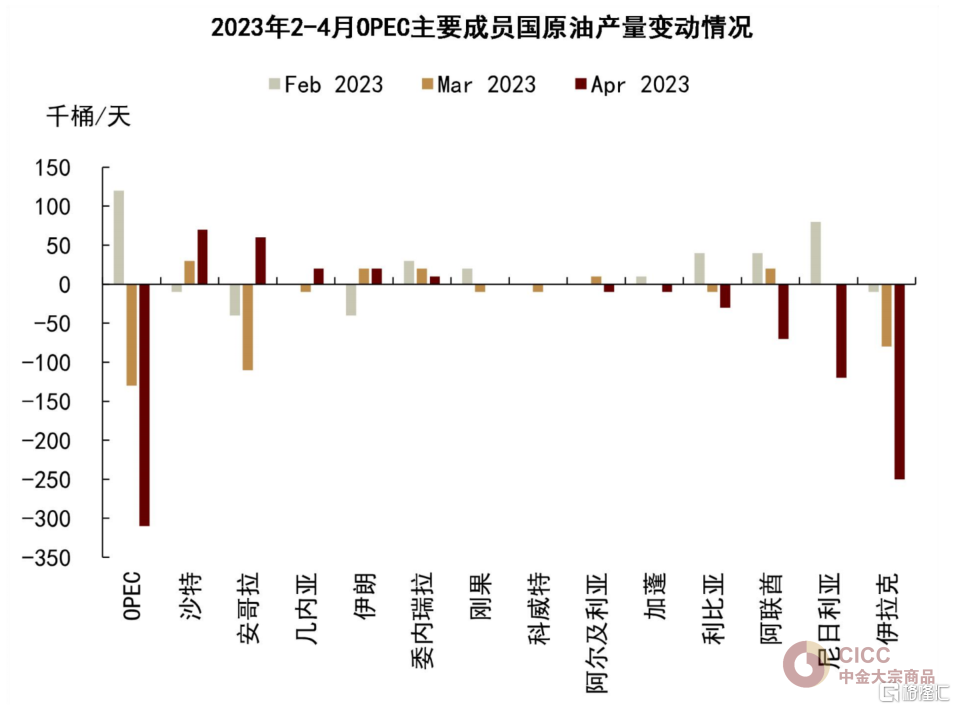

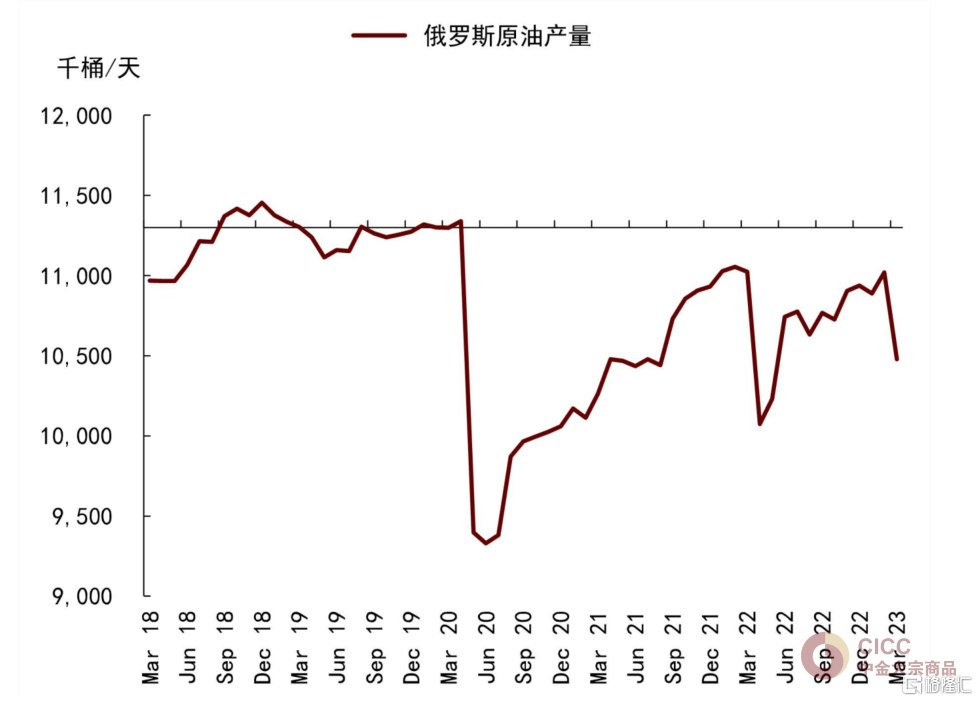

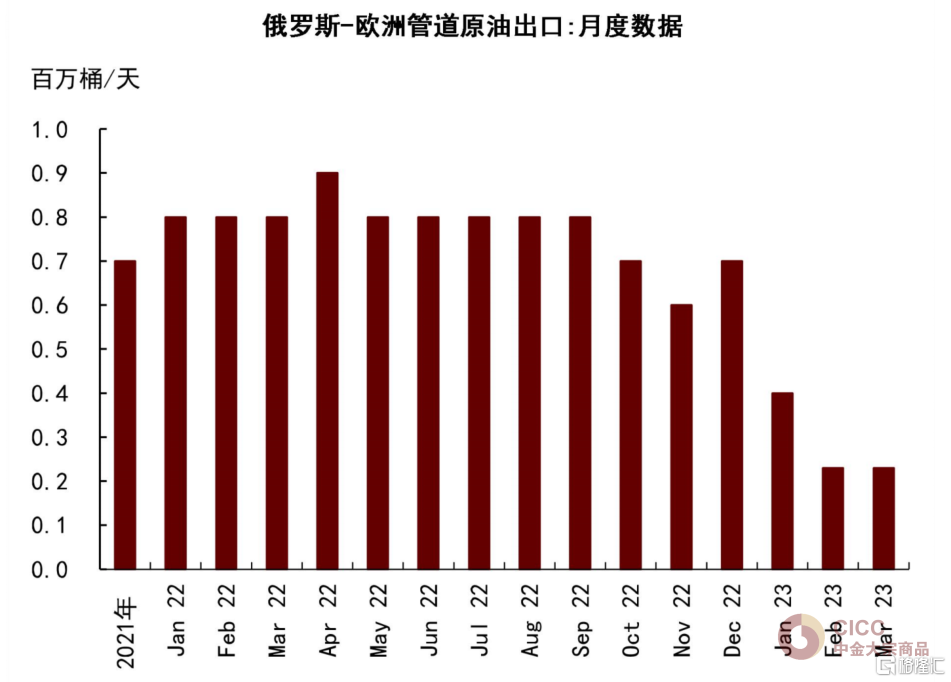

從全球視角來看,在非OECD油品需求增量如期兑現之際,整體需求出現一邊倒坍塌的可能性或也相對較低。我們當前上調2023年中國石油需求同比增量至95萬桶/天、同比增速或達7.3%,印度石油需求同比增速判斷則維持於5.5%左右,重申今年全球油品需求特徵呈現驅動東移、彈性偏低的觀點。疊加油價再度趨弱之際,布倫特油價已接近邊際成本支撐,4月OPEC原油產量下滑約31萬桶/天,新一輪減產計劃將於5月正式執行;俄羅斯原油供應缺口當前維持在50萬桶/天左右,在地緣局勢持續之際也存在進一步擴大的風險,我們提示2H23全球石油基本面緊缺風險仍存,維持供應短缺溢價或推升油價中樞的判斷

圖表32:當前布倫特油價已接近邊際成本

資料來源:FactSet,中金公司研究部

圖表33:中東主產國財政盈餘平衡油價也提供下方支撐

資料來源:IMF,中金公司研究部

圖表34:4月OPEC原油產量下滑約31萬桶/天

資料來源:彭博資訊,中金公司研究部

圖表35:OPEC+減產計劃將於5月執行

資料來源:IEA,中金公司研究部

圖表36:俄羅斯主動減產如期執行

資料來源:IEA,中金公司研究部

圖表37:俄羅斯-歐洲管道原油出口下滑

資料來源:IEA,中金公司研究部

注:本文摘自中金公司2023年5月6日研報《石油:悲觀預期仍待驗證》,分析員 郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524、聯繫人 李林惠 SAC 執業證書編號:S0080122070072