最近光伏指數從1月26日至3月10日回調25.21%。

其中以光伏三劍客為首,從1月26日至3月10日。

隆基股份跌幅27.21%。

通威股份跌幅25.33%。

陽光電源跌幅32.60%。

市場中充斥着很多光伏行業利空消息來解釋這場暴跌,其中最主要的兩條是,(1)能源局發佈的《意見稿》,市場覺得壓制了光伏裝機量的需求;(2)最近光伏各環節價格的上漲,可能引發終端需求的下降。

對於市場的聲音,我卻持反對意見,下面我來説説原因。

01

市場對政策解讀錯誤了嗎?

我對於第一條,政策影響終端需求的下降,是持否定態度的。

政策不斷提到“2030年實現碳達峯,2060實現碳中和”的目標;而光伏作為新能源領域的主力軍,對實現碳中和的目標有非常大的作用,能源局這邊發個《意見稿》,市場解讀成壓制光伏裝機量的需求,那不就相當於能源局要啪啪啪打臉?

這不可能啊。

下面説一下我的想法。

(1)減補換裝機量,影響終端需求?

市場對《意見稿》裏爭議最大的問題之一是:減補換裝機量,影響裝機量。

市場認為政府通過減補的方式,動了企業補貼這塊奶酪;這我持保留意見的,因為這就需要對比究竟是企業減補損失的金額更多還是通過減補的方式,換回來裝機量的上升帶來的利潤更多的比較。

但減補換裝機量不過是影響終端供給方是哪家企業,而不影響需求端的裝機量。

所以我不認同市場説的減補換裝機量,影響終端需求。

(2)大力推行儲存市場,促進裝機量的上升?

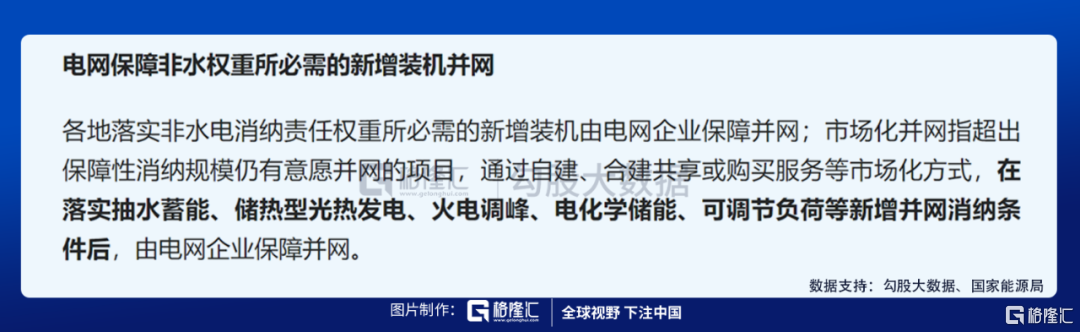

《意見稿》與之前的大改變在於第一次提出市場化併網。

市場化併網很重要的一點是儲能!

儲能在光伏產業鏈中處於什麼位置呢,下面先簡單介紹下光伏產業鏈,那大家就很容易知道儲能處於光伏產業鏈中什麼位置了。

光伏分四個環節分別是原料、硅片、電池片、組件、系統四個環節;其中原料主要生產多晶硅料,是整個光伏產業鏈供給的源頭,其中上市的企業包括保利協鑫能源、通威股份等。

接下來是硅片環節,主要生產硅片,有兩種主要的方向,一種是單晶硅片,目前正在流行,一種是多晶硅片,目前逐漸被淘汰;硅片環節的上市公司包括隆基股份、中環股份、晶科能源、晶澳科技等企業。

硅片生產完成後會通過多項工藝變成電池片,電池片目前主要玩家有通威股份、隆基股份、晶科能源、晶澳科技等企業。

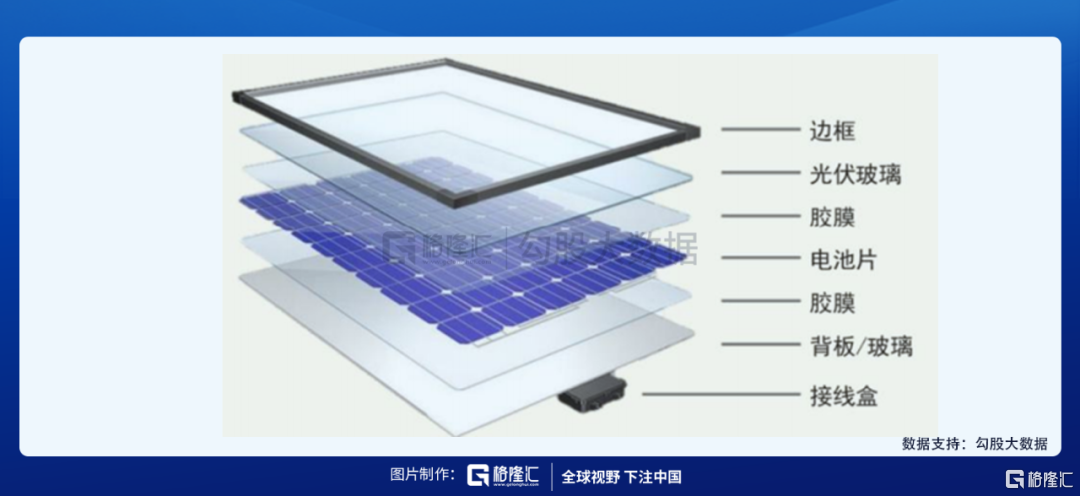

電池片生產完成後和支架、光伏玻璃、光伏膠膜等材料,組裝成組件;組件環節的玩家有隆基股份、晶科能源、晶澳科技等企業。

最後組件、逆變器和儲能等多種材料裝成光伏電站;在逆變器、儲能方面的玩家主要是陽光電源、固德威等玩家。

儲能就處在光伏系統環節。

儲能目前因為價格貴,所以一般電站不配儲能,但儲能系統可以很好地解決光伏電能質量較差和消納的問題。

未來隨着儲能價格的下降,光伏電站將逐步配儲能,同時配了儲能的光伏電站即便不在保障性併網項目內,但卻屬於市場化併網項目。

因此企業未來除了可以通過保障型併網項目增加裝機量外,還能通過市場化併網項目,提高裝機量。

所以大力推行儲能市場,將提高裝機量!

目前儲能方式有機械儲能技術和電化學儲能技術;在電化學儲能方面,主要的產業鏈和玩家如下:

對於市場對政策方面的異議,我就發表一下我的意見。

接下來再來解釋最近光伏各環節價格的上漲,可能引發終端需求的下降的問題。

02

動態博弈,終將迎來價格拐點

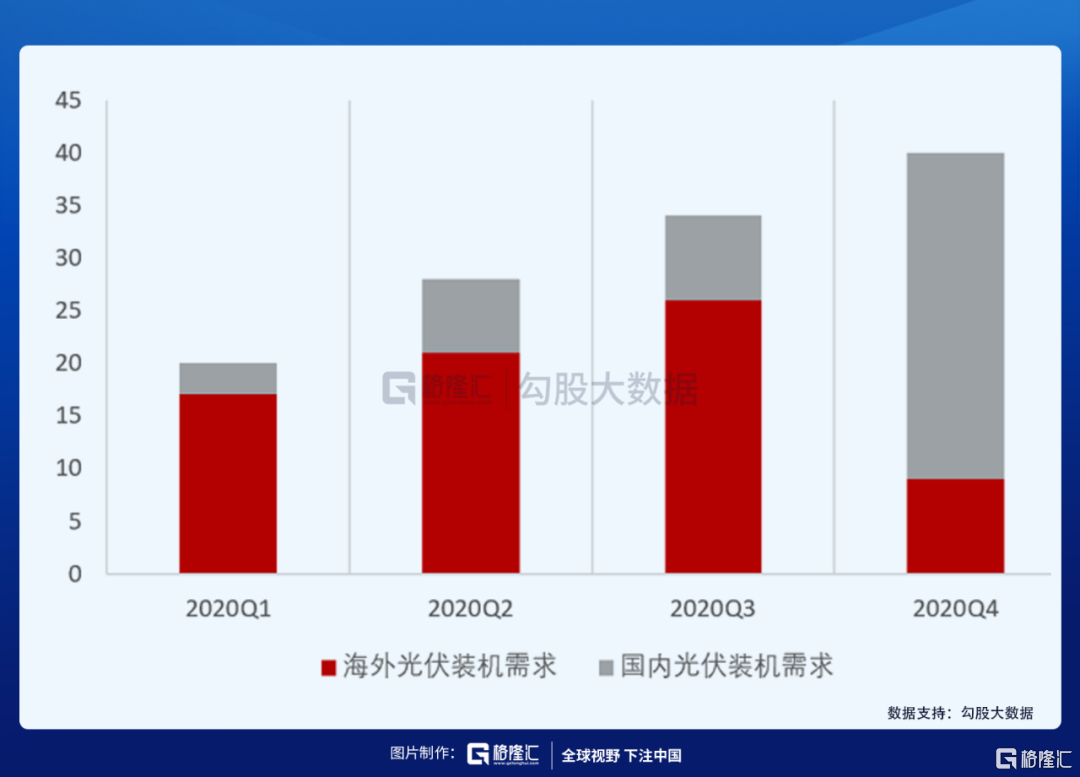

今年年初光伏各環節價格太貴,導致市場預期會抑制今年裝機量,我覺得市場有它自身的道理,畢竟去年第三季度,五大六小就因組件價格太貴,而重新議價,增加觀望氣氛,導致去年第三季度裝機量僅有8GW。

但隨後光伏各環節價格有所下降,同時第四季度有併網需求後,僅一個第四季度裝機量就高於前三季度。

那麼今年併網需求依然會有,但關鍵還是看價格,通過市場調研,像終端廠商也認為今年50GW基本沒問題,但70GW主要看組件價格。

我認為今年將是光伏各環節相互博弈的過程,最終肯定會是組件上游各環節降價(除硅料外),使組件成本下降,從而也帶動組件價格下降,正向影響今年裝機量。

因為今年與往年不同之處就在於供給過剩。

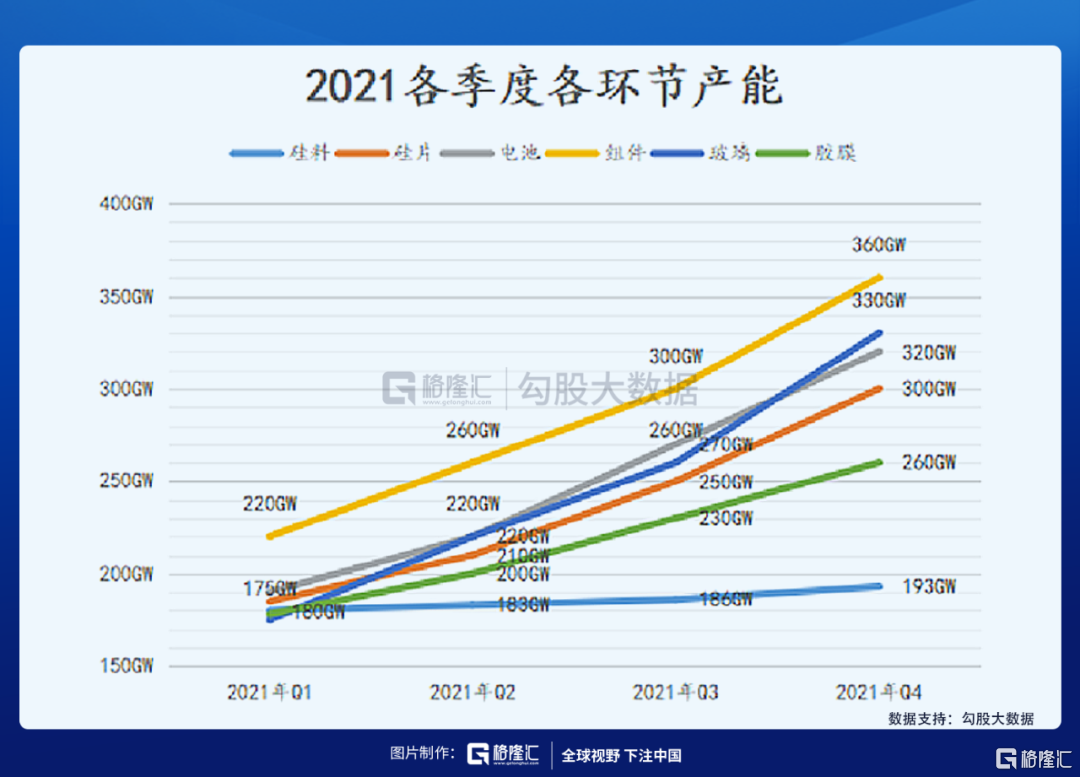

去年以隆基為首的硅片、組件環節,以通威為首的電池片環節,以信義光能為首的光伏玻璃,以福斯特為首的光伏膠膜拼命擴產,2021年光伏各環節產能就有260-360GW。

遠超今年市場需求預計的172GW。

那麼過剩的產能要麼減緩擴產的節奏和降低開工率,要麼降價來使自身產能利用率上升,不然既不減緩產能規劃,產能利用率下降,價格又遲遲不下降,導致終端需求下降,產能利用率又下降,最終影響的還是自身企業今年的經營。

所以我認為今年光伏各環節將相互博弈,最終肯定會是組件上游各環節肯定降價(除硅料外),使組件成本下降,從而也帶動組件價格下降,正向影響今年裝機量。

現在拆開光伏各環節來看,每個環節傾向於什麼決策。

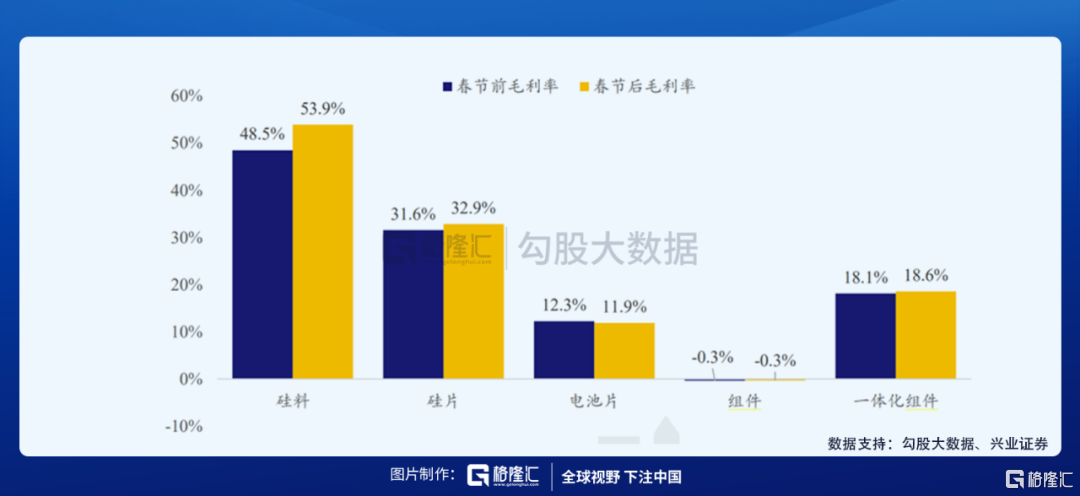

(1)組件

首先組件環節,今年年初組件上游價格的上漲,但組件廠商難以將成本壓力傳遞到終端,導致專業化組件廠商如東方日升、中利集團,今年毛利率基本為負,而一體化廠商如隆基、晶澳、晶科這樣的廠商,毛利率也只能維持在18%左右,淨利率為2-3%。

目前根據市場調研組件廠商基本的決策是降低開工率和減緩擴產計劃來應對,而目前看毛利率,通過降價來搶市場份額的廠商基本就只有一體化廠商有這樣的能力,其他專業化廠商基本被壓的苦不堪言。

(2)光伏玻璃和膠膜

組件之後可以看看光伏玻璃和膠膜,作為組件的輔料。

光伏玻璃佔組件成本8%,膠膜佔組件成本5%。

光伏玻璃和膠膜由於去年年末驟升的終端需求,導致供需不平衡,光伏玻璃和光伏膠膜在短時間內價格驟升!

那麼光伏玻璃和光伏膠膜的毛利率好於組件廠商,且自身有擴產的計劃,產能的過剩,以及還有利潤的空間,自然會主動降價搶市場份額。

如之前光伏膠膜龍頭福斯特就做過類似的事情,擴產搶市場份額。信義光能也是擴產搶市場份額。

(3)電池片

那麼再到電池片廠商;電池片環節CR5低於硅片和組件環節,單個廠商議價能力較弱,且隨着二季度產能繼續釋放,電池片廠商如通威、愛旭等廠商也會像去年八月份一樣,讓利出來。

(4)硅片

硅片環節一季度供給還偏緊,但二季度後產能釋放也會降價,搶市場,隆基也説預計今年硅片毛利率將從35%,降至20%-25%,市佔率從45%,升至50%。

(5)硅料

硅料基本今年都緊缺,所以價格能維持高位。

從上面的分析基本可以知道從二季度開始,隨着光伏各環節產能的釋放,像電池片環節市佔率較低的,議價能力較弱,像通威股份、愛旭股份、隆基股份等廠商將通過降價來搶市場份額;而這其中最受傷害的還是當屬專業化廠商,像愛旭股份這種,議價能力更弱了,上游無法砍單,下游又砍單,在集體擴產中最痛苦。

而玻璃、膠膜這樣的輔料環節,則存在讓利空間,且產能逐步釋放,頭部廠商信義光能、福斯特等通過降價搶佔市場份額。

最後像硅片環節,一季度硅片供給還偏緊,但到了二季度產能的釋放,也會通過降價來搶市場。

光伏各環節的降價,最終也將傳遞到組件環節,組件價格的下降,也將帶動終端需求的增長。

03

小結

最後總結下,政策對光伏產業鏈的影響,較為正面,且有意帶動儲能的推廣,像陽光電源將受益,目前PE為40.55,相對近一年的平均PE 39,依然較貴;但如果對光伏行業長期依然看好,像陽光電源這樣頭部企業依然值得關注。

光伏各環節,在本次擴產中最受益的當屬硅料企業如保利協鑫能源、通威股份、大全新能源等廠商,目前PE分別為79.33、26.81和28.29,通威股份近一年PE為37.73,近三年PE為25.39,目前通威股份價格較為合理。

其次是一體化廠商如隆基股份、晶澳科技、晶科能源、中環股份等廠商,將在這場光伏博弈中好於專業化廠商及二三線廠商,如果對光伏行業依然有信心的,這樣的頭部企業也值得關注,目前PE分別為30.06、16.93、8.29、38.26,這些一體化廠商目前估值也較為合理,值得關注。

最後需要警惕的像愛旭股份專業化電池廠商、東方日升專業化組件廠商等企業,其在這場光伏博弈中,受損最嚴重,價格只能跟隨頭部波動,且成本傳導的過程也會受阻。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。