年初以來,受到新冠疫情以及春節假期的影響,水泥價格指數自165.91高點持續下跌至4月底的145.91,疊加夏季汛期時間較長,導致行情不及往年,水泥價格再度大幅下跌至7月底135.95。8月之後,雨水天氣漸漸過去,水泥需求開始恢復,從9月份開始,行業進入傳統旺季,需求恢復加快,價格亦開啟新一輪的漲價週期。

根據中國水泥網數據顯示,截至11月2日,全國水泥P.O42.5價格指數(CEMPI)報收於151.57,較7月底已漲超10%。

以往經驗,漲價一直是A股投資的重要題材之一,但令人意外的是,在水泥價格持續提升趨勢下,水泥股股價卻跌跌不休。

截至11月2日,申萬二級水泥製造板塊自8月以來下跌了20.91%,同期滬指僅跌2.56%,深成指下跌1.59%,創業板指跌幅3.11%。展望後市,水泥股是否仍具有投資機會?

造成股價背道而馳原因幾何?

除了疫情影響之外,筆者認為,一方面今年8月地產“三條紅線”的監管政策之後,開放商拿地速度放緩,未來投資增速存疑引發市場對於水泥需求的擔憂。所謂“三條紅線”是指剔除預收款後的資產負債率大於70%;淨負債率大於100%;現金短債比小於1.0倍。若三條紅線全部命中,開發商就不能再借錢;踩中兩條,則有息負債規模年增速不得超過5%;踩中一條,增速不得超過10%;一條未中,則不得超過15%。對於“吸金”大户的房企來説,此舉無疑明確了舉債的標準,限制了其融資規模。

由於水泥總需求受房地產和基建開發的共同影響,基建端約佔水泥總需求30%-40%、房地產端約佔水泥需求25%-35%。對於上游水泥企業來説,地產商“三條紅線”所形成的債務壓力,一定程度上將影響對其的資金佔有和償還,進而影響資金流動性。同時,地產商拿地速度放緩,或將影響其水泥需求,進而導致水泥企業收入及利潤增速放緩。

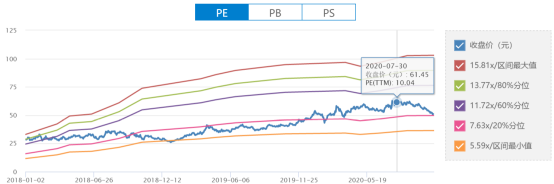

另一方面,由於前期漲幅較大,行業估值處於歷史較高水平,從而出現了市場短期對水泥板塊預期下落而殺估值的情況。以海螺水泥為例,其PE、PB估值水平均在8月初達到歷史高位,PE(TTM)一度超過10倍,PB達到2.3倍左右。短期內市場對於水泥板塊業績增速預期回落,以致其估值水平需要有一個修復過程。

圖:海螺水泥估值水平

數據來源:Choice數據

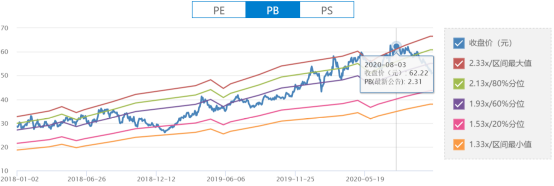

隨着三季報告一段落,水泥企業也上交相應的成績單。整體來看,18家A股水泥上市公司前三季度實現營收3066.16億元,同比增長6.12%;歸母淨利潤合計約為434.36億元,同比微降0.8%。單季度來看,第三季度水泥整體營收同比增長3.8%,環比下降4.66%;淨利潤方面則同比增長18.77%,環比下降19.83%。

圖:A股水泥行業業績情況

數據來源:Choice數據

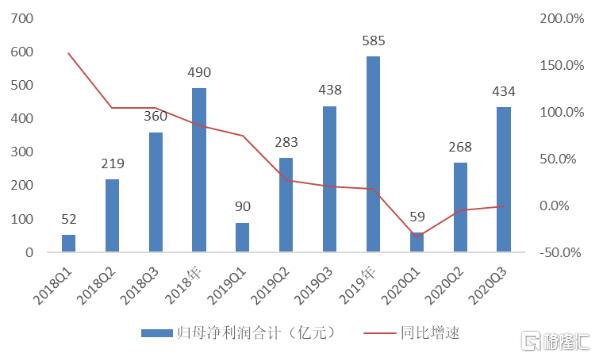

公司層面上,前三季度營收超過百億的有5家,其中海螺水泥以1239.84億元的營業收入貢獻了行業近一半的收入,同時,其淨利潤高達247.19億元穩居水泥板塊龍頭地位,第三季度淨利潤則同比增長3.79%,環比增長54%。其次是金隅集團、冀東水泥分別實現718.37億元、251.54億元的營業收入,第三季度淨利潤分別環比增長78%、109%。

圖:A股18家水泥公司前三季度盈利狀況

數據來源:Choice數據

從盈利能力來看,前三季度毛利率較年初呈現增長態勢的有4家,位於西北地區的區域龍頭公司表現亮眼。其中祁連山前三季度毛利率增長最快,由2019年的36.59%增長至2020Q3的42.87%,同期,塔牌集團毛利率由37.67%上升至42.86%;天山股份、寧夏建材毛利率則較年初上漲1.5個百分點左右。對於業績增長的原因,祁連山表示,報告期內產品銷量同比增加、售價同比上漲;同時,公司加強成本費用管控,提升生產運行效率,致使產品成本同比下降。

綜上來看,隨着復工復產以及汛期過去,下游需求逐漸釋放,水泥企業受疫情的影響正逐步減小,營收及利潤水平均已恢復至去年同期。

估值中樞有望進一步抬升

結合機構觀點認為,當前水泥股主要邏輯有(1)發債項目進入密集開工期,水泥需求得以提升;(2)錯峯生產和環保政策趨嚴,帶來供給端收窄;(3)當前,行業估值下行空間有限,隨着 “順週期”投資機會明晰,水泥股有望伴隨着盈利修復迎來估值提升。

從需求端來看,根據國家統計局統計,前三季度,全國固定資產投資同比增速由負轉正,增長0.8%。其中,1-9月基礎設施投資同比增長0.2%,同樣實現年內首次轉正。地產方面,1-9月份,全國房地產開發投資10.35萬億元,同比增長5.6%,增速比1-8月份提高1.0個百分點。反應到水泥產量上,前三季度全國累計水泥產量16.76億噸,同比僅下降1.1%,較上半年回升2.7個百分點

此外,1-9 月,我國新增專項債規模總計 3.365 萬億元,佔全年新增額度的 89.7%,各地發行新增地方政府債券 4.30 萬億元,完成已下達債務限額的 95.0%。進入四季度後,上半年新增重大投資項目將進入密集開工期,有望拉動下游順週期建材的需求上升。

國信證券亦表示,據不完全統計,9月份約9811億元的重大鐵路、公路、地鐵以及電力等項目發佈了最新動態,包括可行性研究報告、初步設計、工程核准等批覆以及環境影響評價報告公示等,其中公路項目金額超6500億。

從供給端來看,9月以來,多地部署水泥錯峯生產及限產減排,進而導致水泥庫存降低、供應中斷的狀況,供應端的收縮助推了水泥價格上漲。近期,重慶全市31家水泥企業共48條新型幹法水泥熟料生產線全部實行錯峯生產,總計錯峯生產停窯5280天,平均每條水泥生產線錯峯生產停窯110天;山東和泛東北及晉冀魯豫地區確保停滿160天。

不僅如此,隨着秋冬採暖季的來臨,各地環保政策頻出,一定程度上也約束水泥供給。譬如,10月16日,河北石家莊將重污染天氣黃色預警III級應急響應升級為重污染天氣橙色預警II級應急響應,同期河南鄭州開始實施中度污染減排措施,水泥企業限產50%;長春市9月中旬起嚴格執行重污染天氣應急減排清單,採暖期內,除協同處置危險廢物和居民供暖外,水泥熟料生產線全部停產。

此外,工信部早前下發《水泥玻璃行業產能置換辦法(修訂稿)》,對產能置換政策完善進一步明確並收緊,包括提高水泥熟料產能置換尤其是跨省置換的比例、規定了置換指標的來源和使用等。對此,國盛證券認為,政策提升置換比例,強化把控和收緊長期供給總量,嚴肅置換細則,有助去產能有效實施,提升水泥、玻璃行業中長期產能利用率和盈利中樞,估值中樞也將進一步抬升。