2020年3月23日,建發國際集團以電話會議形式召開2019年度業績會,建發國際董事會主席莊躍凱先生、行政總裁林偉國先生、首席財務官金柳媛女士等公司管理層出席電話會議併發言。

一、業績亮點

2019年,建發國際盈利持續增長,數據顯示,公司去年全年實現收入180億元,同比增長45%,其中房地產開發業務收入171億元,佔比95%;同時實現淨利潤20億元,同比增長27%;實現歸母淨利潤17.18億元,同比增長21%,淨利潤率達11.1%。

在銷售方面,建發國際銷售額在2019年實現翻倍增長。其中,認購定金570億元,同比增長126%;簽約金額508億元,同比增長105%;回款比例高達94%。

二、核心競爭力分析

1、銷售額三年複合增長率超100%,持續高額分紅回饋股東

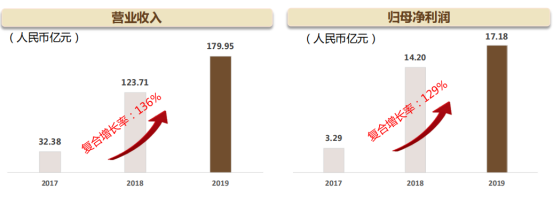

數據顯示,2017-2019年,建發國際營業收入由32.38億元增長至179.95億元,複合增長率為136%;同期淨利潤由3.29億元增長至17.18億元,複合增長率為129%。

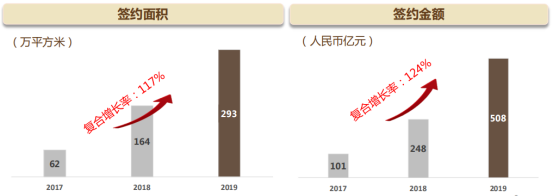

而在銷售額方面,建發國際在過去三年的整體增速同樣表現不俗。數據顯示,2019年建發國際簽約金額為508億元,同比增長105%,三年複合增長率124%;同期實現簽約面積293萬平方米,三年複合增長率117%。

值得注意的是,建發國際同時還保持着較高的股息率以回饋股東。數據顯示,公司歷年分紅率均在50%以上,目前股息率達到8%以上。根據年報,建發國際2019年度每股分紅0.82港元,預計分紅總額9.65億港元,派息率達50%。

2、土地儲備優質且充裕,融資成本維持低位

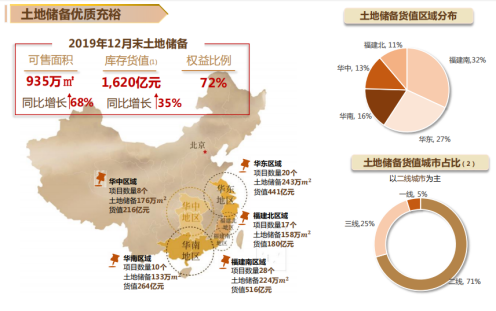

數據顯示,建發國際2019年合計新增土儲963億元,同比增長15%;土地儲備1620億元,同比增長35%。

建發國際的城市佈局主要集中在華東和華南地區。2019年,建發國際共計收購40宗優質地塊,平均拿地成本7508元/平方米;可售貨值為963億元,可售面積為667萬平方米。總的來説,建發國際收購項目具有低溢價、高權益、高貨值的特點。

而截至2019年12月末,建發國際總可售面積為935萬平方米,同比增長68%,庫存貨值1620億元,同比增長35%,權益佔比72%。

在融資成本方面,作為福建省最大的國有企業廈門建發集團成員企業——建發房地產集團控股子公司,建發國際依靠國企背景助力,融資渠道順暢,融資成本維持低位。截至2019年,建發國際融資成本5.4%,同比下降0.3個百分點;淨負債率為176%,同比下降66個百分點;現金餘額116億元,同比上升154個百分點;同時,在2019年末銀行已批未提金額達134億元,同比增長123%。

3、物業規模提升

在物業管理方面,建發國際旗下建發物業集團管理項目合計282個,服務客户逾13萬户,合同管理面積近3500萬平米,較2018年末增長25%,每年保持20%以上增速增長。

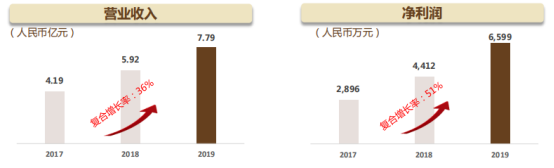

同時,建發國際在2019年實現物業收入7.79億元,同比增長32%,三年複合增速36%;同期實現物業淨利潤6599萬元,同比增長50%,三年複合增速51%。

資料顯示,建發物業集團旗下怡家園物業、匯嘉物業擁有一級物業服務資質,優質的物業服務備受業主認可。2019年建發物業集團榮膺藍籌物業企業50強、中國物業服務百強企業第41位,同時物業服務滿意度位列賽惟榜單地產行業第3名。

三、問答環節:

Q1:(1)鑑於公司2019年結轉毛利率有所下滑, 2019年已售未結項目、2020年推售項目的平均毛利率水平為多少?(2)由於公司在不同能級城市中產品售價差異度較大,公司平均建安成本大約在什麼水平?

公司管理層回覆:

1、公司堅持穩健的投資策略,甄選利潤率可觀、土地質量與公司產品定位相匹配的項目,2019年下半年新增獲取較多低成本且優質的項目。2019年公司整體利潤率水平維持較為健康合理,已售及推售貨值部分均保持8%以上的淨利潤率水平;

2、公司在不同能級城市售價有所差異,但即使於在三四線城市的銷售單價也超1萬元/平方米,整體平均建安成本約3000元/平方米至3500元/平方米,具體將結合項目的產品定位來決定。

Q2:首先恭喜公司在2019年取得非常亮眼的經營業績。從派息比例看,公司2019年派息比例較2018年有所下滑,請問未來的派息水平大概維持什麼水平呢?

公司管理層回覆:

1、2019年公司分紅比例為50%,仍維持行業較高水平。公司的派息政策是基於以下兩個因素綜合考慮:(1)充分關注小股東的利益;(2)關注公司運營健康穩健增長。綜合上述因素,公司在實現銷售規模提升、經營業績大幅增長的同時,將維持穩定合理、可持續性、優於同業的派息比例,以回饋公司股東;

2、未來公司管理層將全力推進公司穩健發展,實現高質量、受認可的價值增長,通過企業自身增長為股東創造價值。

Q3:(1)公司作為同規模企業中增速較高的房企,在今年疫情的影響下有哪些措施來幫助自己完成銷售計劃?(2)2019年公司遞延所得税資產增長幅度較大,請問主要原因是什麼?

公司管理層回覆:

1、公司產品定位為高端改善型項目,產品優勢保持行業領先。從行業整體情況看,改善型產品受本次疫情衝擊較小。公司各地銷售整體表現情況良好,公司有信心完成預期銷售計劃;

2、遞延所得税資產是房地產企業對預售部分提前繳納的企業所得税,2019年公司銷售增幅超100%,遞延所得税資產取得增長符合公司經營情況。

Q4:(1)2020年銷售目標為700億元,請問未來三年銷售規模預期有多少?(2)請問公司2020年的拿地計劃,以及公司如何看待2020年的土地市場。

公司管理層回覆:

1、公司注重於提高自身經營質量,保持優質產品競爭力,在有充足財務資源、人才資源的基礎上,通過內生型增長驅動每年保持較高增速。即使在2020年行業整體受疫情衝擊,公司仍保持較好的信心,未來2-3年預計保持較高的增速;

2、今年公司仍保持較為積極的取地態度,資金資源較為充足(2020年計劃約300-400億元的土地款),關注土地市場機會,注重土地項目質量與盈利能力。

Q5:(1)物業管理未來是如何規劃的?(2)公司如何看待廈門市場,在廈門有哪些競爭優勢?

公司管理層回覆:

1、近年來公司物業管理規模保持較高增長。2019年建發物業加大外拓規模,承接對外房開項目、代建項目及安居保障項目的物業服務,取得管理面積較快增長;同時,公司注重於提升物業服務品質,圍繞業主需求擴展增值服務,通過智能化技術等方式提高客户滿意度;

2、公司在廈門市場有較高的市場優勢,在廈門獲取多為優質且高收益回報地塊。未來公司將藉助國企的背景和良好的信譽優勢、發揮房地產開發專業優勢,與政府商談合作項目,取得更多投資機會。

Q6:(1)公司對今年及未來2-3年中國地產市場的展望?(2)公司在地域方面佈局規劃是什麼?

公司管理層回覆:

1、本次疫情對行業造成的衝擊,對公司來説是挑戰,但更多的是機遇。公司整體經營安全穩健,注重經營效率與盈利質量,同時現金流穩定充裕,受本次疫情衝擊較小。公司近期整體銷售情況良好,對未來發展仍有較高信心;

2、公司佈局五大核心區域,未來將繼續擴大地域深耕,提升品牌影響力及市場佔有率;同時選擇進入核心經濟圈城市,2020年已新增進入北京,未來將視機會進入江西、重慶、鄭州、西安等,進一步擴大區域佈局。

Q7:(1)截止目前,建發國際最新的土儲貨值大概是多少?(2)基於國企背景優勢,建發物業是否會參與市政環衞等其他城市運營服務?

公司管理層回覆:

1、2019年末公司年末土地儲備約1620億元,今年年初至今新增約300億元土地儲備貨值,現有土地儲備水平能支撐公司2020年維持較高的推售貨值;

2、建發物業目前工作重點為從事及提升住宅物業、辦公及公共建築物業管理服務。在城市運營服務方面,公司有機會與地方政府探討合作切入點,但目前仍處於前期探討階段。

Q8:(1)公司目前土地儲備相對仍較少,能否分享目前土儲獲取的主要途徑和方式?(2)公司在多元化業務是否有新的規劃?

公司管理層回覆:

1、公司對土地儲備獲取有充分信心。在房地產政策調控背景下,核心城市的地價企穩並趨於合理,土地紅利的投機機會減少。在穩定的土地市場環境中,將更有利於公司通過產品優勢獲取溢價,並通過自身高效運營取得穩健合理回報。當前處於較好的投資窗口期,公司將把握土地市場機會,通過積極參加招拍掛、參與項目合作等方式獲取新增土地,包括各地政府、當地國企及民營企業在內都非常願意與公司合作開發項目;

2、商業資產運營方面,公司側重於通過管理輸出開展輕資產運營;代建業務逐步成熟,承接包括政府委託代建、企業運營代建、資本代建等在內的多類型代建業務。除此以外,公司對其他類型的多元化業務關注較少,未來仍將集中精力發展主業。

Q9:(1)公司在未來三五年或者更長時間的發展願景是什麼呢?(2)公司利潤率水平(8%)有所下調,是基於哪些因素的綜合考慮?

公司管理層回覆:

1、未來幾年,建發國際將致力於成為優秀的房地產開發商+城市運營商,充分發揮房地產開發優勢,加強物業、代建等產業鏈版塊綜合發展。基於母公司建發房產的國企資源優勢,未來將有機會新增獲取政府類投資合作機會,新增利潤增長點,與房地產主業協同發展;

2、公司一直維持穩健謹慎的土地投資策略,要求的拿地利潤率至少達8%,並通過後續運營跟蹤,降低開發成本、提高效益,以獲取更高的項目利潤率水平。利潤是核心價值創造,8%利潤率是公司可實現的利潤水平。

Q10:(1)大股東借款較2018年新增約70億元,該部分融資成本為多少?未來負債水平是否進一步下行?(2)公司如何平衡高週轉率和改善型經營的平衡?(3)公司2020年現金流的預期為多少?

公司管理層回覆:

1、2019年建發國際淨負債率水平下行,融資成本進一步降低,大股東借款平均利率為5.7%。未來將視建發國際業務開展需要及大股東的資金狀況,以決定是否新增股東借款支持。隨着建發國際自身融資能力的增強,預計大股東的資金支持力度將有所減弱;

2、高週轉與改善型經營模式並不矛盾。高週轉的核心不在於項目建設快慢,而在於銷售去化速度。目前剛需型產品去化速度明顯下降,改善性需求逐步成為目前市場去化的主要推動因素,所以公司定位改善型需求、注重產品品質和服務,這給公司的銷售帶來的較好、較快的去化率。2019年公司整體庫存去化水平及週轉率都較高,因此兩者並不矛盾;

3、與銷售目標相應,2020年公司回款要求為至少達600億元,確保安全穩健運營。

Q11:(1)受本次疫情影響,現階段開工情況大概處於什麼水平?(2)目前中央地方政府對於房地產有哪些利好政策。(3)公司融資成本具有較高優勢,未來公司融資成本是否有進一步下行空間?

公司管理層回覆:

1、除武漢外,公司在多地房開項目已開始復工,隨着工人返崗、各地物流逐步恢復,預計4月份公司於各地的房開項目將恢復正常復工水平;考慮到公司房地產項目供貨集中在下半年,全年銷售受疫情的影響程度較低;

2、近期多地政府密集出台房地產企業支持政策,出台包括緩交對出讓金、降低土地出讓金比例、人才政策等在內的政策指引。但限售、限價等主要調控政策未見明顯鬆動;

3、今年央行持續出台政策,保持貨幣流動性寬鬆,整體市場利率水平有所降低,包括ABS產品、中票在內的債務工具平均利率均有所下行。基於公司較高的信用評級,今年以來整體融資成本下降約50-80BP。