本文來自格隆匯專欄:國君宏觀董琦,作者:董琦、郭新宇

國際大宗商品大跌引發市場對美國經濟衰退和強美元指數的討論。從衰退角度而言,目前NBER各項指標顯示美國經濟當前離實質性衰退仍有一定距離,但美國高通脹的收場可能最終需要一場“衰退”來緩解,最快2023年上半年步入衰退。

技術性衰退VS實質性衰退

市場和學術界對衰退存在兩種定義方式:技術性衰退和實質性衰退:

技術性衰退,即連續兩個季度經季調後的GDP環比負增長,但容易受到淨出口、存貨等分項波動擾動。

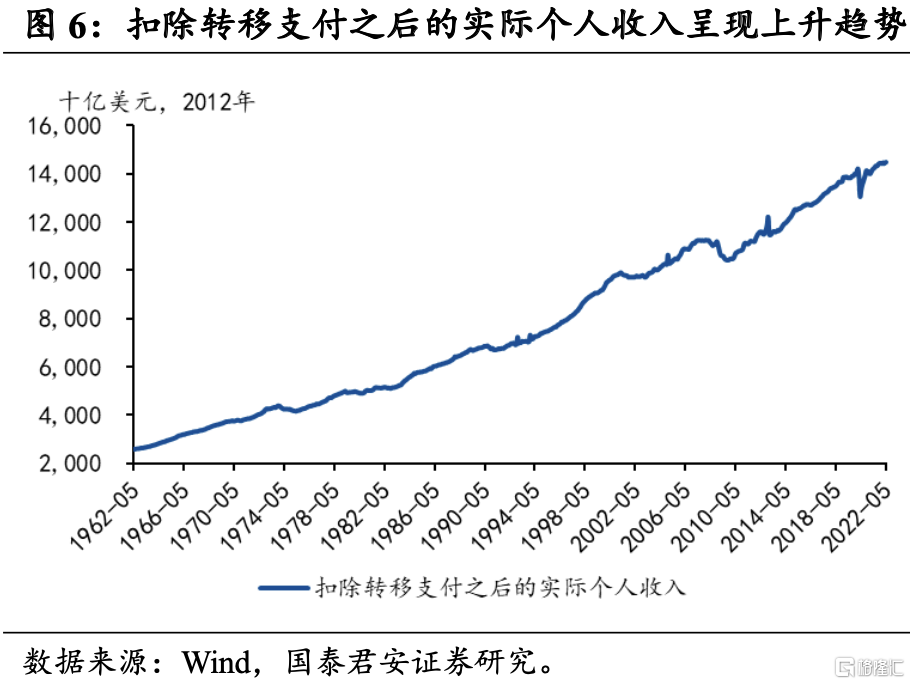

一種是實質性衰退,由官方機構美國國家經濟研究局(NBER)界定,衰退是指經濟活動的顯著下降,這種下降會波及整個經濟體,並持續數月以上。NBER認為,雖然在某種程度上衰退需要同時滿足深度、廣度和持續時間這三個標準中,但其中一個標準的極端情況可能會部分抵消另一個標準較弱的指示意義。NBER參照的指標不僅僅是GDP數據,還參照其他就業、收入、消費、生產等一系列經濟指標,具體包括:(1)扣除轉移支付之後的實際個人收入;(2)非農就業;(3)實際個人消費支出;(4)實際批發零售額;(5)家庭調查衡量的就業數據;(6)工業生產。但這些變量如何影響NBER對衰退的界定,以及各自權重,並沒有固定的規則,但相比之下,NBER更關注(1)和(2)兩項指標。

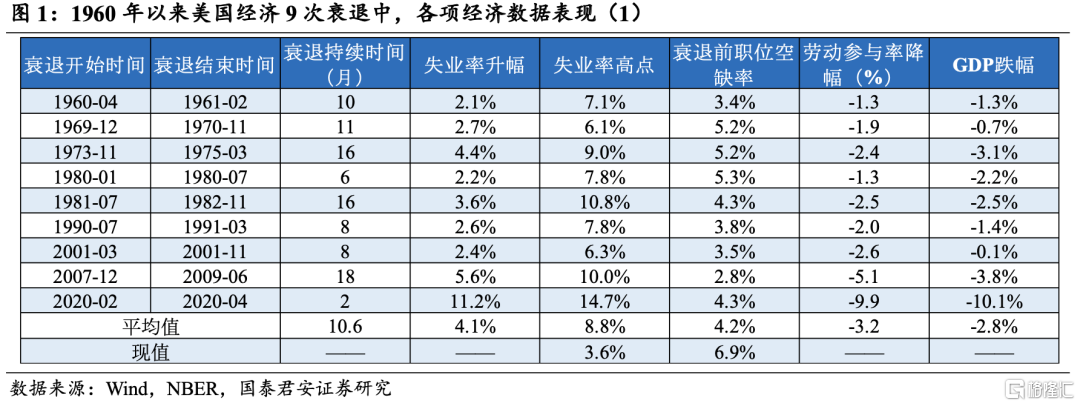

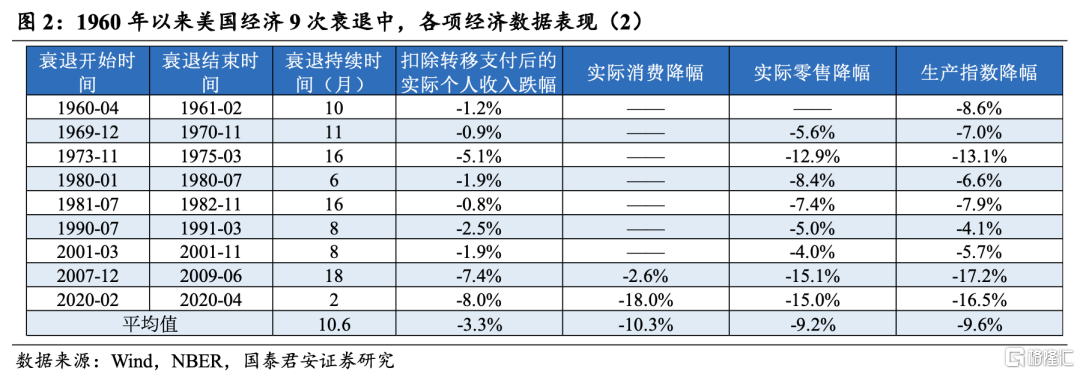

大多數情況下實質性衰退和技術性衰退具有同步性,但部分時期並不一致。根據NBER定義的實質性衰退,1960年以來,美國一共出現過9次實質性衰退,其中的7次,都伴隨着至少連續兩個季度GDP環比負增長,但也有兩次並沒有出現技術性衰退,分別是1960年和2001年,僅是出現了三個季度中,首尾兩個季度GDP環比負增長,但中間季度的GDP仍為正增長,不能界定為技術性衰退,但其餘經濟指標,如就業、收入、消費、生產等指標均有明顯惡化,因此被NBER界定為實質性衰退。

相比之下,市場更關注或更擔憂的是由NBER界定的實質性衰退:

技術性衰退僅需要滿足GDP連續兩個季度負增長,但GDP中的淨出口、存貨等分項波動非常大,很容易使得GDP環比負增長,但由這些波動項引起的負增長,並不足以代表整體的經濟衰退收縮。例如美國2022年一季度GDP負增長主要由淨出口和存貨兩項波動項導致的,而衡量美國實際內生經濟增長動能的國內私人購買最終銷售(Final sales to private domestic purchasers,又被稱為“核心GDP”,剔除淨出口、存貨和政府開支)環比增速較2021年四季度繼續提升,雖然最終的GDP環比為負,但實際經濟動能卻在加強。

實質性衰退需要滿足廣度、深度和持續時間三個指標,與市場主體的真是感受、體感、觀感更為一致,更能代表經濟內生動能和發展趨勢。實質性衰退意味着失業率上升、收入下降、消費減少、生產收縮等,與市場主體的關聯度更加密切。

NBER各項參照指標現狀如何

五類指標顯示美國經濟當前離實質性衰退仍有一定距離,美國年內出現實質性衰退的概率仍然較低,但2023年出現實質性衰退的風險較大。當前美國就業指標、扣除轉移支付後的實際個人收入、實際消費支出和工業生產指標均呈現出上升趨勢,且短期內並沒有顯示出有下降跡象,當前只有實際批發零售額呈現下降趨勢,但這主要是由於前期商品消費超前導致的,並不能完全説明經濟內生動能大幅趨弱,後續服務消費仍是美國消費和經濟的重要支撐。

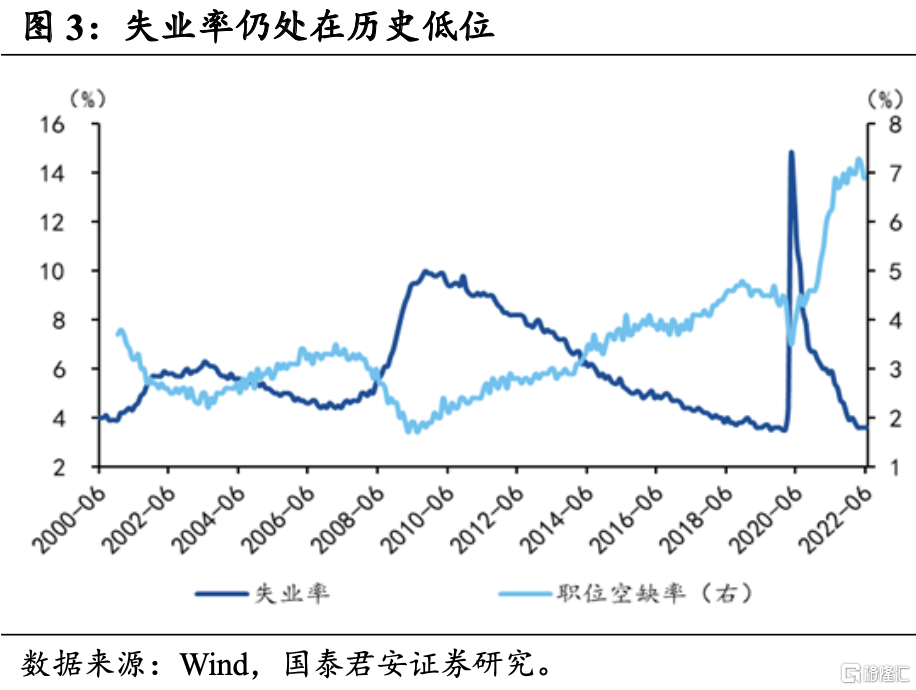

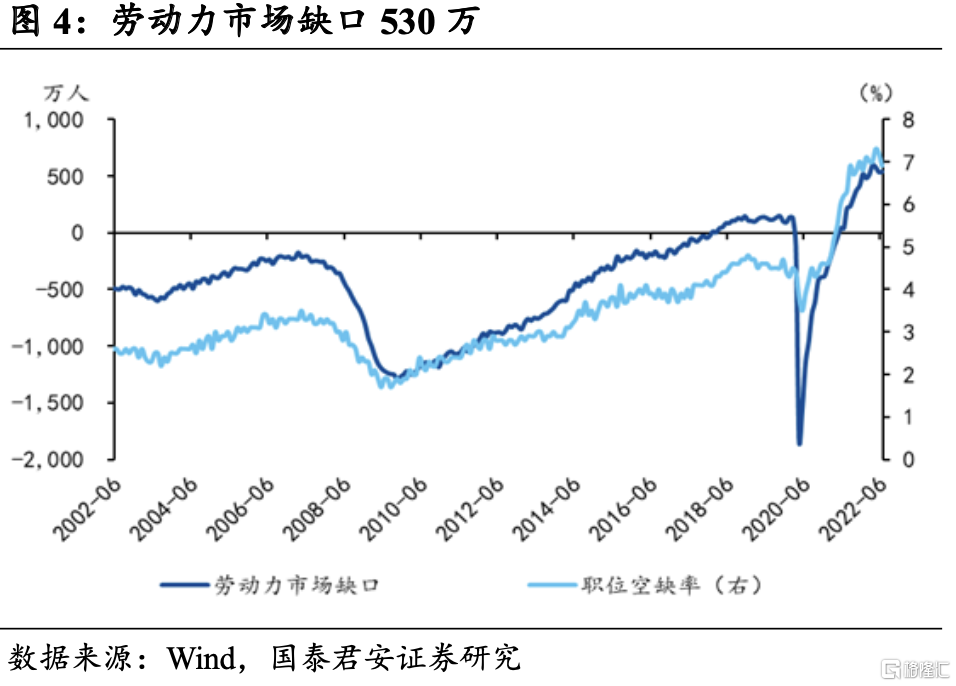

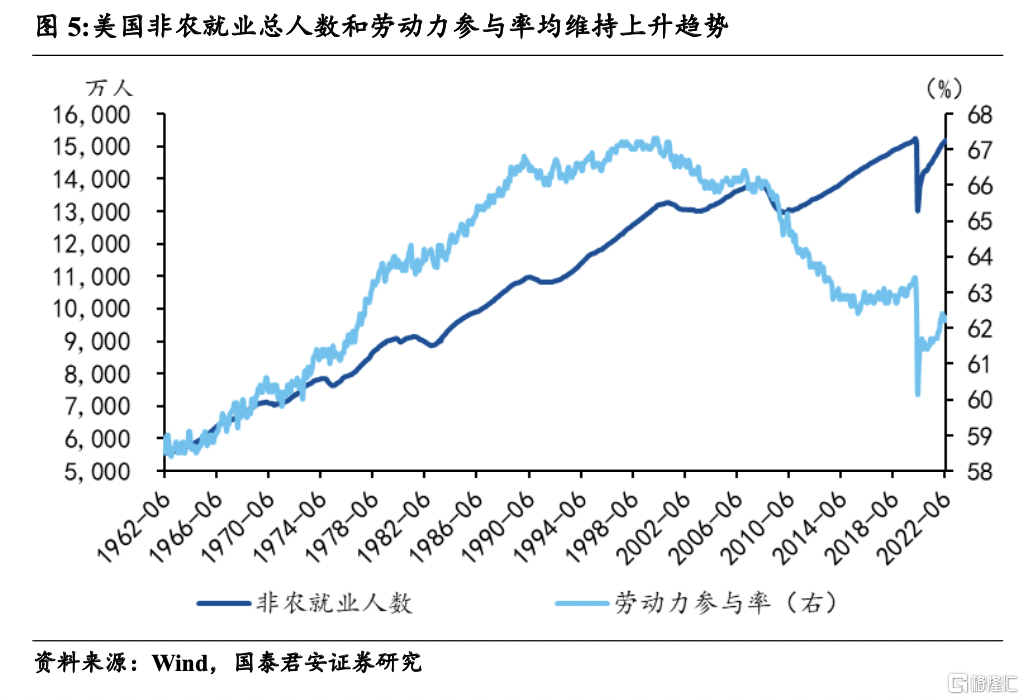

就業指標顯示美國當前距離實質性衰退仍有較遠距離。截止2022年6月份,美國非農就業總人數已經連續19個月上升,並且目前並沒有顯示出減少跡象。美國勞動力參與率雖然個別月有所波動,但疫情之後的上升趨勢明顯。美國失業率已經連續4個月維持在3.6%的歷史低位,且疫情之後有明顯下降趨勢,同時職位空缺率仍維持在6.9%的歷史高位,勞動力市場缺口約為530萬人。歷次經濟衰退的失業率平均升幅約為4.1個百分點,失業率高點平均約為8.8%,當前歷史低位的失業率和歷史高位的職位空缺率,顯示短期內失業率很難有大幅上升空間,仍將維持在較低水平。

扣除轉移支付之後的實際個人收入呈現上升趨勢。疫情之後,財政補貼退坡,疊加高通脹,使得居民實際可支配收入呈現下降趨勢,但在扣除轉移支付收入之後,即便高通脹侵蝕嚴重,居民實際個人收入總體仍呈現上升趨勢,且近兩個月仍連續正增長,顯示居民收入仍有較強韌性。並且扣除轉移支付收入之後的實際個人收入,更能體現出經濟的健康或活躍程度,體現出經濟的內生動能仍有韌性。

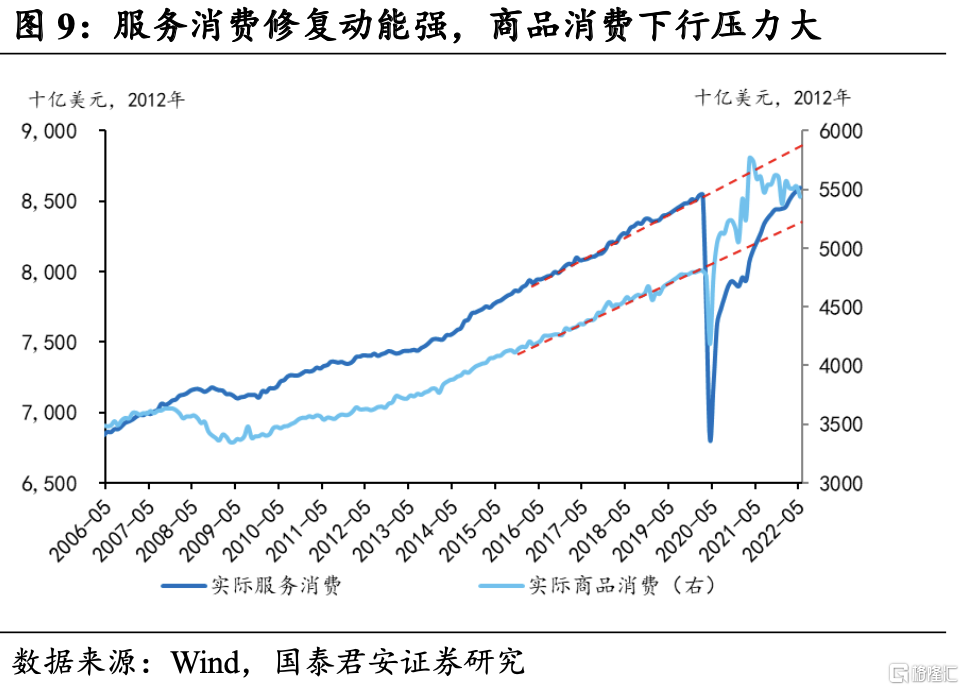

美國實際個人消費支出呈現上升趨勢,服務消費是主要支撐因素。疫後在服務消費修復的帶動下,美國實際個人消費支出總體呈上升趨勢,雖然5月數據有所下滑,但可能與短期波動和季調因素有關,分項來看,商品消費由於前期存在超前消費,後續下行壓力較大,是個人消費的主要拖累項,但服務消費目前仍與疫情前趨勢值相差甚遠,後續仍將繼續修復,帶動美國整體消費仍呈現出上升趨勢。

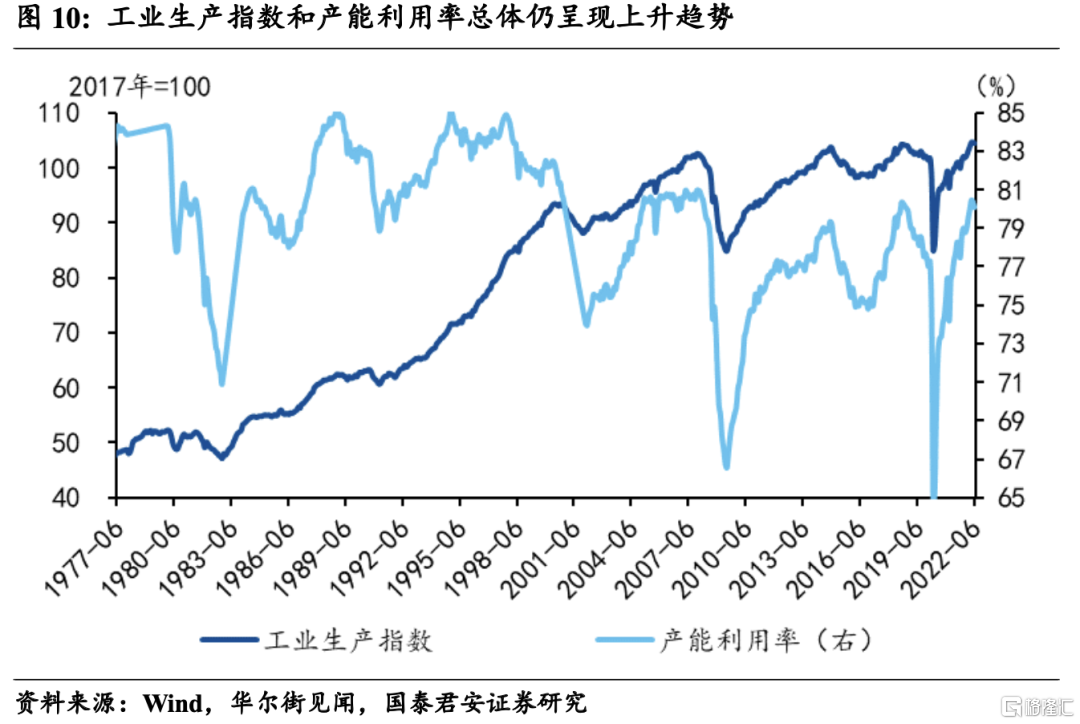

工業生產指數和產能利用率總體仍呈現上升趨勢。截止2022年6月份,美國工業生產指數為104.4,產能利用率為80.1%,雖然較5月份小幅下降,但總體仍處在高位,呈現出上升趨勢。

實際批發零售額連續三個月下降,主要由於前期超前消費所致。截止2022年4月,美國實際批發零售額已經連續3個月下降,是NBER關注的指標中唯一呈現下降趨勢的經濟指標。但該指標主要反映的是商品消費,而美國在疫情期間,商品消費(尤其是耐用消費品)出現了明顯超前消費,疫情緩解後,隨着消費重心由商品消費轉向服務消費,商品消費和其對應的實際批發零售額下降也在預期之內,但之後服務消費復甦將是美國消費和經濟的重要動能。

經濟衰退的根源在哪

聯儲加息是美國經濟衰退預期的根本來源,目前暫未發現其他系統性風險點。經濟衰退預期錨定加息預期,若加息預期減弱,經濟衰退預期也將隨之減弱。得益於疫情期間寬鬆的財政和貨幣政策,居民、企業和金融部門的資產負債表均較為健康,目前暫未發現其他部門可能存在的系統性或債務風險:

居民部門:居民微觀槓桿率(=居民部門總資產/居民部門淨資產)在2008年金融危機之後一直處於去槓桿的過程,疫情期間得益於寬鬆的財政和貨幣政策,居民部門去槓桿速度進一步加快,截止2022年一季度,美國居民部門槓桿率為112.5%,較疫情前下降1.7個百分點,較金融危機期間的高點下降11.7個百分點,居民部門資產負債表較為健康,後續發生系統性或債務風險的概率較低。

非金融企業部門:非金融企業微觀槓桿率(=非金融企業部門總資產/非金融企業部門淨資產)在疫情前期間出現快速下降,比疫情前下降13.4個百分點,至181.6%,企業部門資產負債表較為健康,發生系統性或債務風險的概率較低。

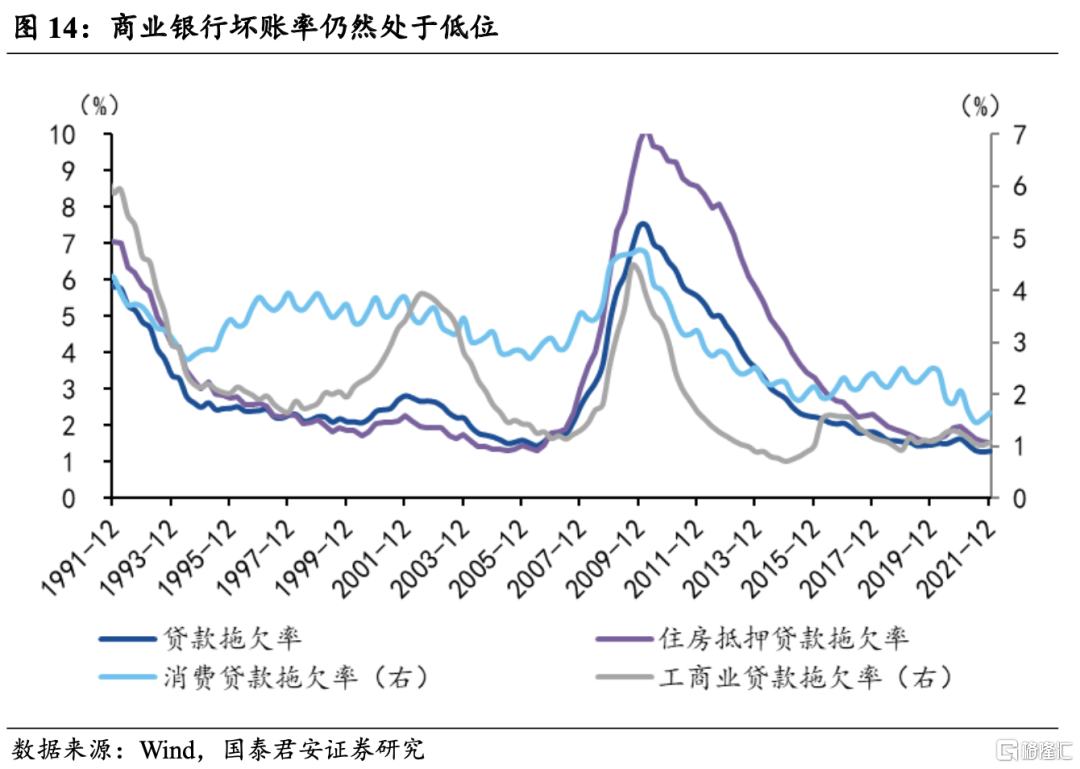

金融部門:商業銀行壞賬率疫情期間出現下降,截止2021年四季度,壞賬率為1.30%,較疫情前下降約0.17個百分點。分項來看,消費貸款、工商業貸款和住房抵押貸款均出現不同程度地下降,總體均處於歷史較低水平,金融部門出現系統性或債務風險的概率較低。

緩和通脹為什麼需要一場衰退

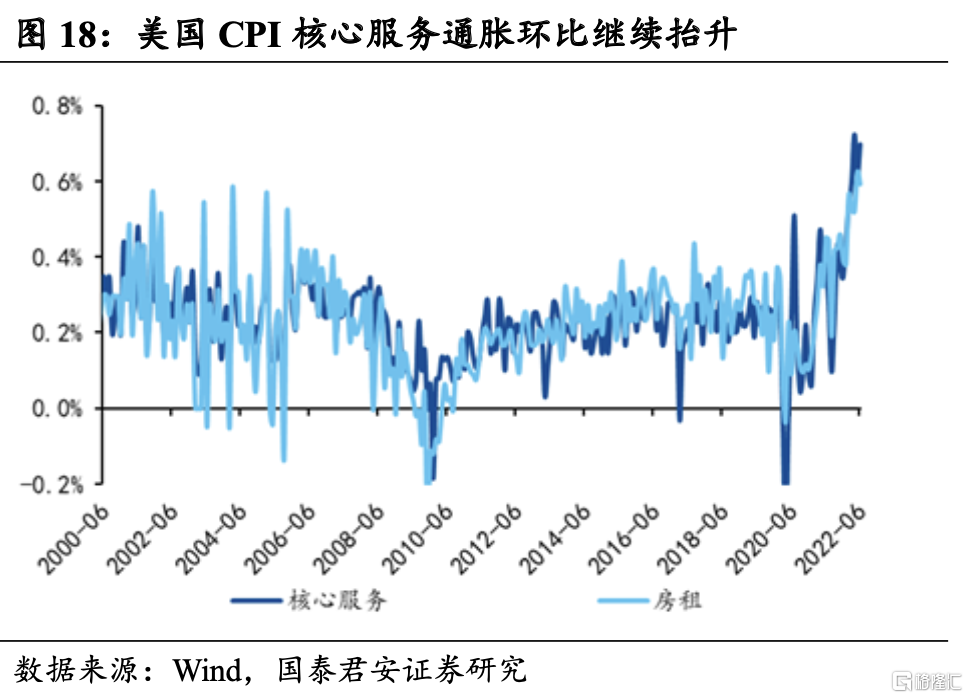

當前美國經濟通脹的核心邏輯(倒推):衰退來源於聯儲——通脹粘性高——服務通脹粘性高——成本端受制於“工資-通脹”支撐,粘性強——530萬的勞動力市場缺口。聯儲加息是美國經濟衰退預期的根本來源,而聯儲加息又錨定通脹,往後看,美國通脹仍將具有較高粘性,緩解速度將會較為緩慢,通脹粘性主要來源於服務通脹的高粘性,從需求端來看,服務消費後續仍有較大修復空間,從供給端來看,勞動力在服務業成本中佔比較大,“工資-通脹”相互支撐的局面已經形成,當前美國勞動力市場非常緊俏,失業率處於歷史低位,職位空缺率處於歷史高位,勞動參與率比疫情前仍低了1.1個百分點,美國當前存在約530萬的勞動力缺口,即便勞動參與率恢復到疫情前(貢獻約260萬勞動力),也仍然存在較大缺口,工資上漲壓力仍然較大。

聯儲有兩種方式可以緩解勞動力市場缺口:

短痛:硬着陸,加息至衰退,快刀斬亂麻,通過衰退快速彌合勞動力市場缺口,快速緩解通脹。

長痛:經濟軟着陸,將經濟增速控制在潛在增速以下,但又不至於引起衰退,慢慢彌合勞動力市場缺口。

但經濟軟着陸的問題在於:

貨幣政策具有滯後性,對經濟的影響在二到六個季度之後才能顯現,將經濟增速控制在潛在增速以下,同時又不引起衰退的難度很大。

軟着陸對應高通脹持續時間將會更長,影響聯儲信譽。