作者:教研匯服務

出席嘉賓:創始人張紅軍先生CFO馬文浩先生CIO程暘先生IR羅篤文先生會議日期:2021年4月8日校對:教研匯運營團隊

分享環節

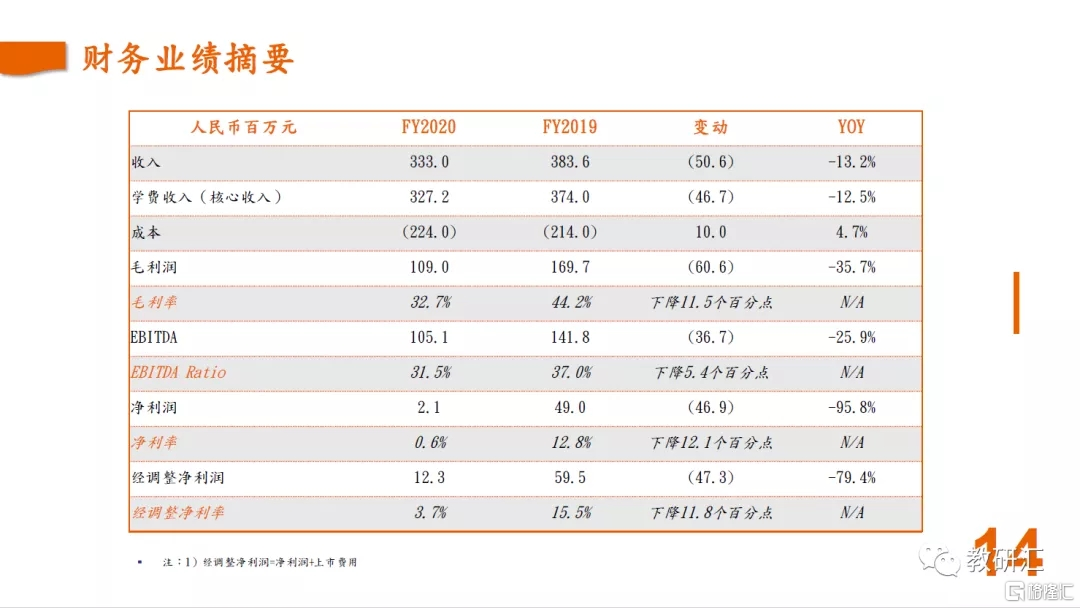

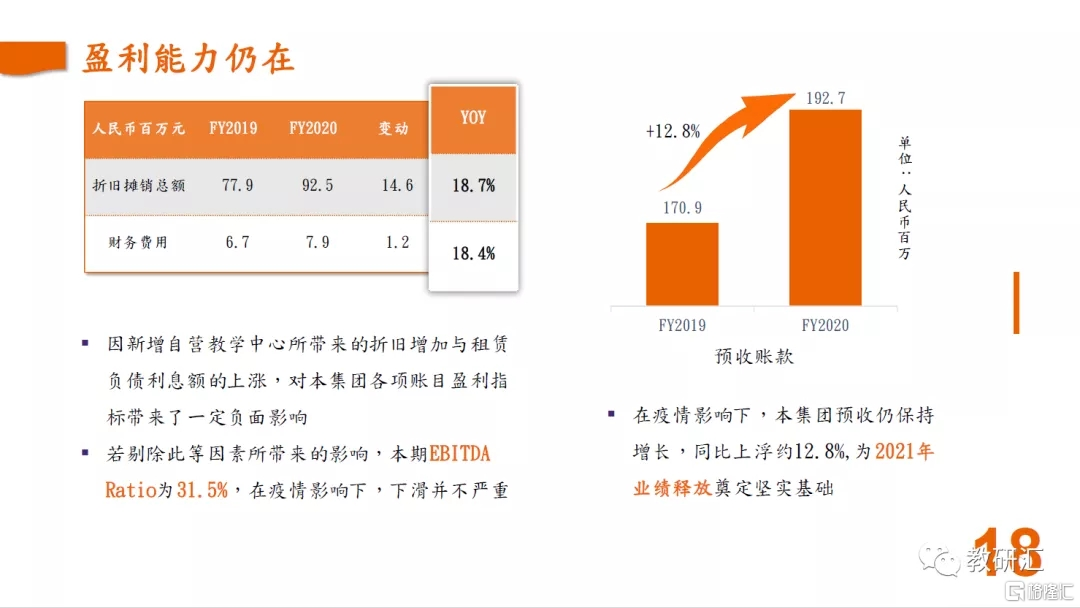

FY2020,儘管受疫情的影響,集團的各項財務指標出現了一定程度的下滑,但核心盈利能力仍在,EBITDA Ratio下滑有限(注:FY2019、FY2020,分別為37.0%、31.5%),且預收賬款仍保持增長。

集團通過秋季專項招生活動、營銷模式轉向升級,體驗課引流,結合自身優異的教學質量、口碑與服務,已取得良好效果,至2020年年末,集團在校生淨人數已逆勢取得增長,增幅為9.6%。

秋季專項招生活動,截至2020年12月31日,體驗課程實現招收學生共計41,987人次,實現正價課程轉化16,376人次,轉化率約39%;正價課程轉化16,376人次中,72%為可持續人次(或續讀人次),即非出口年級的報讀人次。秋季專項招生活動,成效斐然,未來集團不排除繼續此類活動。

集團持續投入研發,不斷對自有線上平台“大山教育”更新迭代,添加新功能。FY2020期內,線上平台新增在線師訓、在線磨課等新功能;上述新功能將實際節省企業的培訓費用、時間空間成本、設施消耗;以培訓費用為例,FY2021期內,若有1000名新教師參加線上師訓,則將為集團節約至少160萬培訓費用,同時將為集團節約至少4個過課教室的空間使用。(注:假設線上師訓過關率為30%,則將為集團帶來300名教師增量)

集團線上平台已經初步完成了大數據的積累。截至2020年12月31日,線上平台累計註冊用户數量為145,168人,較去年同期同比增長72.9%;抖音微博及微信平台累計關注用户約40餘萬人。下一步,集團將進一步探索數據的變現和利用模式,為企業創造價值。

集團信息化水平持續提高。具體如下:1)CBS跨銀行現金管理平台、金蝶EAS企業管理軟件已經搭建完畢,將節省集團之財務人員的編制;原先一個教學中心需配備一名財務人員,現在則可以實現三、四個校區共用一名財務人員;2)集團以教學為導向,通過體驗課引流,以良好教學質量、教學服務體驗留住學生、完成轉化,進而實現營銷服務人員編制的節省;前端人員(諮詢師)、後端人員(班主任),全部整編為課程顧問。截至業績報公吿日,集團合計減少編制約150人。我們預計,FY2021期內,集團人力成本將大幅減少,為實現淨利潤目標奠定基礎。

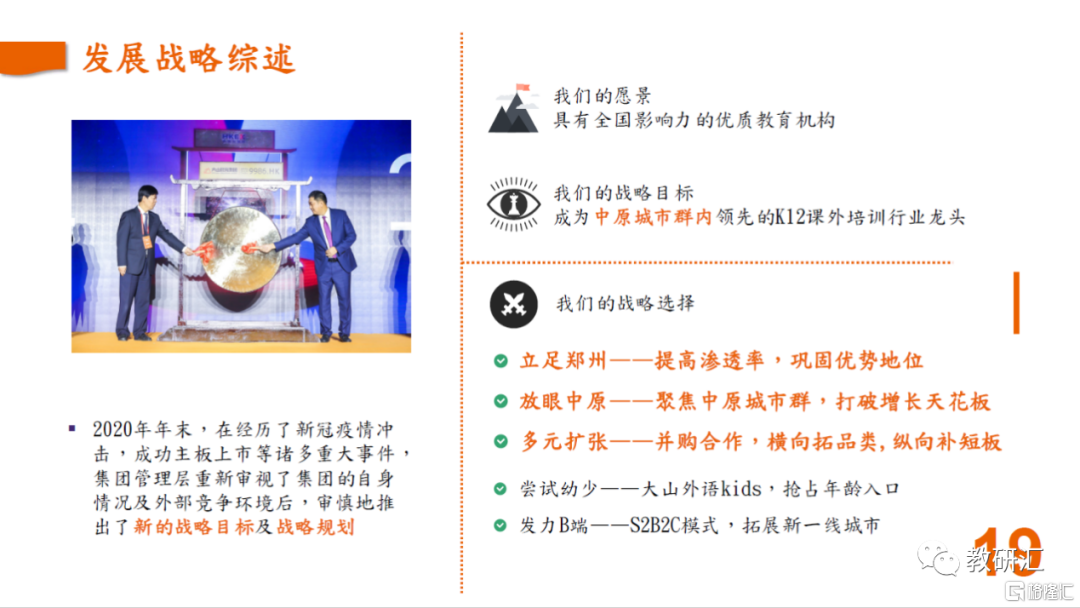

我們預計,集團股權激勵計劃將成為集團業績兑現之支撐,FY2021、FY2022、FY2023之營收將分別不低於4.8億元、6.1億元、7.5億元,3個財年營收復合增長率25%;預計FY2021淨利潤率在不考慮股權激勵費用攤銷的情況下將有望維持在約12%水平。

問答環節

Q1:請介紹公司的市場定位。補差亦或是培優?

A:集團以提分為定位,致力於為學生提高分數,因需要提分的學生在市場上就是主流。

我們同樣對學生進行入學測試、階段測試以實現分層教學。

Q2:FY2020H2,相對FY2019H2,增收不增利,主要原因是什麼?

A:FY2020H2,相對FY2019H2,淨利潤減少約17百萬元,原因如下:

1)FY2020H2錄得外匯虧損約人民幣6.5百萬元;

2)針對若干自營教學中心的物業、廠房及設備進行提前計提,減值虧損約人民幣3.5百萬元;上述計提將有望自FY2021起撥回;

3)管理費用,FY2020H2相對FY2019H2增長約4.7百萬元;增長主要因機構諮詢費上升約5.6百萬元,該筆費用源於股權激勵計劃、其他中介機構所需的專業費用和辦公費用;上述筆費用不具有持續性,我們預計管理費用未來將有較大下降空間;

4)FY2020期內,公司新增20家自營教學中心,於FY2020H2產生成本、銷售費用、管理費用,合計約9百萬元。

FY2020H2較FY2020H1,毛利率出現明顯反彈至40.3%。

Q3:請介紹FY2021教學中心擴張計劃。請介紹截至目前之進展。

A:集團於FY2020、FY2021的教育中心擴張數量,將與招股説明書保持一致,合計開設36家。

集團計劃於FY2021新增16家自營教學中心,大部位於鄭州市市區以外。

集團已於FY2020新設自營教學中心20家,其中17家位於鄭州市市區,剩餘3家分別位於新密、中牟、滎陽。公司於FY2020期內之新設自營教學中心數,多於原計劃5家。

Q4:請詳細介紹公司的單店模型。

A:參考過往歷史經驗,我們通常於暑期前開店,單店實現盈虧平衡節點為3-9個月,個別優秀門店實現盈虧平衡節點為2-3個月。現金流角度,單店投資可在6-11個月實現投資成本的全部回收。

對於教學中心擴張,我們會提前進行市場調研、派駐團隊,通過對入口年級學生開辦體驗課,獲得生源從而完成招生工作,進而為新的教學中心打開局面。

Q5:北京於近期嚴格整頓教培機構,公司管理層認為類似整頓是否將在鄭州執行?若執行,公司有何應對措施?

A:我們已與地方教育主管部門進行溝通。據主管部門透露:1)未來對教培行業加大監管,勢在必行,其結果表現為准入門檻提高;2)未來不排除以上市公司的合規性作為標杆;3)暫無意願對教培機構資金進行監管,但不排除國家會就此下發文件;亦不排除要求對預付款進行部分監管或者徵收保證金的可能性;無論是哪種形式,集團均無壓力;我們預判,對預防款進行部分監管或將成為主管部門監管選項。

我們認為,提供轉入門檻,對於上市公司、合規公司是利好,有利於行業出清中小機構,亦有助於主管部門監管行業;危機,即危中有機,每一次對亂象的整治,都意味着市場份額向行業龍頭集中,已有同行趁此機會加大布局。

Q6:請詳細介紹公司的S2B2C模式。

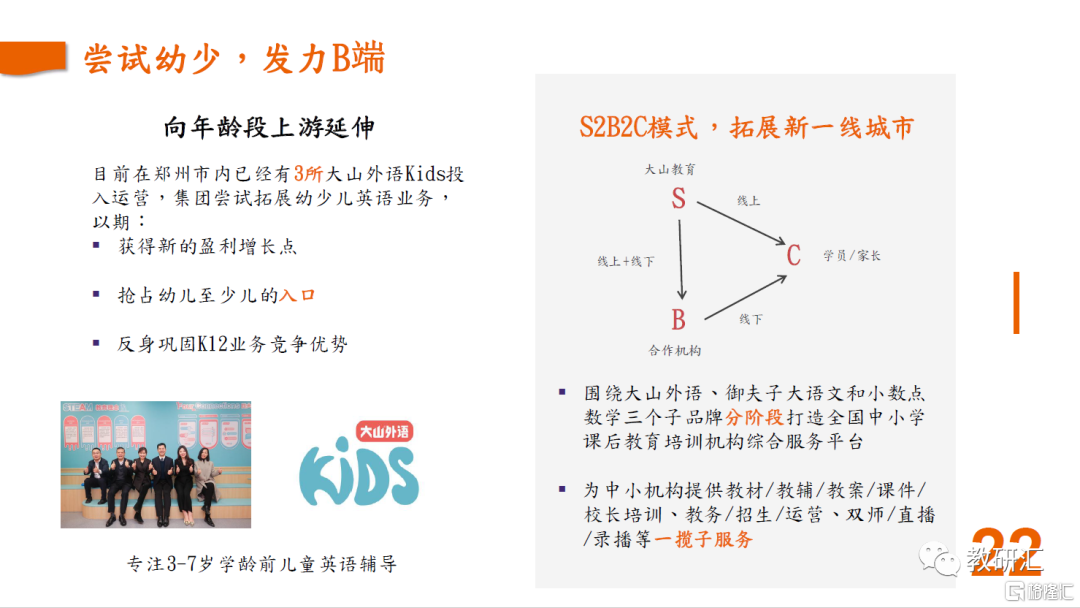

A:集團將以C端的深厚積累為基礎,對同業中小機構進行賦能,共同服務於學生及家長。該模式為合作抽成的模式,將有望於FY2021期內進行大面積拓展。

Q7:請介紹公司於幼少教培領域的規劃。

A:截至目前,大山外語Kids已經佈局3家教學中心。

該領域之政策尚未明朗,屬於公司的次要戰略選擇。

Q8:請介紹公司合作併購或多元擴張的具體方向。

A:我們將考察具有增長潛力,且未來能與集團現有K12業務形成協同效應的素質教育課程,包括但不限於少兒編程、體育、藝術等,其中藝考類培訓將是我們的主攻方向。

Q9:請介紹公司的線上教培收入佔比。

A:我們重申,集團業務模式為線上線下混合的OMO模式。我們向學生提供所提供的產品,涵蓋線上及線下,線上部分包括直播課、錄播課、私播課等。線上線下一體,收入無法拆分。

Q10:向中原地區低線級城市下沉擴張,公司如何保證目標達成?

A:其一,集團在中原城市羣,已深耕23年,享有良好的口碑和美譽度,品牌半徑已覆蓋整個中原城市羣。

其二,集團擁有專業研發團隊,教學內容更適合中原地區本地學生。

其三,集團的教培產品,是標準化與個性化相結合的產品,且教學過程採用OMO模式,教學內容數字化特徵顯著,行業領先。

其四,集團的標準化教材、課件、師訓流程以及線上系統,有利於快速異地擴張。

其五,新入駐的城市或地區,集團以75折方式換取市場份額,待集團品牌建立,折扣力度將逐步恢復正常水平。

來源:教研匯

原標題:大山教育FY2020業績交流路演摘要