作者:光大海外研究付天姿、吳柳燕

來源:EBoversea

【文章摘要】

公司是國內唯一的全國性綜合電信服務龍頭,17年通信網絡工程服務市場份額約38%,網維優化服務份額約10%,相比區域性經營企業佔據絕對規模優勢。5G時代運營商業務週期性回升,非運營商市場持續增長動力充足,有望驅動其整體業績增長加速;運營商及非運營商市場相繼投資+CapEx及opex並舉戰略打開中長期發展空間,未來業績成長具備較高持續性。

◆運營商:基石業務步入週期性上行階段有望恢復健康增長

1H19過渡階段國內運營商業務增速放緩至2%,業務營收佔比60%。19-21E運營商CapEx確定性上行驅動其TIS業務回暖,然基建相關CapEx佔整體CapEx比例或下降,對應TIS業務增長幅度削弱。運營商OpEx將穩定增長保證BPO業務平穩表現。受益運營商在雲計算、大數據等新領域佈局及公司自身業務拓展,其ACO業務有望快速增長。受益運營商CapEx回暖OpEx穩定、公司供應鏈份額穩中有升以及ACO業務拓展,我們預計運營商業務有望加快增長,18-21E CAGR約10%。

◆非運營商:IoT時代空間廣闊,為公司整體提供持續向上增長動力

1H19公司國內非運營商業務同比上升28%,業務營收佔比繼續擴大至38%。2020-2030十年5G投資週期中非運營商市場投資額與運營商市場基本相當,信通院預計20-30ECAGR=25%,對應其非運營商業務廣闊成長空間;運營商5G初期組網高峯結束後,非運營商投資將佔據主導,為公司提供繼續向上增長動力。5G時代前期受益政企信息化轉型及公司自身垂直行業應用及跨區域拓展,中後期受益於非運營商市場整體投資規模放量,非運營商業務持續增長動力充足,我們預計18-21E CAGR約24%。

◆估值與評級

19H2公司經營壓力持續,綜合20年起收入端受益於運營商業務回暖和非運營商業務放量有望增長加快,毛利率下行壓力持續,淨利潤情況取決於費用管控,預計19-21E淨利潤為31/35/39億人民幣,CAGR為10%。參考傳統基建行業20年4-9x PE,公司受益於通信基建賽道,其業績成長性兑現具備更高確定性,且資產質量、現金流表現更優;同時加快信息化轉型拓展BPO及ACO業務,中長期成長空間更加廣闊,理應享受一定的估值溢價,給予20年12x PE,目標價6.6元港幣,首次給予“買入”評級。

◆風險提示:5G建設放緩;運營商業務毛利率壓力加大;非運營商業務放緩

【投資要件】

關鍵假設

國內運營商業務為基石業務,預期受益於5G投資週期啟動的行業紅利以及公司供應鏈份額穩中有升趨勢,19-21E複合增速預計為10%,營收佔比分別為62%/60%/58%;國內非運營商業務成長空間巨大,公司積極拓展垂直行業用户是整體營收增長的重要驅動力,19-21E複合增速預計為24%,營收佔比分別為36%/38%/40%;海外市場整體份額較小,預計保持穩健增長,19-21E複合增速預計為3%,營收佔比分別為3%/2%/2%。

區別於市場的觀點

1)綜合運營商CapEx確定性上行,然而由於電信基建相關capex在其整體capex比例存在下降風險,且公司在中電信、中移動的供應鏈份額面臨增長天花板,在中聯通、中國鐵塔的業務佔比偏低對整體業績帶動作用稍顯不足,我們預計公司運營商業務有望回暖但是成長彈性受限。

2)5G時代運營商業務利潤率下行壓力持續、非運營商業務毛利率尚未出現改善跡象,導致公司整體毛利率繼續承壓;未來淨利潤增長情況更多取決於公司費用管控能力。

3)公司整體利潤成長彈性有限,但勝在較高的業績穩健性、確定性、持續性以及穩定分紅機制,5G時代運營商及非運營商投資接力背景下公司中長期成長邏輯順暢。

股價上漲的催化因素

1)5G商用進程加速:5G時代初期公司整體業績增速加快的主要驅動力來自運營商業務回暖和非運營商繼續放量的共振作用。5G商用進程加速、非運營商客户拓展順利,帶來公司業績超預期表現有助公司估值提升。

2)毛利率向上拐點確認:公司收入端維持較快增長,然毛利率下行掣肘其整體業績表現,倘若運營商業務毛利率企穩、非運營商業務利潤率提升驅動其整體毛利率向上拐點確認,有利於抬升公司未來業績前景。

3)ACO業務拓展超預期:公司目前仍停留在傳統基建服務公司估值水平,後續ACO業務繼續放量驅動其數字化轉型兑現,有助公司估值提升。

估值和目標價格

我們預計公司19-21E淨利潤為31/35/39億人民幣,對應CAGR為10%。公司電信基建業務佔據半壁江山,同時拓展網絡運維、應用內容服務業務。相比傳統基建行業,中通服18-21E業績成長性及股息率水平與傳統基建國企龍頭基本相當,然而受益於通信基建賽道,其業績成長性兑現具備更高的確定性,且資產質量、現金流表現更優;公司在傳統基建工程業務之外加快信息化轉型拓展網絡運維以及應用、內容及其他服務,中長期成長空間更加廣闊,未來業績成長具備更高持續性,理應享受一定的估值溢價。基於以上,參考傳統基建工程可比公司20年4-9x,認為給予公司20年12x PE為合理估值水平,對應目標價為6.6元港幣,首次給予“買入”評級。

【正文部分】

1、公司概覽:通信一體化服務龍頭,數字化轉型進行時

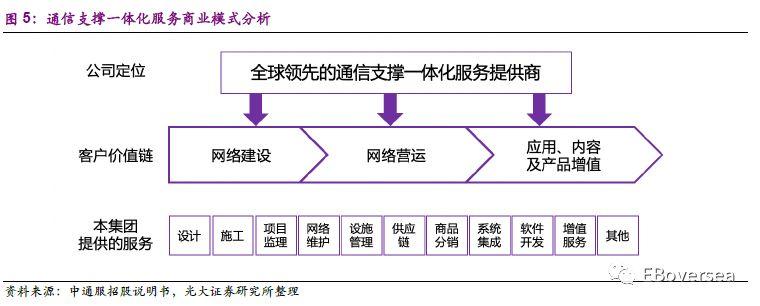

中國通信服務(簡稱中通服)是國內最大的綜合電信服務供應商,主要服務於國內電信運營商和多元化行業領域的政企客户。公司提供一體化綜合通信服務涵蓋網絡建設、網絡營運及內容、產品增值等,貫穿通信網絡基礎建設全週期,CapEx與OpEx戰略並舉保證公司整體業績維持穩健增長。

現階段後4G投資有限、5G投資尚未規模化,運營商業務增幅有限;非運營商業務維持快速增長,營收佔比逐步擴大,驅動公司整體業績維持平穩增長。展望5G時代,公司業績成長將由運營商和非運營商市場共同驅動,運營商市場有望於2020年迎來週期性回升,非運營商市場持續增長動力較為充足,有望驅動公司整體業績增長加速。

1.1、公司歷史沿革

2006年8月30日,中國電信集團重組上海、廣東、浙江、福建、湖北和海南6省電信支撐服務業務及資產,在此基礎上發起設立中國通信服務股份有限公司,並於同年12月8日在香港成功上市,成為國內通信行業第一家在香港上市的生產性服務類企業。

2007年公司收購中國電信集團南方十三省(市/自治區)的電信支撐業務資產,大幅拓寬服務區域;2008年公司收購中國通信建設集團有限公司,其主要經營領域為北方十省;2012年公司收購寧夏和新疆等電信基建服務公司的業務資產;2016年公司成立內蒙古全資子公司後,國內業務範圍正式擴大至31省(市/自治區),基本實現全國範圍內的完全覆蓋。

公司主營業務分為電信基建服務(TIS)、業務流程外判服務(BPO)和應用、內容及其他服務(ACO)三類。電信基建服務主要向電信運營商和政企客户提供電信工程基建相關的規劃設計、施工和項目監理服務,協助運營商拓展網絡容量及加深覆蓋率,其業務表現主要取決於運營商及各行業客户的資本支出。業務流程外判服務包括網絡維護以及通用設施管理、供應鏈及商品分銷等其他支持性服務,其業務表現主要取決於運營商及各行業客户的OPEX支出。應用、內容及其他服務包括系統集成、軟件開發及系統支撐、增值服務等,通過多樣化的智慧類解決方案滿足客户信息化建設需求,同時與前兩項業務構成一體化協同服務優勢。

1.2、股權結構

公司股票可分為內資非流通股及H股流通股,內資非流通股分別由中國電信集團、中國移動集團、中國聯通集團、中國郵電器材持有,持股比例分別為51.4%、8.8%、3.4%、1.9%,其中中國電信集團為其控股股東,持股比例超50%;而H股公眾股東合計持股比例為34.5%。

1.3、最新營收結構

2019年上半年全年公司實現營業收入560億人民幣,同比增長10.4%,其中剔除商品分銷的核心業務營收達538億人民幣,同比增長11.8%。

電信基建業務(TIS)目前仍是營收的主要來源,19H1營收佔比達55%,受益於非運營商市場大幅增長抵消了運營商資本開支繼續回落的負面影響,整體TIS業務19H1同比增長8.7%,其中運營商基建業務營收同比下滑4%,非運營商基建業務營收增長強勁,19H1同比增長46%。

業務流程外判服務(BPO)同比增長9%,剔除商品分銷業務的核心BPO業務同比增長14%,主要由於通用設施管理和供應鏈業務增長穩定;

應用、內容及其他服務(ACO)繼續保持快速增長,運營商與非運營商市場智慧化產品需求增長拉動ACO業務同比增長22%,營收佔比擴大至13%。

2、穩居電信服務行業龍頭,受益5G投資紅利釋放

2.1、一體化服務貫穿通信網絡投資週期,CapEx及OpEx雙輪驅動穩健成長

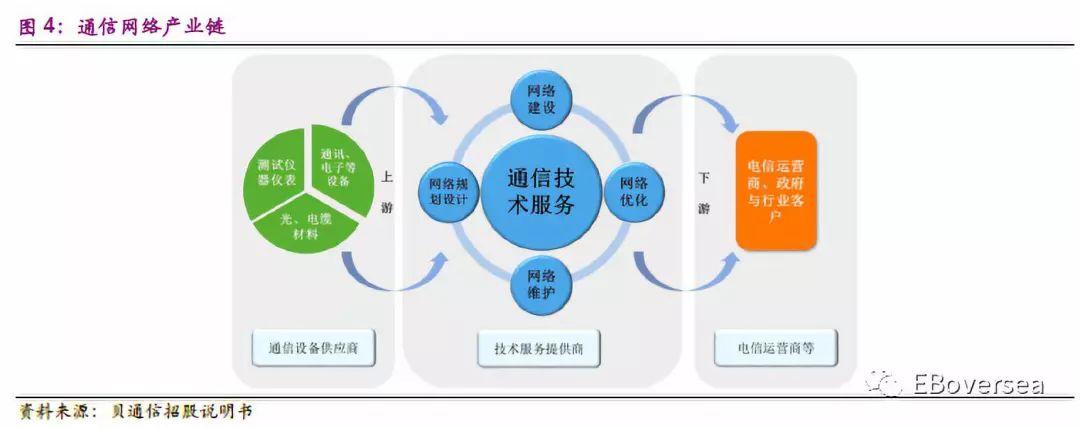

通信網絡產業鏈參與者主要包括通信及電子設備製造商、網絡支撐服務提供商、電信運營商及政企行業用户。電信運營商及政企行業用户是通信產業鏈的核心,負責向終端客户提供網絡通信產品及服務;通信及電子設備製造商是產業鏈的基礎,為通信網絡提供各類硬件設備及系統平台;公司從事的通信網絡支撐服務是產業鏈的輔助服務環節,主要面向運營商及各行業客户等提供建設期的規劃設計、施工、項目監理及營運期的網絡運維和優化等服務。

公司為目前國內唯一一家全國性電信服務龍頭,佔據絕對的規模優勢。公司採取CapEx和OpEx並舉的一體化綜合服務模式,其業務貫穿通信網絡基礎建設週期,且同時覆蓋運營商及非運營商市場,從而有效緩和了電信投資週期中資本開支波動對公司業績的影響,驅動公司整體業績維持穩健增長。

下游電信行業的需求變動及產業政策直接影響公司業績表現。公司下游客户分為運營商及非運營商,電信運營商客户羣較為集中,主要是三大電信運營商和中國鐵塔;下游非電信運營商客户羣較為分散,覆蓋政府、交通、電力、園區、智能建築等多行業集團客户。

5G網絡投資週期啟動,相比4G時期投資規模更大、時間跨度更長、投資進度更加平穩,運營商、非運營商網絡建設及後續維護、數字化轉型等配套需求循序釋放。公司業務同時覆蓋電信基建服務、業務流程外判服務業務、應用、內容及其他服務有望持續受益。

公司電信基建服務業務表現主要取決於下游客户的CapEx投資。5G建設初期,運營商CapEx回暖疊加公司供應鏈份額繼續提升有望驅動運營商業務增長加快,與此同時非運營商投資額維持快速成長;5G建設中後期,運營商CapEx投資額將有所回落,與此同時非運營商CapEx投資額繼續快速放量,成為公司電信基建服務業務成長的新引擎。

公司業務流程外判服務主要取決於下游客户的OpEx投資。4G網絡維護仍為剛需,5G網絡建設落地帶來OpEx增量,同時物聯網設備數爆發帶來海量設備管理需求,公司將繼續受益於運營商及非運營商市場OpEx支出穩定釋放。

與此同時,公司提供相應的內容及產品增值服務,為運營商及政企客户提供貫穿基建、營運到應用及增值服務全價值鏈的綜合服務,以完備的一體化服務模式增強客户粘性,同時5G商用將繼續推動各行各業數字化轉型、工業互聯網建設需求,有利於公司整體業績實現跨週期穩定增長。

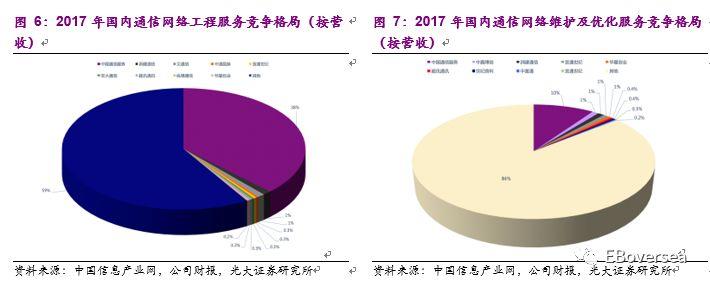

2.2、電信服務市場份額高度分散,公司為唯一全國性行業龍頭

國內電信服務行業集中度偏低,企業數量眾多,中通服是唯一一家全國性電信服務龍頭,已實現全國31省(市、自治區)的全面覆蓋;其他企業規模較小,且以本地電信服務為主,區域性強。根據中國信息產業網的國內市場規模及各上市公司數據,據我們測算,以營收規模計,2017年中通服在國內通信網絡工程服務市場份額達38%,通信網絡維護及優化服務市場份額達10%。相比同行業內的A股上市公司,中通服在市場規模、份額上佔據絕對優勢。

2.3、等待5G投資紅利相繼釋放,運營商建設先行,非運營商滯後

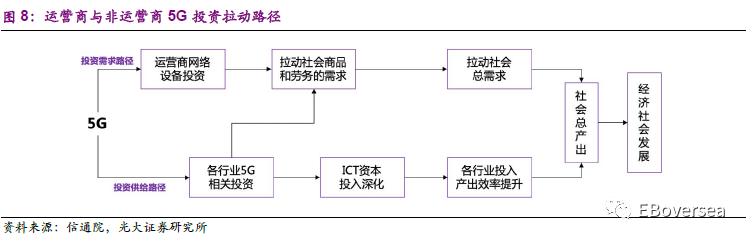

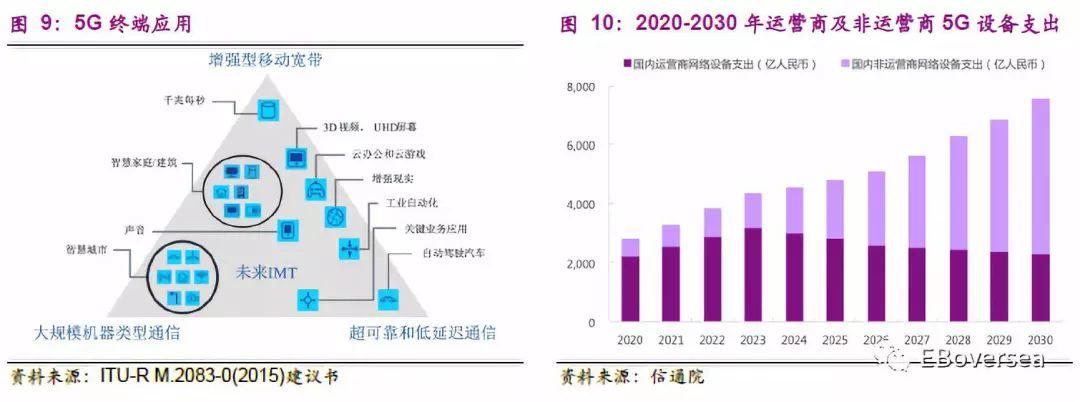

相比3/4G時期主要依靠運營商投資,5G投資週期中非運營商投資佔據相當大的比重。據中國信通院預測,2020-2030十年5G投資週期中投資總額合計近5.5萬億,其中非運營商投資額將由2020年的550億逐年擴大至2030年的5200億,十年間複合增速為25%,十年間總投資額合計為2.6萬億,投資佔比為47%;運營商投資額將由2020年的2200億逐年擴大至2023年高峯時的3200億,而後逐步回落至2030年的2300億,十年間總投資額合計為2.9萬億,投資佔比為53%。

5G投資前期以運營商網絡建設為主,驅動中通服運營商業務回暖。2020-2023四年間國內運營商預計將持續增加網絡基礎設施建設投入,據中國信通院預測,2020-2023年間國內運營商網絡設備支出逐年增長,複合增速達13%;2024年起運營商網絡設備支出同比增幅轉負進入下行軌道。

非運營商5G相關投資節奏滯後於運營商,但投資進度更平緩、持續時間更長,對應公司非運營商業務具備更大的成長彈性、持續性。運營商5G組網高峯結束後,國內非運營商投資將逐漸佔據主導地位,據中國信通院預測,2026年國內非運營商5G網絡設備支出預計超2600億人民幣,首度超過當年國內運營商設備支出;2030年各垂直行業非運營商設備支出超5200億元,是當年國內運營商設備支出的2倍有餘。

公司非運營商業務維持快速成長,19H1收入同比上升28%,遠高於國內運營商業務同比增速2%,對應非運營商營收佔比從18H1的32%擴大至19H1的38%。公司非運營商客户基礎存在較大的拓寬空間,步入5G投資中後期,非運營商業務有望佔據更大比重,驅動公司整體業績穩健增長。

2.4、TIS率先受益然彈性居中,BPO緊隨其後但增幅最小,ACO受益雖晚但成長彈性最大

電信基建服務(TIS)包含規劃設計、工程施工及項目監理,將率先受益於5G網絡建設啟動,其成長彈性在公司三大業務板塊中處在中間位置,優於BPO次於ACO。據光大證券研究所測算,5G時代TIS業務相關投資額相比4G時期增長20%,在5G產業鏈投資規模佔比約14%,其中網絡規劃設計環節較4G時期增長36%,在5G建設產業鏈投資規模佔比約1.2%;網絡配套及工程建設環節較4G時期增長19%。

業務流程外判服務(BPO)主要包括網絡優化及運維,受益時點晚於TIS業務,前期網絡建設基本完成時BPO業務有望開始提速。短期來看,5G前期網絡設備數的增長有望驅動BPO業務增長;但中長期來看,運維業務智能化趨勢較為明確,或將削弱設備需求增長帶來的業務增量,由此我們預期5G時期BPO業務成長增幅最小。據光大證券研究所測算,5G時代網絡優化及運維環節投資額相比4G時期增長9%,在5G建設產業鏈投資規模佔比約10%。

應用、內容及其他服務(ACO)主要包括系統集成與應用服務,受益時點較晚,取決於下游應用場景成熟;受益5G時代多元化應用及數字化轉型需求,ACO業務具備較高的成長彈性。據光大證券研究所測算,5G時代系統集成與應用服務環節投資額較4G時期增長100%,在5G建設產業鏈投資規模佔比約13%。

3、運營商業務:步入週期性上行階段,然成長彈性相對有限

公司運營商業務與國內電信業投資週期高度相關,有望受益國內5G建設啟動步入週期性上行階段。

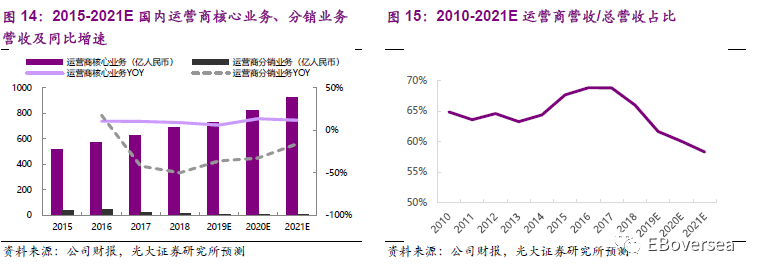

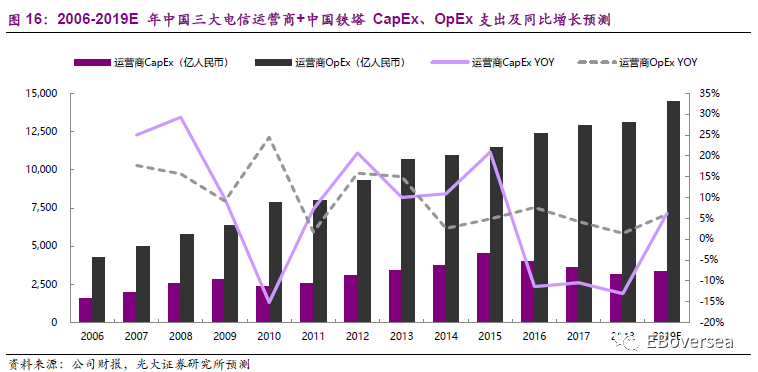

回顧4G時代, 2014-2016年間運營商CapEx支出顯著增長,中通服的運營商業務受益於此,2014-2016年間複合增速超12%,同時運營商營收佔比由2013年的63%逐步提升至2016年的69%。2017-2019H1後4G階段,運營商CapEx逐年下降,OpEx維持穩定增長,公司通過提升供應鏈份額部分對衝運營商業務壓力,其運營商除商品分銷外的核心業務增速逐年放緩,1H19同比增速為3%;疊加公司主動縮減毛利率較差的商品分銷業務,受此影響運營商整體業務同比增速逐年放緩,1H19同比增速為2%,對應營收佔比下降至2019H1的60%。

展望5G時代,國內工信部於2019年6月6日正式向三大運營商和中國廣電發放5G牌照,5G網絡建設於2019H2小規模啟動,有望於2020年放量,推動運營商CapEx回升,從而帶動公司運營商業務增長提速,預計2018-2021E運營商業務CAGR達10%;但由於非運營商市場增速更快,運營商業務營收佔比預期將從2019H1的66%繼續下降至2021年的58%。

3.1、運營商CapEx回暖且OpEx維穩,行業迎接週期性成長機會

受益運營商5G投資紅利釋放,綜合運營商CapEx及OpEx變化,公司運營商TIS、BPO、ACO業務有望陸續迎來週期性成長機會。

CapEx方面,運營商CapEx受電信投資週期影響,週期性波動明顯,邁向5G時代有望恢復增長態勢,我們預計2019-2021年間運營商CapEx有望逐年增長。然而伴隨電信基建設施完善以及通信技術演進,電信基建相關capex在運營商整體capex比例或有所下降,對應帶來公司運營商TIS業務增長幅度相對削弱。

OpEx方面,運營商OpEx增速相對穩定,週期性波動小,投入節奏相比CapEx滯後且平緩。我們預計5G建設初期OpEx保持個位數增長,增幅小於CapEx;5G發展中後期,綜合考慮到物聯網設備數量增長驅動設備維護需求增加以及智能化運維趨勢縮減維護支出的正負作用,我們預計短期OpEx增速有望保持穩定,但中長期受益於智能運維趨勢或出現增速回落。

具體到運營商OpEx中的網絡維護支出而言,伴隨運營商網絡規模擴大和網絡營運質量要求提高,新一代網絡發展中後期運營商OpEx中網絡維護支出仍保持穩健增長,後4G階段2016-2018年間複合增速為6%;對應網維費用在運營商整體OpEx中的佔比逐步抬升,由3G時期(2009-2012年間)的8%逐漸升至4G後期2018年的10%以上,5G前期由於設備數量顯著增長的影響,預期網維費用佔比仍將保持上升。

3.2、供應鏈份額有望抬升,驅動業務增長進一步加速

5G投資週期啟動驅動運營商電信服務行業迎接整體性成長機會的基礎上,公司在核心客户中國電信、中國移動的供應鏈份額基本維持穩定,同時在中國鐵塔和中國聯通的份額有望繼續抬升,驅動公司運營商業務增長進一步提速。

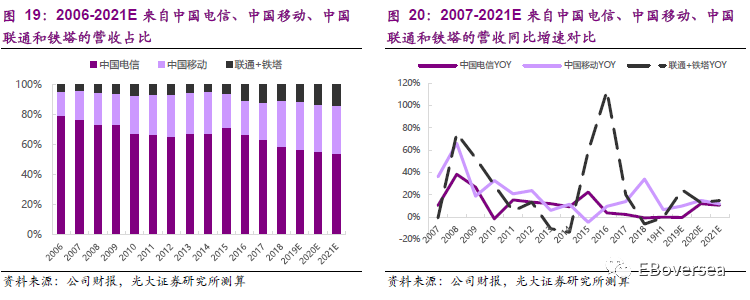

後4G階段2016-2019H1年間,中國電信業務增速顯著放緩,2019H1同比基本持平,在運營商業務佔比由2015年的71%下降至2019H1的59%,對中國電信的業績依賴程度有所降低。考慮到公司在中國電信供應鏈份額較高,後續提升空間有限,未來中電信業務增長動力主要來自5G驅動其整體CapEx及OpEx支出增加,對應中電信業務增幅相對較小。

與此同時,公司前期在中移動、中聯通以及中國鐵塔三家尤其是中移動的供應鏈份額有所抬升;鑑於中移動內部供應商整合趨勢,我們預計公司未來在中移動的供應鏈份額面臨增長天花板,但在中聯通、中國鐵塔的供應鏈份額仍具備繼續上升潛力。

2016-2018年間中國移動業務營收復合增速達19%顯著高於中移動的CapEx及OpEx增速,公司在中移動供應鏈市場份額明顯擴大,相應地中移動在整體運營商業務佔比也由2015年的23%升至2019H1的34%。而由於聯通及鐵塔自身整體CapEx縮減對衝了中通服在兩家供應鏈份額提升的正向作用,導致其來自聯通及鐵塔兩者合計營收2018年同比下降6%、19H1同比微降0.3%。

3.2.1、TIS

2015年至今公司來自中國電信、中移動、中聯通以及中國鐵塔的TIS業務增速均顯著高於對應的CapEx增速,公司在運營商TIS業務市場份額提升明顯。中國電信方面,2016-2018三年TIS業務複合增速為-4%,高於同期CapEx複合增速-12%;運營商市場其餘三家客户方面,2016-2018三年合計TIS業務複合增速為13%,顯著高於同期合計CapEx 複合變化率-12%。19H1國內電信基建業務增速顯著放緩,其中中國電信基建業務營收同比下滑17%,同期其餘三家基建業務營收增速同比降至7%。

3.2.2、BPO

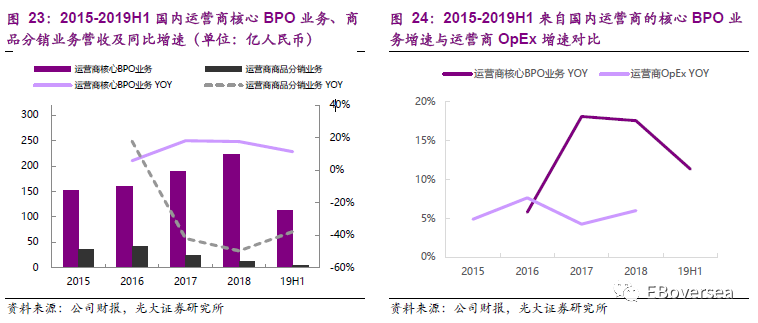

運營商核心BPO市場也呈現份額集中趨勢。公司從2017年起連續兩年以30%的降幅大力剝離毛利率較差的商品分銷業務,但是運營商核心BPO業務依舊保持了17%以上的複合增速,遠高於運營商OpEx在2017-2018兩年3%的複合增速;2019H1運營商核心BPO同比增速略放緩至11%。

3.2.3、ACO

公司持續加強物聯網、大數據等領域的產品研發與平台建設,運營商ACO業務營收2016-2018三年複合增速約9%,且2018年同比增速顯著加快,2019H1同比增速進一步提升至27%,展現良好成長動能。

4、非運營商業務:IoT時代發展空間廣袤,持續快速增長可期

公司把握國內數字經濟和智慧社會發展機遇,積極拓展非運營商業務,5G時代各垂直行業的廣闊市場將為公司打開向上增長空間,未來非運營商業務成長彈性更高、持續性更強,逐步成為公司整體業績成長的關鍵驅動力。

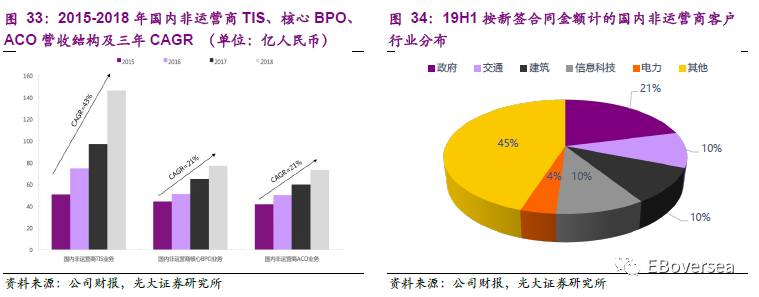

公司從2016年起大幅剝離非運營商的商品分銷業務,但其核心業務保持快速增長,2016-2018三年國內非運營商核心業務複合增速超30%,在整體核心業務中的佔比也由2015年的20%上升至2018年的29%,19H1進一步擴大至36%。非運營商5G相關信息化建設需求將集中在5G時代中後期釋放,5G發展前期2019-2021年間公司非運營商業務憑藉積極拓展客户有望延續快速增長,我們預計19-21E核心業務CAGR約為27%。

4.1、5G開啟萬物互聯時代,非運營商市場空間廣闊

5G投資週期中非運營商市場投資額與運營商市場基本相當,對應公司非運營商業務具備廣闊的成長空間;非運營商5G相關投資節奏滯後於運營商,但投資進度更平緩、持續時間更長,對應公司非運營商業務成長持續性更強。據中國信通院預測,2020-2030十年5G投資週期中投資總額合計近5.5萬億人民幣,其中非運營商投資額將由2020年的550億逐年擴大至2030年的超5200億,十年間複合增速為25%,十年間總投資額合計為2.6萬億,投資佔比達47%。

各垂直行業持續拓展的IoT應用將成為國內非運營商市場的主要增長動力。據OVUM預測,到2022年全球M2M(指通過運營商網絡連接)物聯網設備數量將達到9.6億台,2017-2022五年複合增速為15%;而2022年全球LPWA(低功耗廣域網,指通過非運營商網絡連接)物聯網設備數量預計將達20億台,為M2M物聯網設備數量的2倍,對應五年複合增速達87%。

4.2、多行業拓展+產品升級,持續注入成長動能

公司非運營商業務主要面向黨政軍、交通、房地產、電力、互聯網與IT科技、教育、醫療等行業客户提供一攬子行業整體解決方案,包括智慧城市、智慧園區、智慧機場、智慧農業等,通過引入物聯網、雲計算、大數據等新興技術助力客户日益增長的信息化需求。

公司積極拓展各垂直行業用户,同時加速智慧化產品轉型升級注入長期發展動能。公司2019年上半年非運營商新籤合同中前五大行業分別來自政府、交通、建築、信息技術和電力。

受益於公司智慧類產品推廣與一體化服務優勢,眾多政企客户的總包項目帶動三項子業務保持協同快速增長。其中,TIS業務佔比最大,1H19業務佔比約51%;BPO業務佔比次之,19H1佔比達29%;ACO業務19H1佔比為20%。

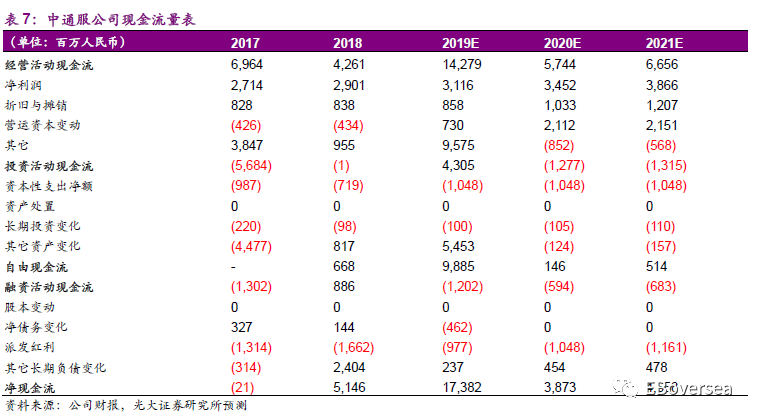

5、財務分析

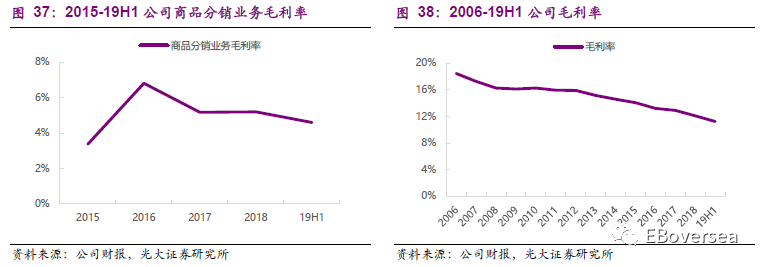

營業收入方面,公司從2016年起大幅剝離毛利率最低的商品分銷業務,商品分銷業務營收連續三年降幅超20%;而核心業務營收依舊保持穩健增長,2016-2018三年複合增速達14%,主要由於公司積極拓展OpEx業務及非運營商客户,有效彌補了後4G時代運營商CapEx下滑對公司核心業務的影響;19H1處在4G-5G過渡階段,公司核心業務營收同比增速放緩至12%。

各項營業成本費用率方面,2015-2019H1分包成本費用率由39.3%連續上升至55.6%,而直接員工支出費用率則由10.8%逐步下降至7.2%,主要由於公司加大勞動密集型的低端業務外包比例,合理控制直接員工用工需求。材料成本費用率此前在9.5%的水平小幅波動,19H1上升至10.5%;商品分銷直接成本費用率方面,由於公司自2016年起主動大幅剝離商品分銷業務,2015-2019H1其直接成本費用率由15.6%逐年下降至3.9%;其他費用率則呈穩中微升態勢,從2016年之前的8.5%升至19H1的9.9%,主要由於公司近年加大對外合作帶來相關開支增加。

毛利率方面,2008-2012年公司毛利率穩定在16%左右,2013-2019H1年間公司毛利率由15.2%逐步下滑至11.2%,主要由於運營商客户進行成本控制帶來的價格壓力以及非運營商業務在導入期毛利率偏低。

銷售、一般及管理費用率方面,2007-2014年公司銷售、一般及管理費用率維持在12%左右;2015-19H1受益於業務發展規模效益和有效成本控制,銷售、一般及管理費用率由11.5%逐漸下降至8.9%。

財務費用率方面,公司整體財務成本佔比較低,近年呈現小幅波動,19H1費用率為0.06%。

淨利率方面,得益於公司有效的銷售、一般及管理費用控制,2015年至2017年間淨利率水平維持在2.9%,2018年略下滑至2.7%後19H1回升至3.0%。

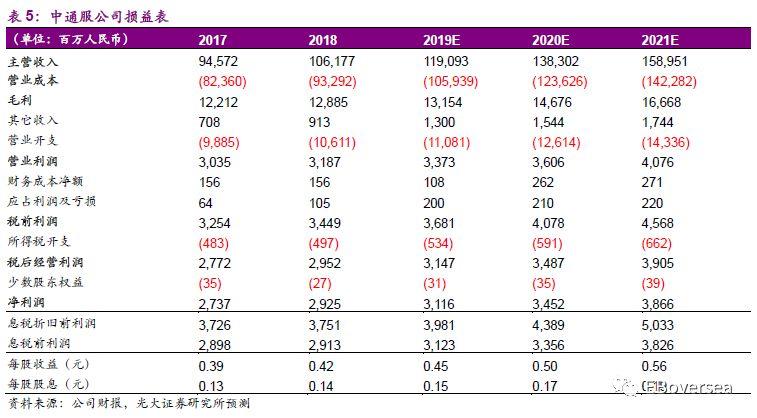

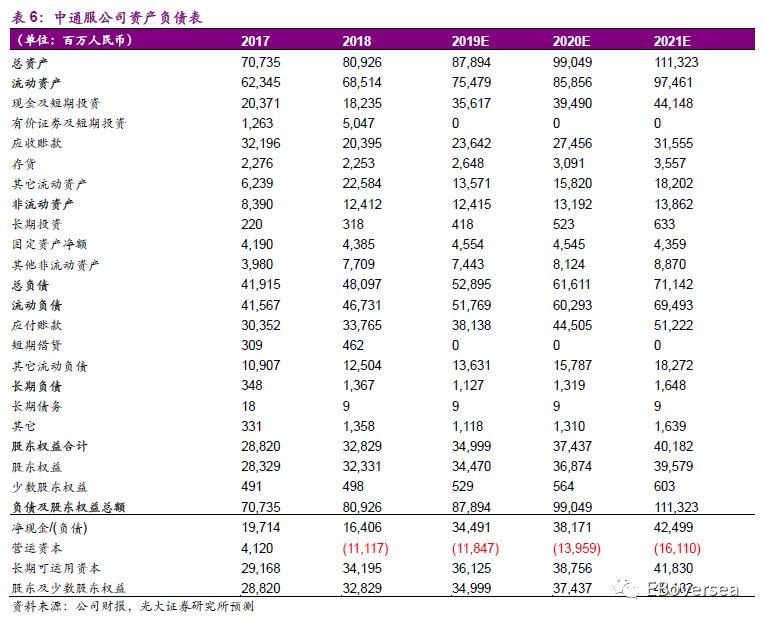

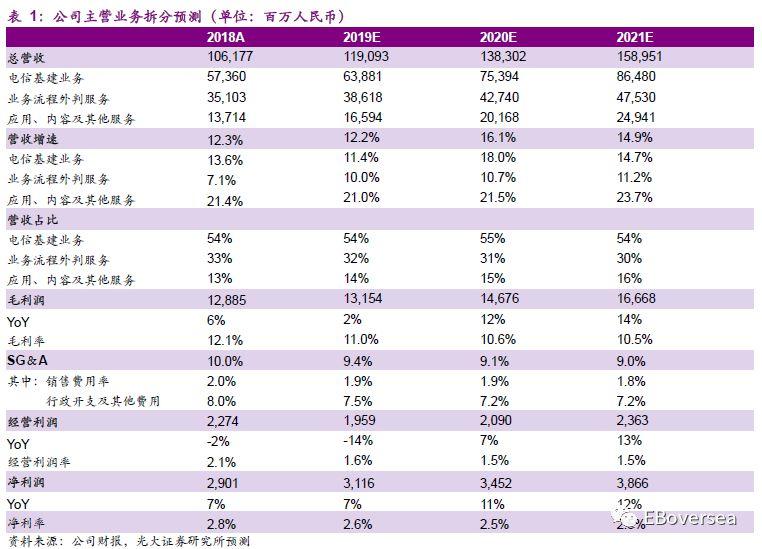

6、盈利預測

電信基建服務方面,綜合國內電信運營商業務回暖和非運營商市場的迅速拓展,預計19-21E電信基建服務業務同比增速分別為11%/18%/15%,CAGR為15%。

業務流程外判服務方面,公司預計仍將大力剝離商品分銷業務;同時由於OpEx增長受CapEx擠出效應影響,網絡維護業務增速預期小幅下滑,而通用設施管理和供應鏈業務則保持穩定增長勢頭。綜合來看,我們預計BPO業務19-21E CAGR為11%,剔除商品分銷的核心業務CAGR為14%,19-21E核心業務同比增速分別為15%/14%/13%。

應用、內容及其他服務方面,非運營商的智慧類產品市場空間廣闊,5G時代預計仍將保持快速增長,19-21E非運營商ACO業務同比增速預計為18%/18%/20%;同時,運營商開始信息化轉型,自18H1起運營商ACO業務需求進入上行增長通道,預計19-21E年同比增速分別為25%/26%/28%。因此,我們預計整體ACO業務19-21E CAGR為22%,19-21E年同比增速分別為21%/22%/24%。

基於上述假設,我們預計公司19-21E總營收分別為1191/1383/1590億人民幣,分別同比增長12%/16%/15%,其中剔除商品分銷的核心業務營收為1151/1349/1559億人民幣,對應年同比增速為14%/17%/16%、核心業務複合增速為15%。

分業務線來看,TIS業務受益於5G初期建設啟動,預計複合增速為15%,19-21E營收佔比分別為54%/55%/54%;BPO業務由於整體OpEx增長放緩和剝離商品分銷業務影響,預計複合增速為11%,19-21E營收佔比分別為32%/31%/30%;ACO業務因運營商信息化轉型和智慧化產品的持續拓展,複合增速預計將達22%,營收佔比分別為14%/15%/16%。

綜合運營商業務毛利率壓力持續以及非運營商業務仍在導入階段毛利率提升仍需等待一段時間,我們預計公司整體毛利率下行壓力持續,19-21E整體毛利率分別為11.0%/10.6%/10.5%,對應19-21E毛利潤分別為132/147/167億人民幣。

結合SG&A費用有效管控策略推進,我們預計19-21E SG&A費用佔比為9.4%/9.1%/9.0%;對應經營利潤率於19年面臨下滑壓力、20年有望企穩,19-21E分別為1.6%/1.5%/1.5%,對應經營利潤預計為20/21/24億人民幣,同比變化率分別為-14%/7%/13%。綜合税收政策及投資收益等影響,我們預計公司19-21E淨利率分別為2.6%/2.5%/2.5%,對應歸母淨利潤分別為31/35/39億人民幣,同比增速為7%/11%/12%。

7、估值水平與投資評級

7.1、相對估值

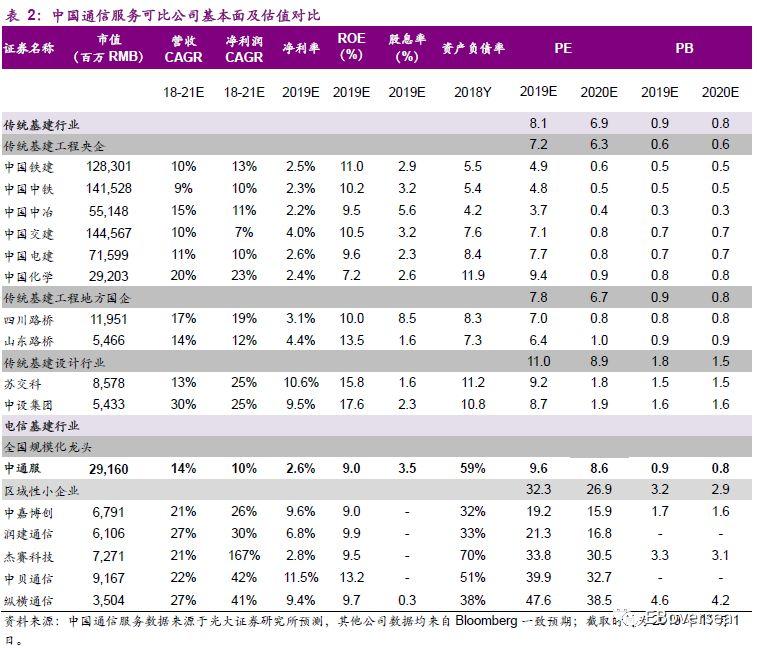

根據公司商業模式及所在行業及具體業務屬性,我們在A/H股市場選取傳統基建工程行業的大型央企中國鐵建、中國中鐵、中國中冶、中國交建、中國電建、中國化學和地方國企四川路橋、山東路橋,傳統基建設計行業的蘇交科、中設集團,以及電信基建工程行業的區域性企業中嘉博創、潤建通信、中貝通信、傑賽科技和縱橫通信作為可比公司。

傳統基建工程板塊公司的下游客户主要集中在交通、市政、冶金、化工等傳統基建領域。根據彭博一致預期,傳統基建行業龍頭國企公司受益行業集中度提升,業績有望維持雙位數的穩健增長,預計18-21E營收/淨利潤CAGR為11%/11%;盈利能力偏低,19E預期淨利率區間為2.2%-4.4%,對應ROE區間為7%-13%;且實行較高的股息分紅政策,19E預期股息率區間為1.6%-8.5%,平均為3.7%。然而受國家基建投資政策調整及地方政府債務去槓桿影響,市場對傳統基建行業業績成長性能否兑現以及資產、現金流質量存在擔憂,傳統基建工程板塊公司PE估值倍數較低,2019/2020年PE估值區間為4-12x/4-9x,19/20年平均PE為7x/6x。

傳統基建設計公司由於競爭格局相對分散,區域性公司能夠依靠服務區域擴張實現更高成長性,根據彭博一致預期,18-21E營收/淨利潤預期CAGR為20%/25%;盈利能力較基建工程板塊更高,19E預期淨利率為9.5%-10.6%,對應19E預期ROE為16%-18%;股息率較低,19E區間為1.6%-2.3%。設計子板塊估值同樣受制於傳統基建行業整體成長性兑現風險,兩家基建設計可比公司2019/2020年PE估值均為11x/9x,較傳統基建工程板塊,相對高成長性和高淨利率帶來的高ROE水平給予其一定的估值溢價。

相比傳統基建行業,電信基建行業賽道更優,短期業績成長性兑現具備較高確定性,中長期成長空間更為廣闊。A股電信基建可比公司主營業務均為通信網絡建設與網維優化、系統集成等,與中通服業務結構相近,然而區域性公司體量與中通服差距明顯。受益5G放量驅動通信基建行業增長疊加服務區域拓展,具備更高業績成長彈性,根據彭博一致預期,A股電信基建可比公司預期18-21E營收/淨利潤CAGR為23%/39%;由於區域性項目分佈及業務結構差異,淨利率水平有所分化,19E預期淨利率區間為2.8%-11.5%,由於區域性公司槓桿率低於傳統基建國企,其ROE水平與傳統基建工程行業相當,對應19E預期ROE區間為9%-13%。受益通信基建賽道的更高業績彈性及確定性及更廣闊的發展空間,A股電信基建可比公司PE估值倍數較高,2019/2020年PE估值區間為19-48x/16-39x,19/20年平均PE為32x/27x。

中通服作為國內領先的全國性電信基建龍頭,受益於5G行業整體性紅利釋放,運營商業務回暖以及非運營商業務繼續放量有望驅動其整體業績增長加快,我們預計18-21E預期營收/淨利潤CAGR為14%/10%。相比體量顯著更小的A股區域性電信基建類公司,可比公司的業績彈性更大且淨利率水平顯著優於全國性業務佈局的中通服,但公司憑藉提升資產週轉率依然實現較高的ROE水平。

相比傳統基建行業,中通服18-21E業績成長性及股息率水平與傳統基建國企龍頭基本相當,然而受益於通信基建賽道,其業績成長性兑現具備更高的確定性,且資產質量、現金流表現更優;公司夯實運營商業務基礎的同時,拓展非運營商市場,在傳統基建工程業務之外加快信息化轉型拓展網絡運維以及應用、內容及其他服務,中長期成長空間更加廣闊,未來業績成長具備更高持續性,理應享受一定的估值溢價。基於以上,參考傳統基建工程可比公司20年4-9x估值區間(平均6x)和A股電信基建可比公司20年16-39x的PE估值區間(平均27x),認為給予公司20年12x PE為合理估值水平,對應目標價為6.6元港幣。

7.2、絕對估值

關於基本假設的幾點説明:

1、 長期增長率:由於中通服是國內最大的電信服務龍頭,通過非運營商市場打開中長期成長空間,故假設長期增長率為1.5%;

2、 β值選取:採用恆生二級行業分類-重型基建的行業β作為公司無槓桿β的近似;

3、 税率:我們預測公司未來税收政策較穩定,結合公司過去幾年的實際税率,假設公司未來税率為14.5%。

基於DCF估值法,我們得到公司合理目標價為7.0港元;通過對長期增長率和WACC的敏感性測試,得到公司合理的絕對估值範圍為5.8-9.8港幣。

7.3、首次給予“買入”評級

中通服作為國內領先的全國性電信基建龍頭,未來收入端有望受益於5G建設啟動驅動運營商市場回暖和非運營商市場繼續拓展放量實現穩健增長;毛利率下行壓力持續背景下,未來淨利潤增長情況在一定程度上取決於公司費用管控能力。我們預計19-21E淨利潤為3116/3452/3866百萬人民幣,對應18-21E淨利潤CAGR為10%。

公司電信基建業務佔據半壁江山,同時拓展網絡運維、應用內容服務業務。相比傳統基建行業,中通服18-21E業績成長性及股息率水平與傳統基建國企龍頭基本相當,然而受益於通信基建賽道,其業績成長性兑現具備更高的確定性,且資產質量、現金流表現更優;公司在傳統基建工程業務之外加快信息化轉型拓展網絡運維以及應用、內容及其他服務,中長期成長空間更加廣闊,未來業績成長具備更高持續性,理應享受一定的估值溢價。基於以上,參考傳統基建工程可比公司20年4-9x,認為給予公司20年12x PE為合理估值水平,對應目標價為6.6元港幣,且該目標價處在絕對估值法合理區間內,首次給予“買入”評級。

8、風險分析

1. 5G網絡建設進度不及預期:受制於5G SA組網標準尚未完全確定、中聯通中電信兩家聯合組網存在實施難度,倘若5G網絡建設進度不及預期,或導致公司業績推遲釋放,20年業績改善幅度不及預期。

2. 運營商業務毛利率壓力加大:5G時代運營商資金投入壓力較大,中通服對下游客户的議價能力有限,運營商資金、業績壓力將不可避免傳導至上游供應商,帶來公司運營商業務毛利率持續下行壓力。

3. 非運營商業務放量進程放緩:前期非運營商業務取決於政府國企信息化進程、後期則取決於5G打開企業級應用市場,倘若政策國企信息化建設進程放緩,帶來公司非運營商業務增速不及預期,將影響公司整體業績表現。

9、附錄